家族信託とは「認知症による資産凍結」を防ぐ法的制度 です。

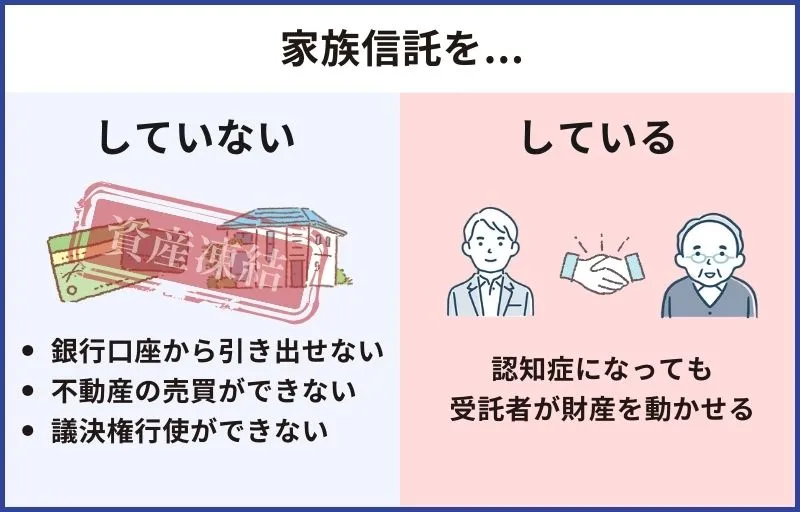

認知症になると意思能力を喪失したと判断されてしまい、銀行預金を引き下ろせない、自宅を売却できないなどのいわゆる「資産凍結 」に陥る可能性があります。

この資産凍結を防ぐ対策が、家族信託です。

家族信託では、親が自分の財産の管理・処分などを、信頼できる家族(子など)に託します。

家族信託をすることにより、親が認知症になっても、親の財産は凍結することなく、家族が柔軟に管理できるようになるのです。

この記事では、家族信託の仕組みやメリット、また利用する際に知っておくべき注意点などをわかりやすく解説していきます。

要約

- 家族信託は「認知症による資産凍結」を防ぐ新しい法的制度

- 認知症により意思能力を失うと、銀行口座の凍結など「資産凍結」に陥る

- 完全に意思能力を失った後では、家族信託はできない

- 認知症の兆候が出ていても、状況によっては家族信託が出来るケースもある

- 成年後見制度は柔軟な財産管理ができない・費用が高い・やめられないなどのデメリットがある

- 家族信託を検討するなら実績豊富な専門家を選んで相談しましょう

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

家族信託の仕組み

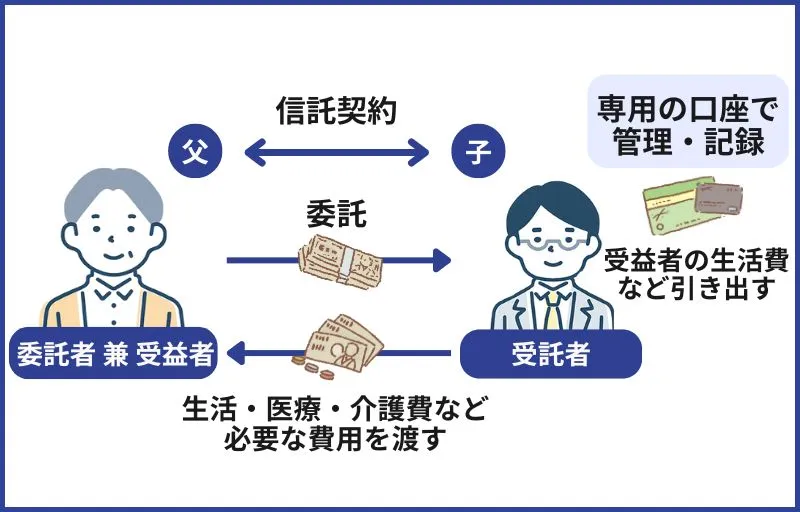

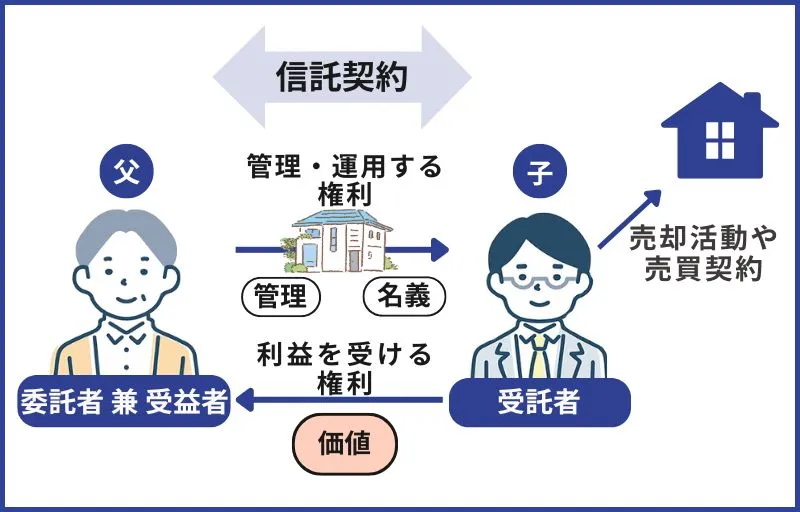

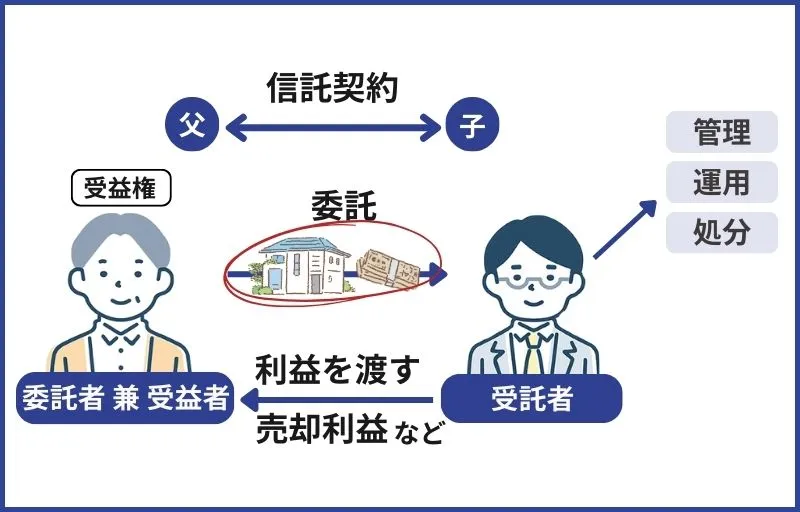

家族信託では、委託者(親)が自分の財産を受託者(子)へ託し、受託者(子)は受益者(親)のために託された財産の管理・運用を行います。

委託者が受託者に託す財産を「信託財産 」といい、金銭・不動産・有価証券などが含まれます。

一般的な家族信託では、委託者=親、受託者=子、受益者=親という形で組成します。

これを委託者=受益者となる「自益信託 」といい「子が親の財産を、親のために代わりに管理する」という構図です。

信託財産には、金銭や不動産などが含まれますが、家族信託すると以下のような形で、受託者による財産管理が行われます。

金銭を家族信託する場合

受託者(子)が委託者(親)の代わりに、銀行口座から生活費・医療費・介護費などを引き出し、受益者(親)に渡します。

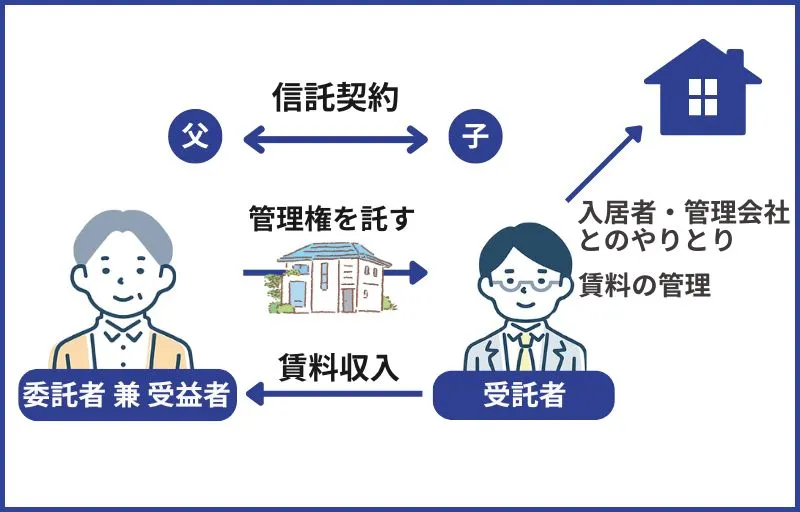

収益不動産(賃貸アパートなど)を家族信託する場合

委託者(親)が所有していた賃貸アパートの管理を受託者(子)が行い、不動産から発生する利益(賃料収入など)は受益者(親)が受け取ります。

売却予定の不動産を家族信託する場合

委託者(親)が所有していた不動産の売却活動・売買契約などは受託者(子)が行い、売却して得られた利益は受益者(親)が受け取ります。

このように、財産から発生する利益を受ける権利と、実際に管理・運用する権利を分けられることが、家族信託の大きなポイントです。

では、そもそもなぜ認知症になると資産が凍結してしまうのか、なぜそこで家族信託が活用できるのかについて解説していきます。

認知症による資産凍結と家族信託の必要性

認知症になると、預金や不動産などの資産が凍結するおそれがあります。

認知症で判断能力が低下→資産凍結のおそれ

具体的には…

• 預金口座からお金を引き出せなくなる

• 所有する不動産の売却や処分ができなくなる

• 生前贈与などの相続対策ができなくなる

認知症になると資産凍結される理由

資産が凍結される大きな理由は、認知症により判断能力が低下した本人を、悪徳業者や詐欺の被害などから守るためです。

認知症になるともの忘れの増加や記憶力の低下などの症状がみられます。

この状態で本人が自由に「預金口座からの引き出し」「不動産の売買契約」ができた場合、どうなるでしょうか。

本人が認知症であることにつけこんで、悪徳業者に狙われて振り込め詐欺に遭ったり、不当な不動産売買契約を結ばされたりするおそれがあるでしょう。

そこで、認知症になった本人を守るために、金融機関は預金口座の一部の取引を停止します。

また、法律でも「意思能力がない者が行った法律行為は無効である」ことが定められている(民法3条の2)ため、認知症の状態で不当な契約を結ばされてもその効力は発生しません。

このように、認知症になると銀行取引や有効な法律行為ができなくなり、結果として資産凍結が起こってしまいます。

家族信託が資産凍結対策になる理由

本人を守るために資産凍結は起こりますが、一度凍結されてしまうと家族が代わりに財産を動かすこともできません。

そこで、本人が認知症になる前の元気なうちに、家族信託で財産を受託者へ「信託」しておくと、本人の判断能力に関わらず、受託者が財産の管理や処分を行えます。

また、家族信託では「受益者 (通常は委託者と同一人物)」を定めます。

委託者(親)の財産の所有権が受託者(子)へ移ったとしても、受託者(子)は自分ではなく受益者(親)のために財産管理を行うため、委託者(=受益者・親)は安心して財産を託すことができるのです。

では、もし認知症による資産凍結に対して、何も対策していなければどうなるのでしょうか。

何も対策せず資産凍結に陥ってしまった場合には成年後見制度 を利用するほかありません。

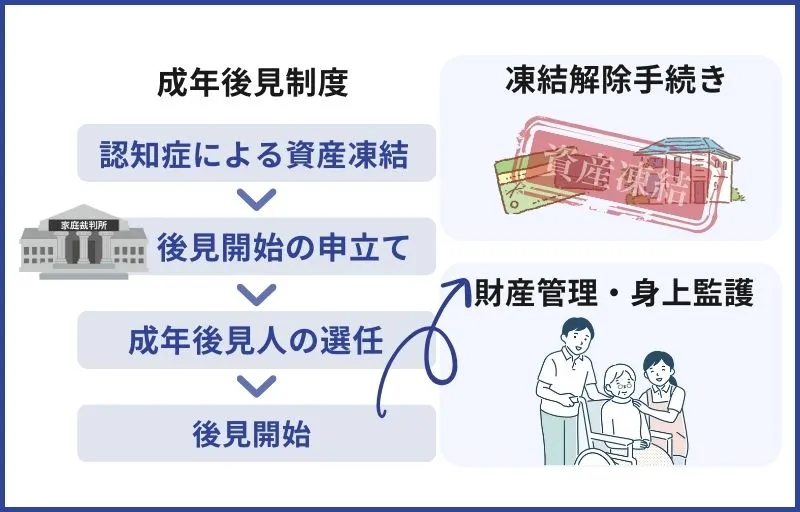

一度凍結した資産を動かすには「成年後見制度」の利用が必要

何も対策せずに資産凍結が起こってしまった場合、成年後見制度を利用しなければ資産を動かすことはできません。

成年後見制度とは、認知症や知的障がいなどにより、意思能力が低下・喪失した人の日常生活や法律行為を支援し、保護するための制度です。

利用するには、家庭裁判所に対して「後見開始の申立て」という手続きを行い、面談や審理を経て、本人を支援する後見人を家庭裁判所が選任します。

成年後見制度を利用すれば、後見人が本人に代わって財産管理ができるようになるため、凍結した財産も動かせます。

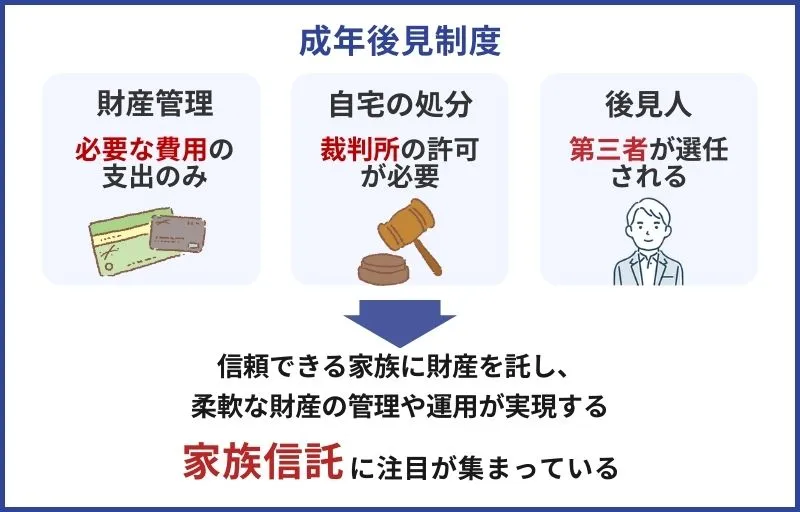

ただし、成年後見制度には、以下のような問題点があります。

- 財産管理が制限される

- 家庭裁判所が関与する

- 後見人には誰が選任されるかわからない

- 後見人への報酬が発生する

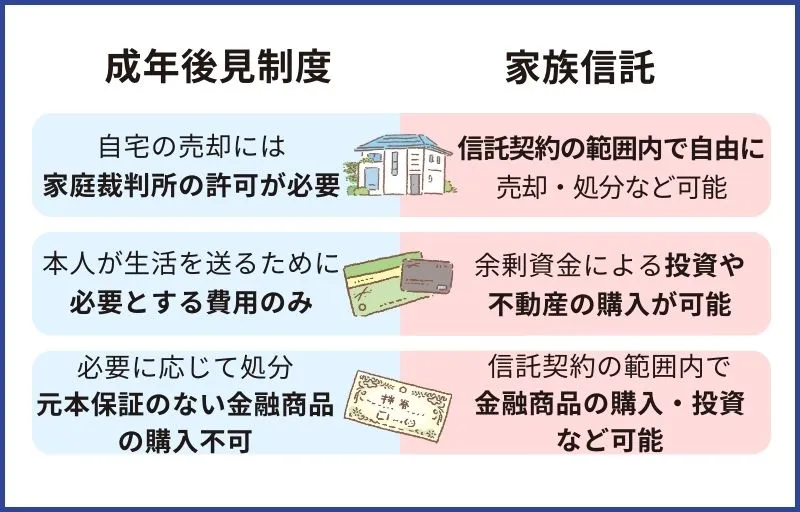

成年後見制度は、本人を守るための制度ですので、リスクのある財産の管理や運用は原則認められません(不動産の売却、余剰資金による投資など)。

家庭裁判所の許可を得れば居住用不動産の売却は可能ですが、許可を得る手続きには非常に時間がかかったり、あるいは許可が下りなかったりすることもあります。

親の認知症が進み、食べこぼしが増えてきたためエプロンを買おうとしたところ、後見人から支出の許可が出なかった、なども有名なエピソードです。

また、後見人には見ず知らずの弁護士などが選任される可能性もあり、後見人と本人や親族の関係がうまくいかないと悩まれている方もいらっしゃいます。

そこで、成年後見制度を使わず、柔軟な財産管理が実現できるよう、元気なうちに財産を託しておいて資産凍結を防ぐ「家族信託」に注目が集まっているのです。

その他にも、家族信託には多くのメリットがありますので、詳しくみていきましょう。

家族信託の8つのメリット

家族信託を行うことで得られるメリットは以下の通りです。

家族信託の8つのメリット

- 委託者の意思能力の有無に関わらず財産を動かせる

- 成年後見制度では難しい柔軟な財産管理が実現する

- 遺言としての機能も果たす

- 不動産の共有によるリスクを回避できる

- 相続時の負担が軽減される

- 倒産隔離機能がある

- 二次相続以降についても決められる

- 事業承継対策もできる

それぞれ詳しくみていきましょう。

メリット1. 認知症による資産凍結に備えられる

家族信託を行うと、認知症による資産凍結に備えることができます。

家族信託では、委託者の財産の所有権が受託者に移転し、委託者の判断能力に関わらず信託財産の管理・運用・処分を行えるためです。

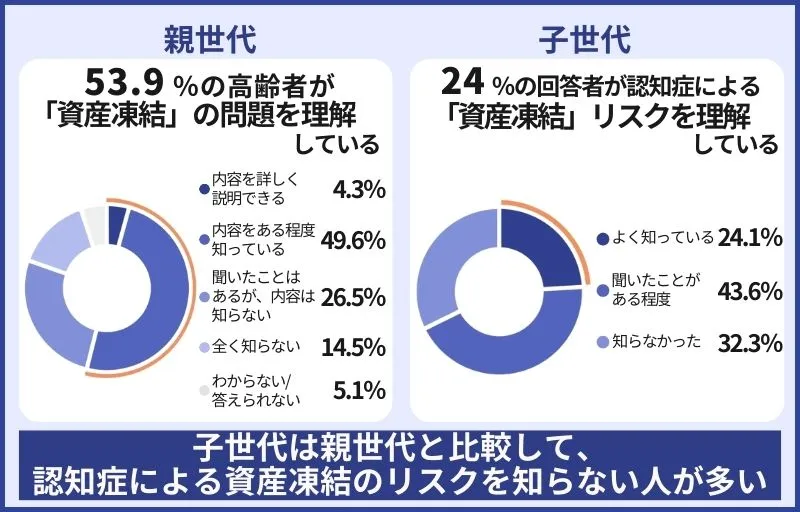

内閣府「平成29年版高齢社会白書」 によると、2025年には高齢者の約5人に1人が認知症になるという推計がされています。

認知症の発症、そして資産凍結も他人事ではなく、誰もが直面しうる問題だということです。

何も対策せず、認知症により一度資産凍結が起こった場合、財産を動かすには成年後見制度を利用しなければならず、ご家族の負担も大きくなります。

認知症対策(資産凍結対策)は、できる限り早めに検討することが非常に重要です。

メリット2. 成年後見制度では難しい柔軟な財産管理が実現する

家族信託では、成年後見制度よりも柔軟な財産管理が可能です。

成年後見制度では、あくまでも本人の財産を維持・管理し、基本的には本人が生活を送るために必要な支出のみが認められます。

本人の財産を増やす目的であっても、少しでもリスクがある積極的な投資や運用を行うことはできません。

また、本人名義の居住用財産(自宅)を売却する際には、家庭裁判所の許可が必要となる(民法859条の3)など、手続きに時間がかかったり、買主を見つけるタイミングを逃す恐れもあります。

最高裁判所による「 成年後見制度と後見人の職務について 」では、後見人が行う職務について、以下のように記されています。

- 成年後見制度とは、本人の判断能力が十分でない場合に、本人を法律的に保護し、支えるための制度です。

- 本人の財産から支出できるものは、基本的には本人の生活・療養看護に関する費用です。

一方、家族信託であれば、家庭裁判所の関与もなく、自宅の売却に許可を得る必要もありません。

よって、手続きの手間やスご家族のストレスも削減でき、スムーズな財産管理が実現できます。

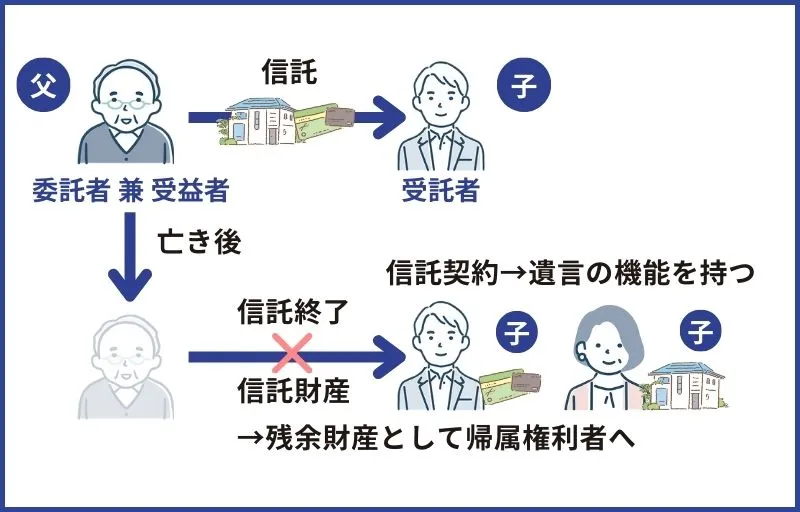

メリット3. 遺言としての機能も果たす

家族信託には、遺言としての機能が備わっています。

家族信託で締結する契約書内で、委託者が死亡した後の信託財産の承継先を定めることができるためです。

これを、遺言代用型信託といいます。

委託者の死亡をもって信託契約は終了し、信託財産は指定した帰属先(相続人・第三者)へ承継されます。

ただし、家族信託は「信託財産」についての取り決めであり、信託財産以外の承継先については、別途遺言書の作成が必要なため、注意しましょう。

※家族信託の内容は遺言書よりも優先して適用されます。

(特別法である信託法(家族信託の根拠)は一般法である民法(遺言の根拠)よりも優先されるため)

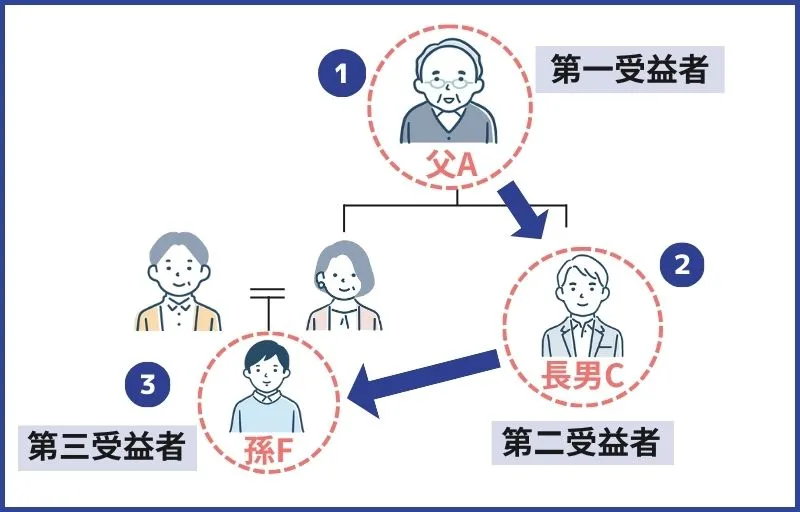

一方、遺言代用信託と対をなすスキームとして「受益者連続型信託」があります。

受益者連続型信託は、委託者が死亡しても信託契約は終了せず、受益権が相続人や第三者へ引き継がれていく仕組みです。

詳細はメリット7. 二次相続以降についても定められるにて解説します。

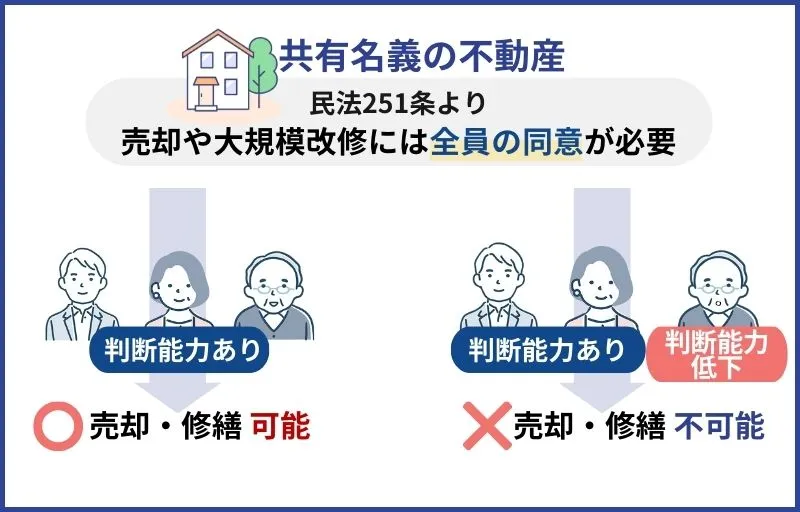

メリット4. 不動産の共有によるリスクを回避できる

共有状態にある不動産の所有権を、家族信託で特定の受託者へ一本化することで、共有不動産の凍結リスクを回避できます。

共有不動産の凍結リスクとは

1つの不動産を兄弟や親族などの複数人で共有している場合、1人でも認知症などにより意思能力を欠いてしまうと、不動産の売却や大規模修繕などができなくなります。

共有不動産の変更(売却・建て替え・大規模修繕など)は共有者全員の同意が必要だと定められているためです(民法251条)。

認知症になると、有効な意思表示ができず「全員の同意」を得られなくなるため、共有不動産の変更行為はできなくなってしまいます。

一方、家族信託では、不動産の所有権は特定の受託者に移転し、不動産の管理・運用権限もその受託者が持ちます。

受益者として他の共有者を設定しておけば、元々の共有者は変わらず不動産からの利益を得られるため、不公平感も抱きにくく、トラブルにもならないでしょう。

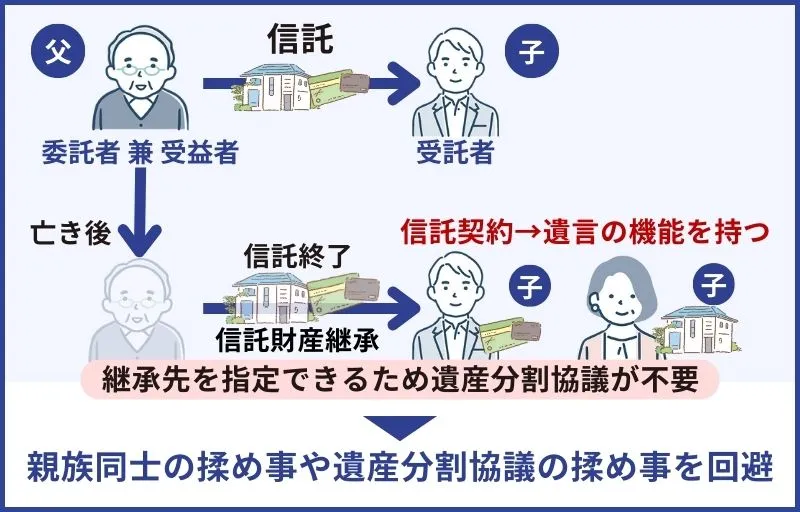

メリット5. 相続時の負担が軽減される

家族信託は遺言としての機能を備えていますが、これにより委託者がお亡くなりになった後、相続時の負担も大きく軽減されます。

信託契約内で、財産の承継者やその内容を適切に定めておくことで、遺産分割協議を行う必要がなくなるためです。

現在は相続人同士の人間関係が良好でも、相続となると意向が合わなかったり、揉め事が発生したりすることは良くあります。

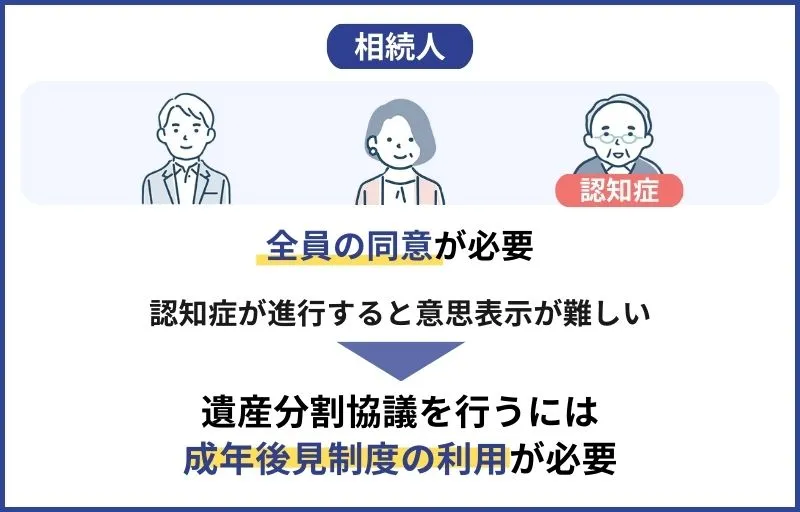

また、遺産分割協議の決定は全員の同意が必要(民法906条の2)ですので、相続人の誰かが認知症などで意思能力を欠いている場合は、成年後見人を立てなければ遺産分割協議自体が行えません。

よって、家族信託の組成をきっかけに相続についても親族間で話合い、全員が元気なうちに納得のいく形で財産の承継方法を決めておけば、遺産分割協議による家族の負担やトラブルも軽減できるでしょう。

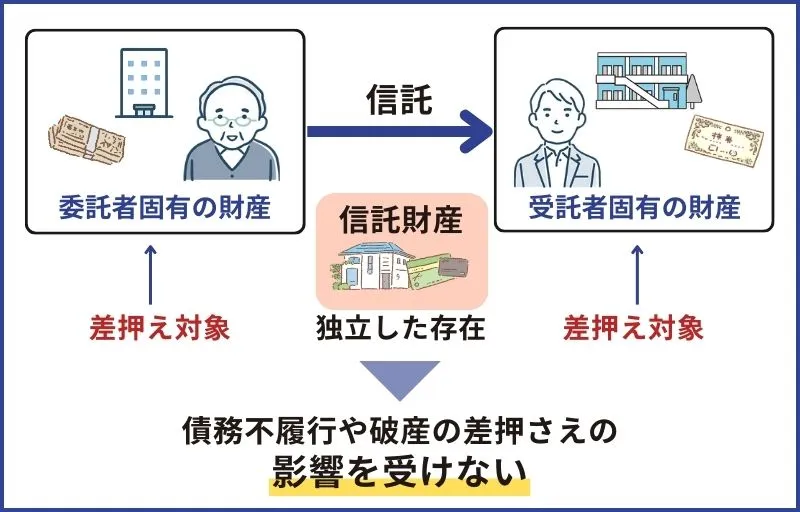

メリット6. 倒産隔離機能がある

家族信託における信託財産は「倒産隔離機能 」を有します。

倒産隔離機能とは、将来委託者または受託者が破産したり、信託財産に関係のない債務を負ったりしたとしても、信託財産は差押えの対象にならないということです。(信託法23条、25条)

信託財産は、誰の固有財産でもない独立した財産として扱われるため、委託者や受託者の破産や債務の差押えの対象とはなりません。

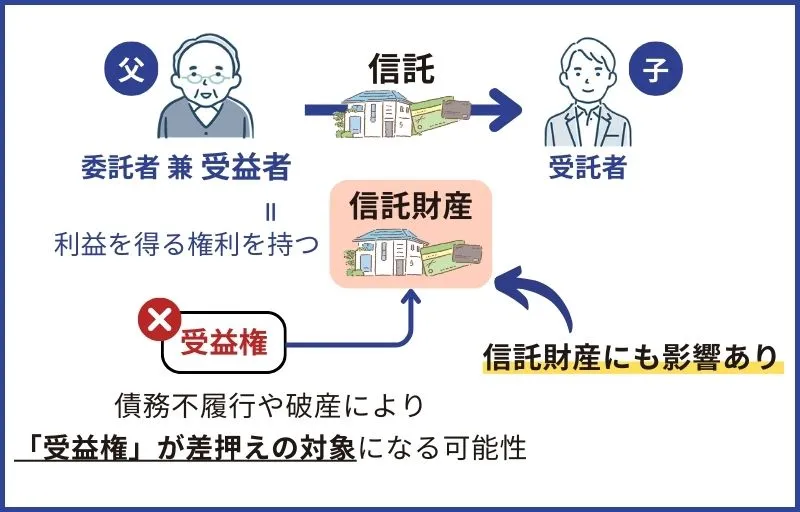

ただし、受益者が持つ「受益権」については、差押えの対象となることがあるため、注意が必要です。

つまり「委託者=受益者」と設定している家族信託の契約では、委託者(=受益者)の破産や債務により「受益権」が差押えられ、信託財産が影響を受けることも想定されます。

メリット7. 二次相続以降についても定められる

家族信託では、配偶者や子などへの財産の一次相続だけでなく、その先の孫やひ孫など、複数世代にわたる相続について定められます。

これを「受益者連続型信託 」といい、受益権が代々引き継がれていく信託のスキームです。

遺言では、被相続人の死亡後の相続については定められますが、その先の二次相続人以降は指定できません。

よって、財産を確実に配偶者から子、その孫へ承継したい場合や、財産が他の家系に流れることを防ぎたい(直系の家族に相続をしたい)場合などに、その希望を実現することも可能です。

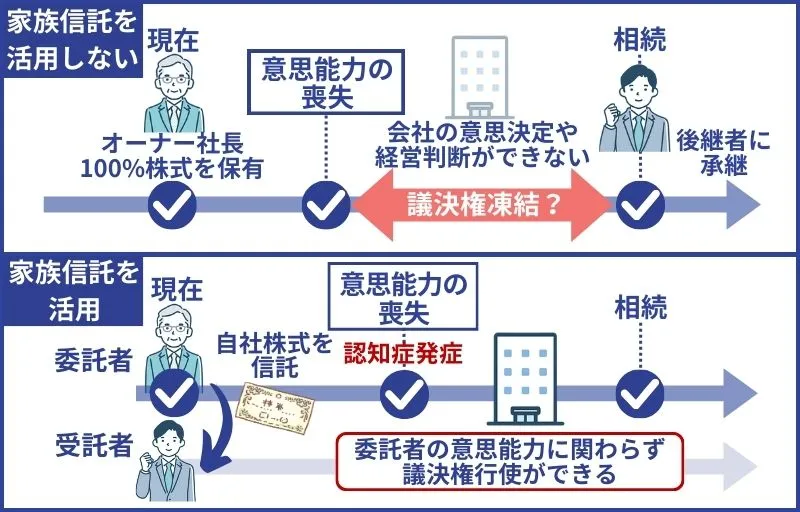

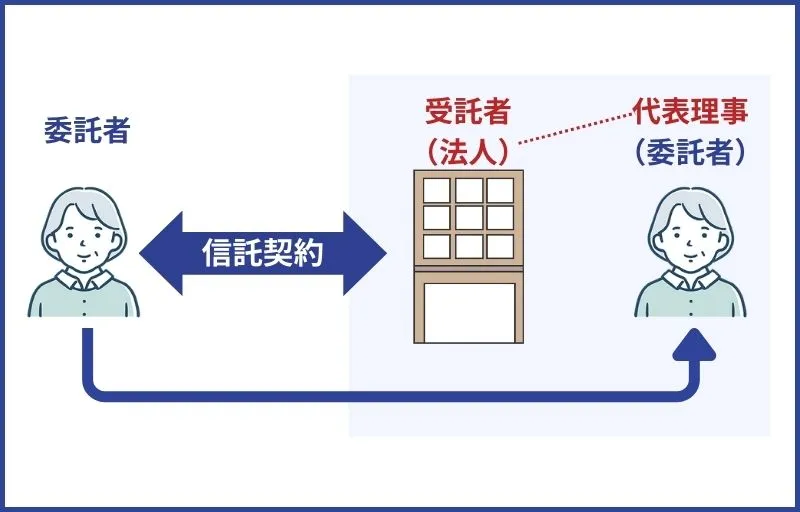

メリット8. 事業承継対策ができる

家族信託では、自社株式を信託することにより、委託者の認知症に備えた事業承継対策が可能です。

例えば、オーナー社長が100%株式を保有する会社では、オーナー社長が判断能力を喪失すると、株主としての議決権行使ができなくなり、事業が滞ってしまう恐れがあります。

そこで、子などの後継者を受託者として、自社株式を信託すれば、オーナー社長の判断能力に関わらず、受託者によって議決権行使ができるようになります。

万が一、委託者が株を渡すことを躊躇する場合は、受託者を「一般社団法人」にすることも可能です。

一般社団法人の構成員は委託者と受託者を含む親族とします。

この場合、委託者である現オーナー社長が元気なうちは、受託者としても経営に関与でき、自分の意思能力に不安がみられた際は、一般社団法人の社員である子にそのまま託すという流れを作れます。

また、前段で解説した「受益者連続型信託」を活用すれば、孫やその後の世代まで自社株式の承継先を定めることも可能です。

遺言や後見制度では実現できない、柔軟な認知症対策が実現します。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

家族信託の手続き6ステップ

実際に家族信託を行う際は、以下に沿って進めていきます。

家族信託の手続き6ステップ

- 家族信託の目的と内容を家族間で話し合う

- 信託契約書を作成する

- 信託契約書を公正証書で締結する

- 家族信託で使う銀行口座を開設する

- 信託不動産の信託登記を行う

- 信託財産の管理・運用を開始する

家族信託の手続きに関してより詳しく知りたい方は、こちらの記事もぜひご確認ください。

家族信託の手続き完全ガイド|流れや必要書類を徹底解説!

家族信託の手続きは、家族会議→家族信託契約書の作成→信託口口座開設など信託の準備、という流れで進めていきます。本記事では、家族会議から信託開始までの全体の流れと、信託財産ごとに必要な詳細の手続きについてわかりやすく解説していきます。

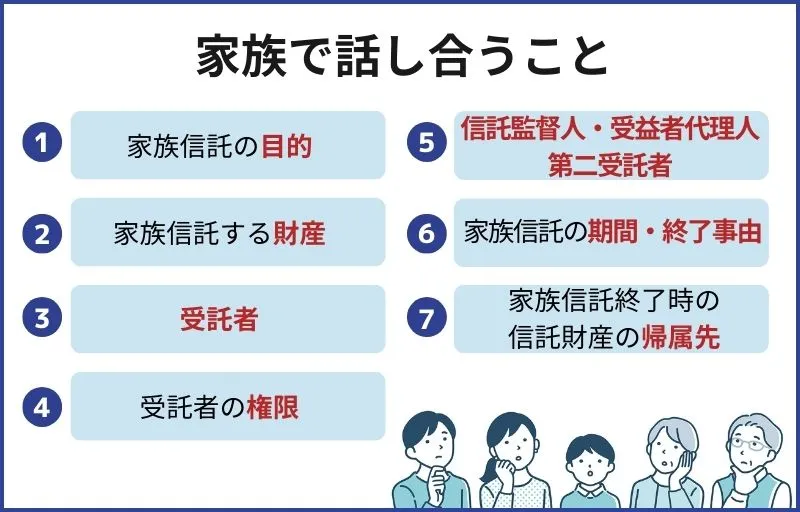

ステップ1. 家族信託の目的と内容を家族間で話し合う

家族信託契約の当事者は委託者(親)と受託者(子)ですが、その他の家族も含めて話し合いを実施し、家族全員が内容を理解・納得できる状態で信託契約を結ぶことが重要 です。

家族信託をする上で初めに決めるべきこと

• 家族信託をする理由と目的は何か

• 何を信託財産にするか(何を家族信託しないか)

• 受託者・受益者を誰にするか(誰に財産を託すか)

• 受託者はどのように信託財産を管理・運用するのか

• 家族信託はいつ終了するか

• 遺言型信託か受益者連続型信託か

中には、特定の受託者だけが財産の管理権限を持つことに不信感を覚える方がいたり、相続発生時に親族間トラブルが発生するおそれがあるためです。

よって、委託者の財産や相続に関与する家族・親族が納得の上で、信託契約を進めていく必要があります。

ただし、家族信託は組成をし始める話し合いの段階から、法律や税金の専門的な知識が求められます。

経験豊富な司法書士などの専門家に相談し、話し合いを一緒に進めたり、進行を依頼したりするとスムーズです。

ステップ2. 信託契約書を作成する

上記で決めた家族信託の内容をもとに、家族信託の契約書(信託契約書 )を作成します。

信託契約書を作成するには、法律の専門的な知識が必要です。

インターネット上では家族信託契約書のひな形も多く公開されていますが、ひな形をそのまま使うことは危険ですのでやめましょう。

家族信託は「柔軟な財産管理」ができる分、その個別の事情に合わせて契約書も作り込まなければならないためです。

家族信託を自分でやったり、経験が十分でない専門家に依頼したりすると、法的に無効な家族信託が出来上がったり、後から他の家族に訴えられるなどのリスクもあります。

そのため、契約書の作成については、家族信託の経験が豊富な専門家に相談することをおすすめします。

専門家へ相談のもと、委託者の希望や心情を尊重した家族信託を実現するためにも、慎重に条文の作成をいましょう。

家族信託を自分でやる?必要な手続き・やり方・注意点を解説

家族信託を自分で手続きすることは可能ですが、法律や税金の専門知識がなければ、信託自体が無効になったり、親族間トラブルに発展したりなどのリスクが発生する可能性が高まります。本記事では、家族信託を自分でやる手続きについて、法律や税金の観点からも詳しく解説していきます。

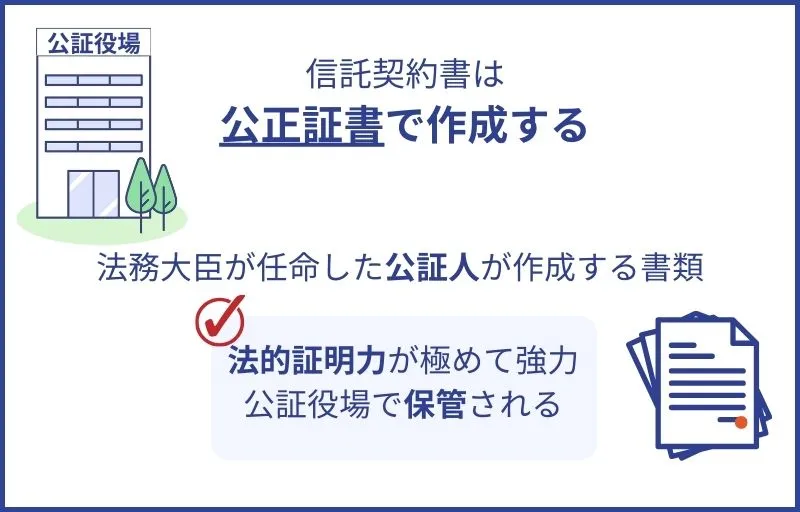

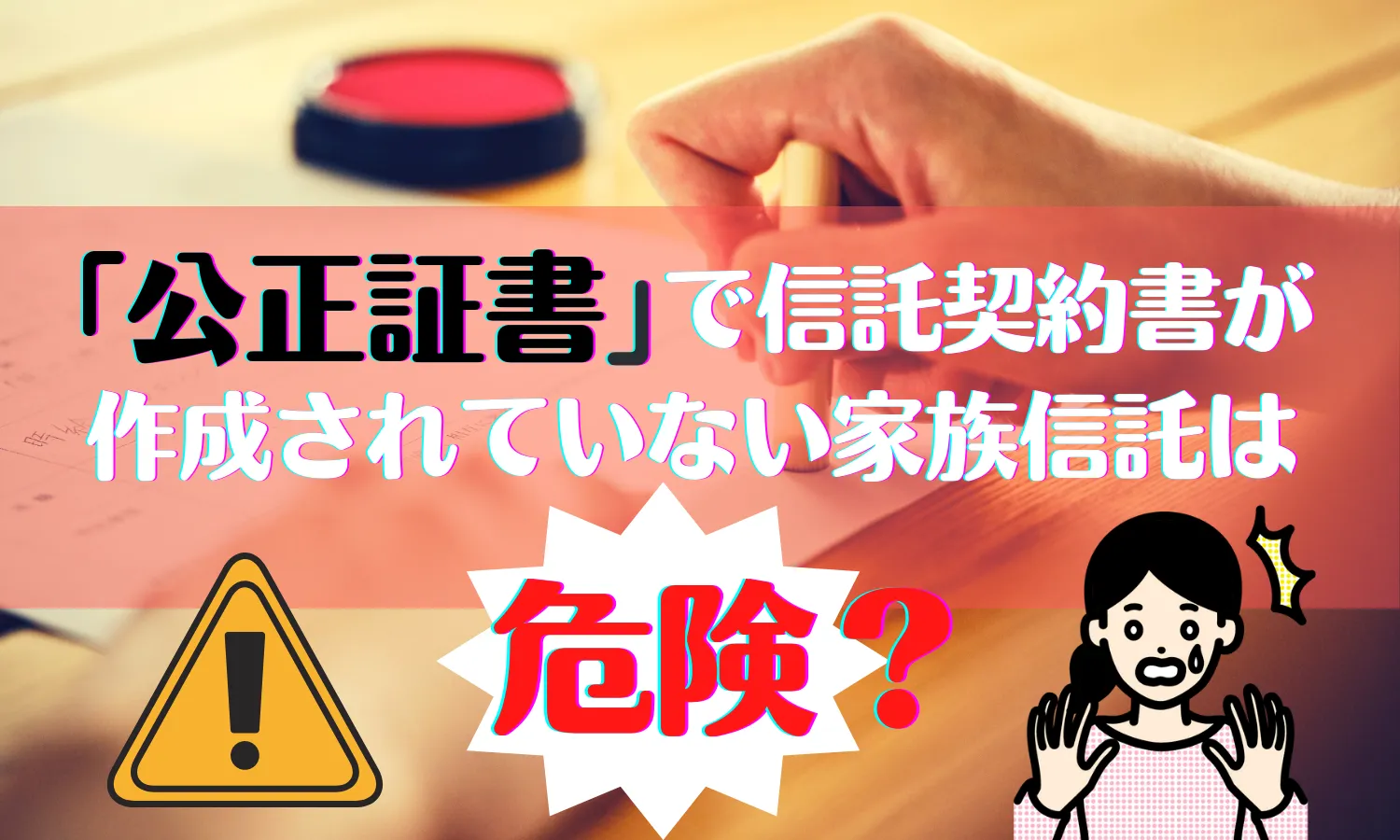

ステップ3. 信託契約書を公正証書で締結する

条文が作成できたら、家族信託契約書を「公正証書 」で締結します。

公正証書とは、公証人(検察官や裁判官、または法務局長などの選ばれた法律の専門家)によって作成された公文書のことです。

必ず公正証書にしなければならないという規定はありませんが、公正証書は高い証拠能力と証明力を持ちます。

家族信託で使う口座(信託口口座)を作成する際に、信託契約書を公正証書とすることを条件としている金融機関がほとんどです。

あるいは家族信託組成時は問題がなくとも、信託契約の内容について他の親族が反論してきたり、親族間の関係が悪くなったりと、後々トラブルが発生する可能性もゼロではありません。

家族信託は長期にわたるため、その期間に家族の状況の変化や家族間の関係の悪化などが起きることも考えられます。

その際に、公正証書の契約書があれば、契約書の内容を元に契約違反をした者や、利害関係者に正当に対抗できます。

家族信託契約書を公正証書にする具体的な方法は以下を参考にしてください。

家族信託契約書を公正証書化する流れ

- 公証役場へ面談予約を行う

- 公証役場で公証人と面談する…本人確認書類や公正証書作成費用が必要です

- 公正証書の作成日を決める

- 公証役場で公正証書を作成する…本人確認・公正証書の読み上げ・署名押印などを行います

- 公正証書の正本・謄本を受け取る

公証役場での手続きは、司法書士へ代行を依頼することも可能です。

家族信託における公正証書の作成については、以下の記事でも詳しく解説しています。

家族信託に公正証書が必要?私文書では危険?メリット・デメリット、必要書類や手続きの流れ、費用を解説

家族信託も信託契約になりますので信託法のルールに沿って作成することになるのですが、法的には公正証書で作成しなくても問題はない、という解釈になります。今回は「公正証書化」が必要なケースについてご紹介します。信託契約書を公正証書で作成した方が良いケース、公正証書での作成にすべきケースについても説明していきます。

ステップ4. 家族信託で使う銀行口座を開設する

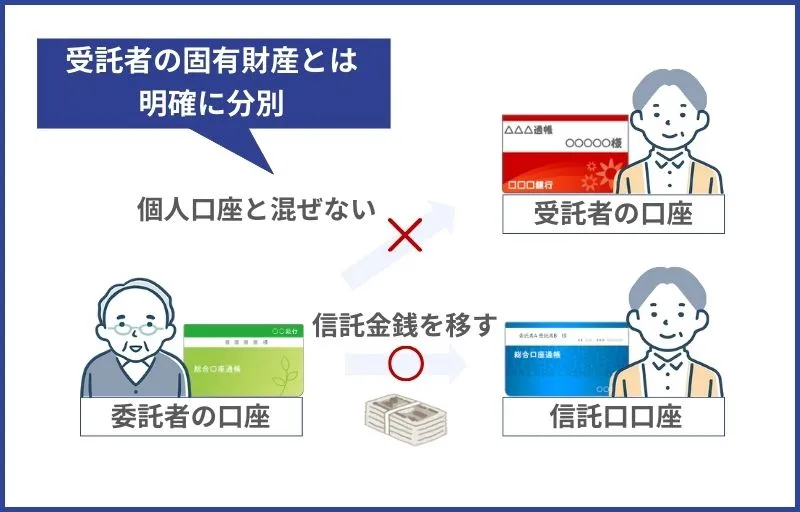

信託財産を管理する専用の銀行口座を開設します。

受託者は、委託者から託された信託財産を、受託者の固有財産とは分別して管理する義務があります。(分別管理義務、信託法34条)

信託財産の管理用として独立した口座を作り、受託者の固有の預金口座残高とは分けて管理しなければなりません。

この専用口座を「信託口口座 」といいます。

信託口口座を開設できる金融機関は限られているため、口座開設の際は必ず事前に確認しましょう。

家族信託の口座(信託口口座)のつくり方について解説

家族信託を利用する場合、信託法で受託者は「分別管理義務」を負い、信託された財産と個人の財産とを分別して管理しなければならないとされています。この記事では信託口口座の特徴や口座の開設方法などについてご紹介しますので参考にして下さい。

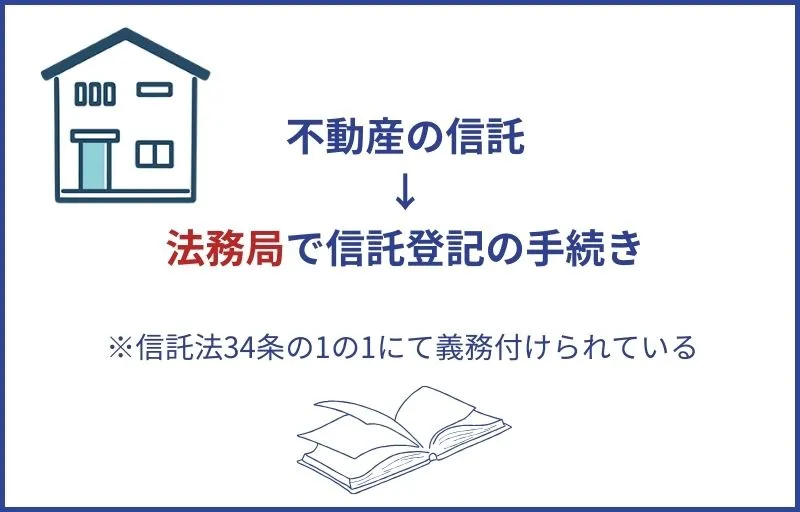

ステップ5. 信託不動産の信託登記を行う

信託財産に不動産が含まれている場合は、その不動産が「信託財産」であることを公的に示すため、信託登記を行う必要があります(信託法34条)。

信託登記は、登記申請書、信託契約書、委託者の印鑑登録証明書、受託者の住民票などの必要書類を揃えて法務局で手続きを行います。

自分で行うことも可能ですが、手続きや必要書類がやや煩雑なため、登記の専門家である司法書士へ依頼することをおすすめします。

登記手続きの代行費用は、専門家によっても、信託不動産の数によっても異なりますが、一般的に5〜15万円が相場です。

ステップ6. 信託財産の管理・運用を開始する

家族信託の内容に沿って、受託者は委託者から信託された財産を実際に管理・運用していきます。

受託者は、自身の固有財産とは分別し、受益者(=委託者)のために忠実に信託事務を行い、信託財産に関する支出や収入の記録や帳簿の作成も行う必要があります。

信託法で明確に定められている受託者の義務もありますので、詳しくは後段(注意点1.受託者の負担が大きい)で解説します。

家族信託の8つの注意点

家族信託を行う際に注意すべき点を8つ紹介します。

家族信託を行う際の8つの注意点

- 「家族信託=節税対策」ではない

- 受託者の負担が大きい

- 受託者の裁量が大きい

- 贈与税の課税対象とならないように注意

- 家族信託できない財産もある

- 費用がかかる

- 遺留分の侵害に注意する

- 委託者に意思能力が必要である

それぞれについて解説していきます。

注意点1. 「家族信託=節税対策」ではない

家族信託には、直接的な節税効果はありません 。

「家族信託を利用すれば、相続税や贈与税が節税できる」という表現は間違いです。

しかし、法律や税金など幅広い専門知識をもとに、適切に家族信託を組成できれば、結果的に節税できたり、相続トラブル(争相続)を回避できたりするケースがあります。

具体的には、以下のような例です。

家族信託が相続税対策・争相続対策となる例

• 委託者の判断能力喪失後も、受託者が信託財産(金銭)を用いてマンションを建設する

→銀行から融資を受けて債務控除を活用し、結果的に相続税を節税できる

• 二次相続(孫など相続人が亡くなった後の相続)の対策ができる

→代々の相続により他の家系に財産が承継されることを防げる

• 将来的な相続争いが起こらないように柔軟な財産管理を定められる

→信託財産に関する遺産分割協議が不要になるため、相続人同士での揉め事を防げる

「家族信託=節税対策」という訴求でセミナーを開催したり、書籍を出したりする専門家には注意してください。

注意点2. 受託者の負担が大きい

家族信託において、実際に財産管理の業務を行うのは受託者です。

そのため、必然的に受託者の負担や責任は大きくなります。

信託法において、受託者には以下のような義務が定められています。

• 善管注意義務

善良な管理者として、細心の注意を払って信託事務を行う義務(信託法29条)

• 忠実義務:受益者のために忠実に信託事務を行う義務(信託法30条)

• 分別管理義務

信託財産を受託者自身の固有財産と分けて管理する義務(信託法34条)

• 信託事務を第三者に委託する際の選任・監督義務(信託法35条)

• 帳簿等の作成・報告・保存義務(信託法36条、37条)

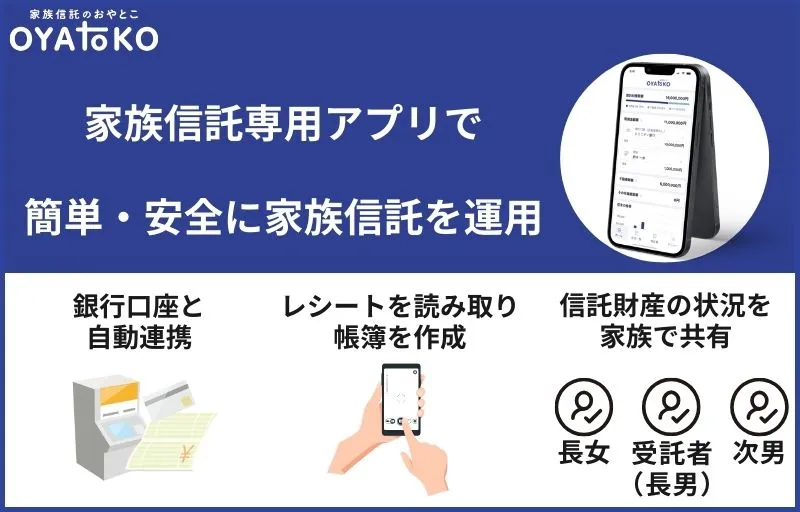

特に「帳簿等の作成・報告・保存義務 」(信託法36条、37条)では、委託者の生活費や医療費・収益不動産からの収入など、信託財産に関する出費や収入を全て記録して帳簿を作成しなければなりません。

また、信託財産から年3万円以上の収益が発生する場合は、税務署に対して「信託計算書及び合計表」の提出が必要となります。

認知症の発症から相続までの期間は一般に5〜10年あると言われているため、認知症前から相続まで続く家族信託は長期間に渡って運用されます。

よって家族信託では、受託者を長期間拘束することについて、受託者本人が十分に理解しておかなければなりません。

そんな中でも、やり方や契約内容次第で、受託者の負担を最大限軽減することは可能です。

例えば当社では、受託者の負担を軽減するため、信託財産の管理や記録をアプリ上で行える「おやとこ」アプリを提供しています。

日本初の家族信託専用のアプリで、受託者の負担が軽減するとともに、信託財産に関する記録をアプリ上に明白に残せるため、委託者・受益者の安心にもつながります。

受託者の義務や負担について、自分たちで管理方法を検討したり調整したりすることは難しいため、ぜひまずはお気軽にお問い合わせください。

注意点3. 受託者の裁量が大きい

信託法では、受託者が善良な管理者として信託事務を行う「善管注意義務(信託法29条)や、受益者自身の固有財産と信託財産を分けて管理する「分別管理義務(信託法34条)が定められています。

ただし、法律で定められているとはいえ、受託者は委託者の財産をすぐ触れる状況にあるため、受託者が横領する可能性も0ではありません。

万が一、受託者が契約違反を起こした場合の規定についても、信託契約では細かく定めておく必要があります。

また、上述の通り、公正証書で契約することで、強い証明力をもって契約違反者に対抗できます。

家族信託は「信頼する家族に託す」ことが大前提ですが、後々のトラブルを最大限に回避し、委託者の大切な財産を守れるよう、対策を施しておくことが重要です。

注意点4. 贈与税の課税対象とならないように注意

一般的に、家族信託は「委託者=受益者」である「自益信託」が多いですが、委託者と受益者が異なる「他益信託」の場合には贈与税がかかります。

信託財産から利益を受ける権利に関して、元々の所有者である委託者から受益者への贈与が行われたとみなされるためです。

また、家族信託組成時は自益信託であったとしても、将来、委託者以外の者に信託財産の受益権が移動するような契約をした場合、新たな受益者へ贈与税が課税されることがあります。

贈与税は、相続税よりも高税率であり、基礎控除額も低いため、できる限り課税を正しく避けることが好ましいでしょう。

そのためにも、家族信託の組成には専門家と相談し、税金対策も考慮しながら進めることが必要です。

注意点5. 家族信託できない財産もある

家族信託では、基本的に財産的価値のあるもの(金銭・不動産・有価証券など)であれば、信託することができます。

一方で、法律上信託できない財産や、実務上信託が難しい財産もあります。

信託できない/信託が難しい財産の例

• 預金債権

「〇〇銀行〇〇支店口座番号〇〇の預金」という名目での信託はできません。一方で「金銭」は信託可能なため、実務上は「金銭〇〇円」という形で契約書に記載し、信託する必要があります。

• 農地

農地法3条2項3号により、農地の信託はできません。宅地転用の手続きを行えば信託可能ですが、手続きには数ヶ月ほどかかることもあるため注意が必要です。

• 年金受給権などの一身専属権

年金受給権・生活保護受給権などは本人の固有の権利(一身専属件)として与えられているため、信託財産にはできません。ただし、年金受給口座から残高を信託用の口座に移行させ、金銭として信託することは可能です。

法律関連の難しい知識ですが、正しく把握しておかなければ信託できない財産を信託財産としてしまい、法律に抵触するおそれもありますので、注意しましょう。

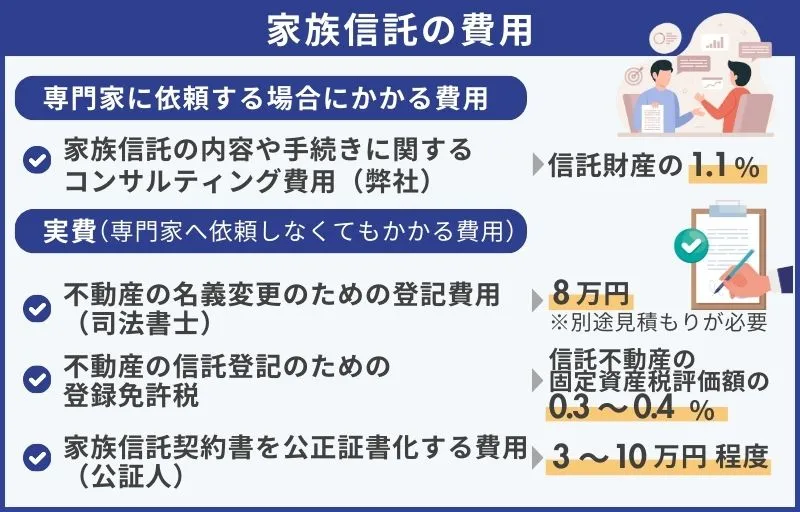

注意点6. 費用がかかる

家族信託を利用するには、実費を含めて一定の費用がかかります。

具体的には、以下のような費用が発生します。

家族信託にかかる費用

<専門家に依頼する場合にかかる費用>

- 家族信託の内容や手続きに関するコンサルティング費用:信託財産の1%程度

- 家族信託契約書作成費用:10〜15万円程度(1.に含まれることが多い)

- 信託登記手続きの代行にかかる費用:5〜15万円程度

<実費(専門家へ依頼してもしなくてもかかる費用)>

4. 家族信託契約書を公正証書化する費用:13〜25万円程度

5. 不動産の信託登記のための登録免許税:信託不動産の固定資産税評価額の0.3%〜0.4%

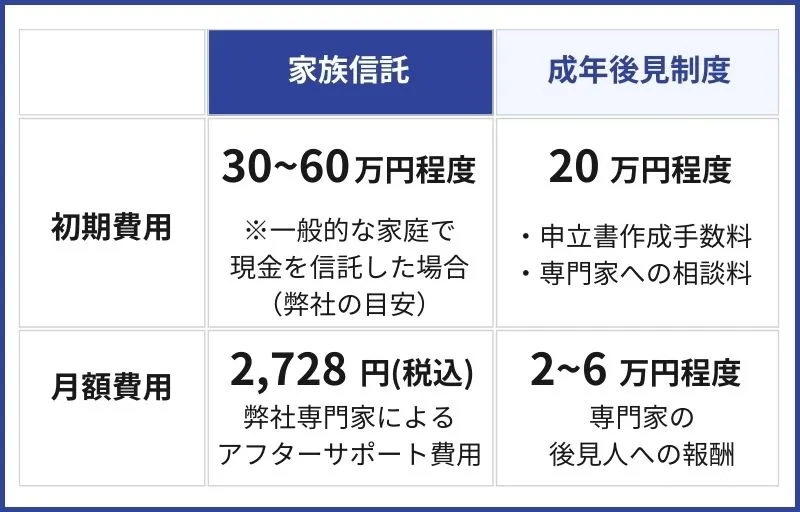

上記を踏まえ、家族信託にかかる費用の総額は、信託財産の種類や額によっても異なりますが、30〜60万円程度だといえます。

高額に感じられる方もいるかもしれませんが、家族信託でまとまったお金が必要となるのは基本的には導入時のみです。

一方で、家族信託とよく比較される成年後見制度(法定後見)では、司法書士などの専門家が後見人に選任された場合、原則被後見人が亡くなるまで、後見人への報酬の支払いが発生します。

また、家族信託では家庭裁判所の関与もないため、精神的な負担の面も考慮すると、費用から得られるメリットは大きいといえるでしょう。

まずは家族信託を利用すると、どれくらいの費用でどのようなメリットが得られるのか、専門家に相談してみることをお勧めします。

【家族信託の費用・相場】安く抑えるためのポイントとは?司法書士が解説

家族信託の費用は信託する財産の額によって異なります。専門家に依頼すると実費に加えてコンサルティング費用かかりますが、費用削減だけを考えて自分でやるとトラブルが発生する可能性も高まります。家族信託の費用や自分でやる際の注意点をみていきましょう。

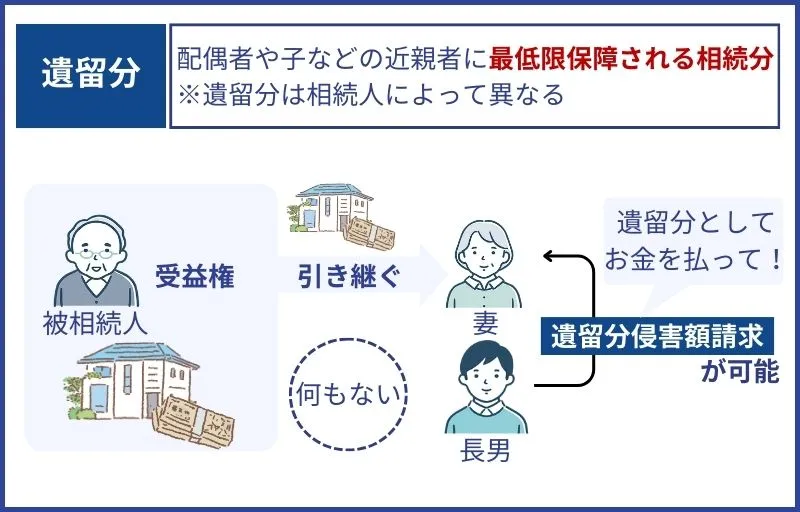

注意点7. 遺留分の侵害に注意する

遺留分は、法定相続人(配偶者・子・父母)に最低限保証された相続分のことです。

家族信託において、法定相続人の遺留分を侵害するような契約がなされていたとしても、配偶者・子・父母は遺留分があることを主張でき、その額を請求できます(遺留分侵害額請求、民法第1046条)。

よって、家族信託の内容を設計する際は、遺留分を考慮する必要があります。

そもそも遺留分侵害のようなトラブルが起こらないように、相続発生時の財産承継については、相続人となる可能性がある人と話し合い、了承を得た上で信託を組成するようにしましょう。

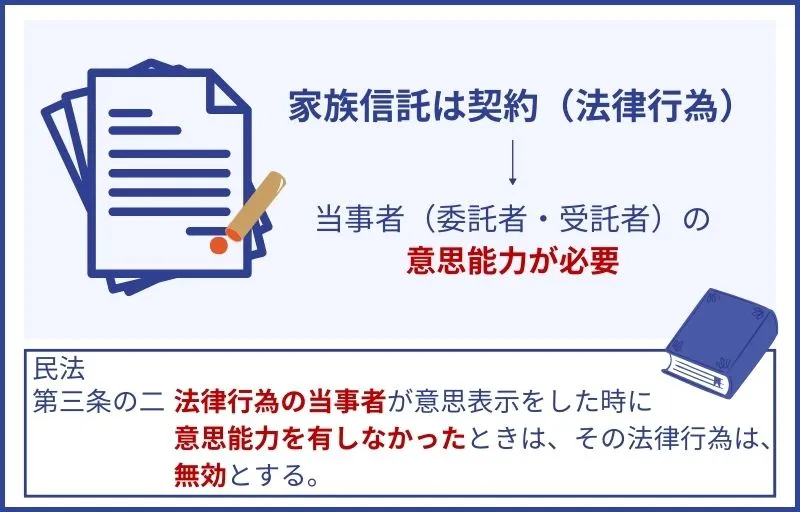

注意点8. 委託者に意思能力が必要である

家族信託は、当事者(委託者・受託者)に意思能力が必要な法律行為です。

委託者の認知症が進み、委託者の意思能力が確認できない場合は、家族信託契約を結ぶことはできないため、注意しましょう。

ただし、認知症になったからといって必ず家族信託できなくなるというわけではありません。

認知症の症状が見られても「意思能力」が確認できれば、家族信託の契約を行えます。

意思能力の確認は、公正証書を作成する際の公証人や、司法書士・弁護士などの専門家が行います。

法律行為に必要な意思能力は、その行為ごとに個別具体的に判断されるため、委託者の意思能力が不安であれば、早めに専門家に相談することをおすすめします。

以下の記事でも詳しく解説していますので、ぜひご覧ください。

家族信託は認知症発症後でもできる?判断基準や始める時期を徹底解説

家族信託は、認知症になったからといって、すぐにできなくなるというわけではありません。 家族信託に関する理解や、判断能力が確認できれば、認知症発症後でも取り組めるケースがあります。家族信託ができるかどうかの判断基準や認知症の程度について、詳しく解説していきます。

委託者が家族信託できる状況にあるか不安な場合、まずは司法書士などの専門家にご相談いただくことをおすすめします。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

資産凍結後は成年後見制度しかない

家族信託は、意思能力が必要な契約行為であるため、 認知症により意思能力が低下したあとは利用できません。

よって、対策が遅れてしまうと、本人の資産凍結が余儀なくされるということです。

この資産凍結を解除するには「成年後見制度 」を利用するしかありません。

成年後見制度は、家庭裁判所に「後見開始の申立て」を行い、家庭裁判所が選任した後見人が本人の財産管理や身上監護を行う制度です。

後見人に専門家が選任されたり、成年後見監督人が選任された場合は、報酬を支払う必要があります。

成年後見制度では、本人の生活・財産を維持し、保護することが目的であるため、後世への財産の贈与や、不動産の購入による積極的な相続対策は認められません。

さらに、本人の居住用不動産(自宅)を売却して介護費や医療費を捻出したい場合も、家庭裁判所の許可が必要であり、その一連の手続きにも時間がかかるため、良い買い手が見つかるとは限りらないでしょう。

専門家が後見人として就任したり、後見監督人が選任されたりした場合は、月々の報酬の支払いも必要となります。

しかし、資産凍結がなされてからでは、この成年後見制度しか選択肢はなくなってしまいます。

そのため、ご自身やご家族の思い通りに財産を動かせるよう、早いうちから対策することが大変重要です。

成年後見制度については、以下の記事でも司法書士が詳しく解説していますので、ぜひご覧ください。

【完全版】成年後見制度とは?司法書士がわかりやすく解説

成年後見制度(せいねんこうけんせいど)とは、認知症や知的障害などで判断能力が低下した人の契約や財産管理のサポートを行う制度です。「成年後見人」を家庭裁判所から選任してもらい、本人に代わって様々な手続きを行なってもらいます。この記事では成年後見制度についてわかりやすく説明し、同時に最近注目を浴びている家族信託との比較についても解説します。

家族信託は、裁判所や見ず知らずの専門家などの関与もなく、信頼できる家族の間で柔軟に財産の管理・運用について定められる制度です。

資産凍結対策をお考えの方は、ぜひ一度司法書士などの専門家に相談し、どのような財産を信託して、どのようなメリットが得られるのかについて把握しておくことをおすすめします。

家族信託の活用事例3選

家族信託の具体的な活用事例を3つご紹介します。

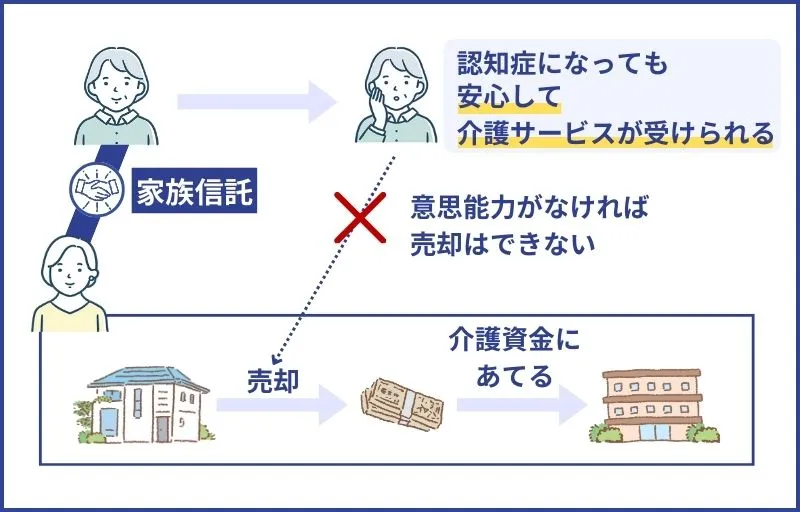

活用事例1. 「介護資金捻出のため、将来自宅を売却したい」

将来介護施設への入居を考えている場合、介護施設入居費用を捻出するため、または空き家になるのを防ぐために、自宅の売却を考えている方も多いのではないでしょうか。

ただし、自宅の売却は、不動産売買などの法律行為にあたるため、名義人の意思能力が必要です。

認知症などにより意思能力が低下してしまうと、 自宅はあるにもかかわらず「売却できない」「施設入居の資金も捻出できない」という事態に陥ってしまいます 。

家族信託を利用すれば、受託者(子)が代わりに自宅の売却・介護施設入居費用の支払いや管理などができるようになります。

成年後見制度とは異なり、家庭裁判所の許可も、後見人への報酬の支払いも不要です。

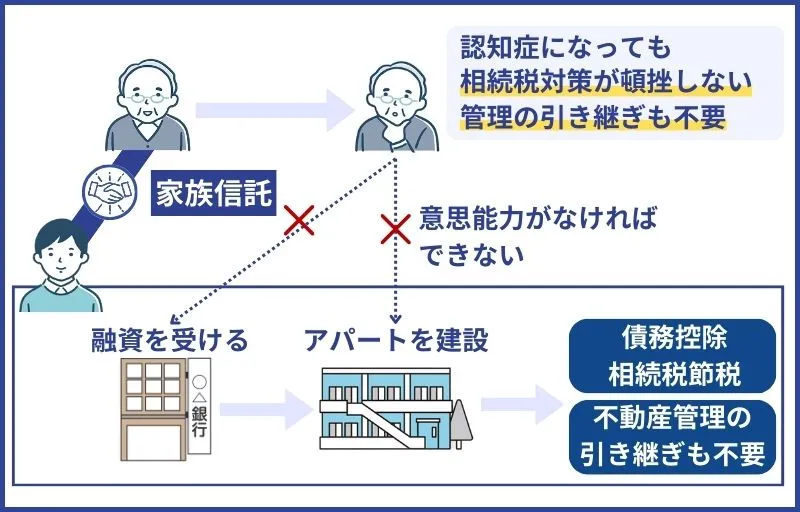

活用事例2. 「不動産の管理・運用を子世代主導で行っていきたい」

保有資産が多い場合、相続対策として生前贈与を選択する方法もありますが、贈与税は基礎控除額が110万円と低いため、まとまった贈与を行うには高額な贈与税が発生します。

また、現金資産が多い場合は、相続税対策として融資を受けてアパート建設などを行うケースも多いですが、途中で親の判断能力が低下してしまうと計画が頓挫してしまいます。

そこで家族信託を活用し、財産の管理・運用を子世代に早めに引き継いでおく ことで、親が認知症になったとしても、子世代主導で引き続き不動産の管理や建築などを進められます。

アパートの建設が頓挫しない=最後まで相続税対策を行えるということですので、本人にとっても親族にとってもメリットは非常に大きくなります。

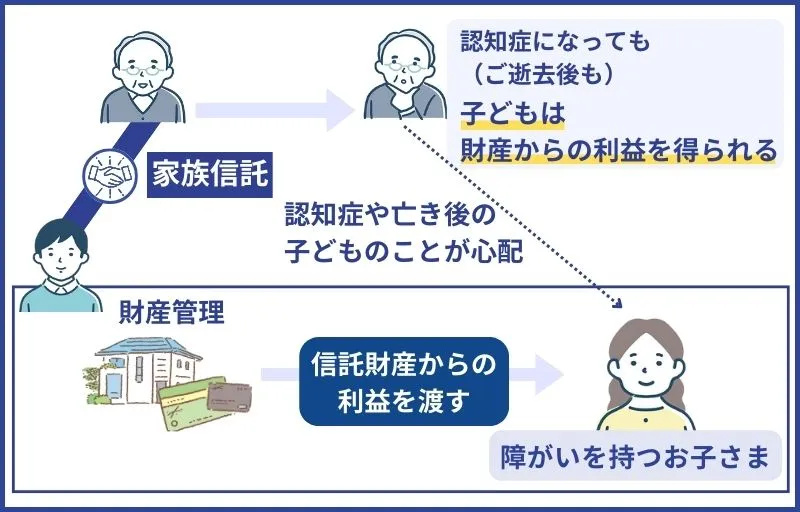

活用事例3. 「障がいのある子どもに財産を残したい」

家族信託は、親の認知症対策だけではなく、障がいのあるお子様のために受託者を定めて財産管理を行うことも可能です。

お子様に障がいがあり、自分で財産管理できない場合、親としては自分が亡くなった後あるいは高齢になった後のことについて、大きな不安を抱えるでしょう。

このようなケースは一般に「親なきあと問題」と呼ばれ、家族信託がよく使われている事例でもあります。

親が委託者、頼れる親族を受託者、障がいのある子どもを将来的な受益者とすれば、子ども自身が財産管理できなくても、親からの財産の利益を受けることができます。

また、成年後見人も予め就任させておくことで、家族信託で適切に財産を管理しつつ、身上監護も行えます。

家族信託以外の認知症対策

ここまで解説してきた通り、家族信託にはメリットもあれば注意すべき点もあります。

委託者の財産を守り、積極的な相続対策を行うために非常に有効な手段ですが、ご家族の状況やご意向によっては他の制度やサービスが適しているケースもあります。

他の制度の特徴や家族信託との違いも理解したうえで、導入について検討すると良いでしょう。

認知症対策に利用できるその他の制度は、主に以下の3つがあります。

認知症対策に利用できるその他の制度

- 任意後見制度

- 生前贈与

- 金融機関などの信託サービス

それぞれについて詳しくみていきましょう。

任意後見制度

任意後見制度とは、本人が元気なうちに、後見人と後見内容をあらかじめ「任意後見契約」で定めておく制度です。

将来、本人の意思能力が低下または喪失し、自分で財産管理や契約行為ができなくなった際に、任意後見制度が発動し、任意後見人が実際に本人を支援することとなります。

任意後見人は被後見人の財産管理だけでなく、被後見人の代理人として、介護や医療に関する契約行為(身上監護)を行えます。

この身上監護は、家族信託における受託者には行えないため、任意後見制度を利用するメリットだといえるでしょう。

また、法定後見制度と比較して、見ず知らずの専門家が後見人に選任されることもなく、後見内容もある程度柔軟に定められます。

ただし、家庭裁判所への報告や、任意後見監督人への報酬の支払いが必要となるなど、任意後見人や親族の負担が増える面もあるため、制度についてはしっかりと理解した上で利用しなければなりません。

任意後見制度とは?家族信託と任意後見制度はどちらを選ぶべき?

もし認知症などで意思能力が低下したと判断されると、預貯金の引き出しが停止されたり、不動産の管理・売却などの法律行為を断られてしまいます。誰にでも起こりうる可能性があることから、昨今「家族信託」「成年後見制度(法定後見制度・任意後見制度)」などの制度が注目されています。この記事では、それぞれの制度について確認・比較していきます。

生前贈与

生前贈与は、生前に本人の財産を本人の意図で、他の人に無償で与える行為です。

通常は、贈与を受けた者に贈与税が課税されますが、贈与額が年間110万円を超えない場合は、贈与税が課税されません(暦年課税)。

暦年課税(暦年贈与)を利用して、親が自分の財産の一部を子に贈与しておけば、子には贈与税が課せられないうえに、子が贈与を受けた財産で親の介護や日常生活に要する費用を支出することも可能です。

ただし、生前贈与を行う場合には注意点もあります。

• 生前贈与加算

相続開始前3年以内に被相続人から贈与を受けた場合、その贈与額の100万円を超える部分が相続税の課税額に加算されます。

※2023年度の税改正により「3年以内」→「7年以内」となります。

参考:

No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

• 贈与財産が受贈者の婚姻や生活費の援助目的の場合

贈与を受けた人の生活費を援助する目的などの場合には、相続開始後に「特別受益」として、相続分の前渡しを受けたものとみなされます(民法903条1項)。

相続時、遺産分割において、この「特別受益」が相続分から差し引かれ、受贈者が取得できる相続財産が減ることがあります。

よって「生前贈与=相続税対策」と判断して安易に生前贈与を行うと、余計な税金を支払う羽目になることもあります。

税法の複雑な知識が必要となる場合もあるため、贈与税や相続税の節税については、専門家に相談することをおすすめします。

信託銀行などのサービス

信託銀行などの金融機関でもさまざまな信託サービスが提供されています。

認知症による資産凍結対策のため、手続きの代理人を指定しておくサービスや、信託銀行が受託者となって委託者本人の財産を預かり、必要に応じて支払いを行うサービスなどがあります。

金融機関によって、ご利用の条件や手数料、商品内容が異なるため、まずは取引している金融機関へ問い合わせてみましょう。

家族信託は司法書士などの専門家へご相談を

現在、 家族信託の相談を最も多く受けている専門家は司法書士です。

弁護士や税理士も家族信託の相談を受けていますが、統計によると、家族信託の依頼を最も多く受けているのは司法書士となっています。

家族信託は契約の締結が本当のスタート地点です。

信託契約を締結すると、受託者にはさまざまな仕事が待っています。

・信託契約に従って財産を管理する

・帳簿の作成や貸借対照表等の計算書類を作成する

・不動産の売買など受託者として責任を持って実施する

そのため、家族信託を行うにあたって、専門家を探すポイントとしては下記2点が挙げられます。

・家族信託に関連する法律や手続きに精通している

・家族信託の契約後も、長期にわたってサポートを受けることができる

弁護士は専門性に優れた士業ですが、事業範囲が幅広く、その専門性の高さゆえ費用が高くなる傾向があります。

また、税理士・会計士は税務に関する専門家でありますが、家族信託には成年後見制度・遺言・信託登記等の幅広い法律・民事手続きの知識が必要です。

司法書士は弁護士・税理士・会計士よりも普段の業務から相続登記・遺言・成年後見をメインに取り扱っているため、家族信託に必要な専門知識量も豊富な傾向にあります。

以上のような理由から、家族信託については司法書士が選ばれているようです。

家族信託の運用は5〜10年続くと言われています。

専門家に家族信託についてご相談される際には、家族信託の契約手続きだけでなく、長期にわたって継続的なサポートを受けられるかどうかも、併せてご確認ください。

当社でも初回相談を無料で承っており、家族信託の実際の手続き、疑問や質問事項の説明なども行っています。

家族信託について知りたいことがありましたら、些細なことでもお気軽にお問い合わせください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

- 家族信託とはなんですか?

-

家族信託は「認知症による資産凍結」などを防ぐ法的制度です。資産凍結になると、銀行口座からお金を引き下ろせなくなったり、自宅の売却ができなくなるなど、文字通り財産が動かせなくなります。

詳しくはこちらの記事を参考にしてください。

▶家族信託とは?わかりやすくメリット・デメリットを徹底解説します

- 家族信託と成年後見制度はどう違う?

-

一般には家族信託の方が、成年後見制度より制約や負担が少なく、使い勝手が良い制度です。

完全に認知症になってしまった後では、成年後見制度を使うほかありませんが、家族信託を使ってなるべく早めに認知症に備えることがオススメです。

詳しくはこちらの記事を参考にしてください。

▶家族信託とは?わかりやすくメリット・デメリットを徹底解説します