認知症対策として注目されつつある家族信託ですが、「どのように手続きしたら分からない」という疑問を持つ方も多くいらっしゃいます。

家族信託の手続きは、家族会議、信託契約書の作成、信託口口座の開設など信託の準備、という流れで進めていきます。

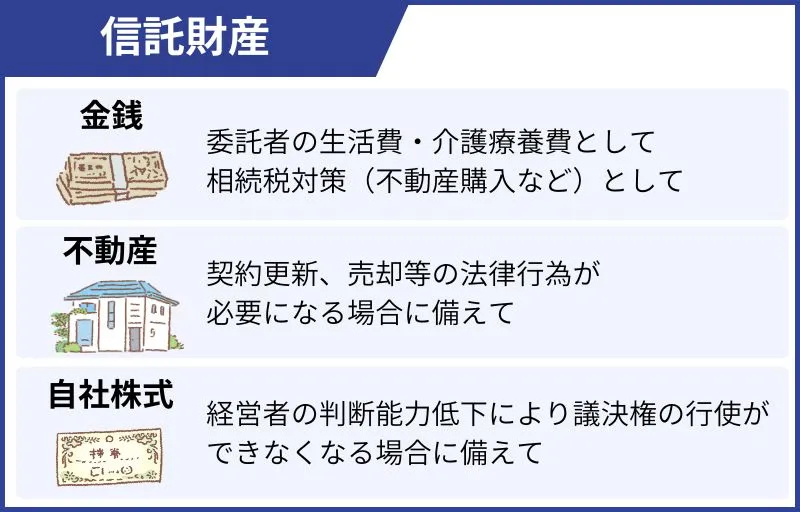

信託財産の種類によって、必要な手続きは異なるため、どの財産を信託するか、誰に信託するかについて家族の希望や状況を踏まえて、慎重に検討する必要があります。

本記事では、家族会議から信託開始までの全体の流れと、不動産や金銭、有価証券といった信託財産ごとに必要な詳細の手続きについてわかりやすく解説していきます。

要約

- 家族信託で必要な手続きは、信託財産の種類や受託者を誰にするかによって異なる

- 受託者は信託財産について、分別管理義務を負う

- 抵当権が設定された不動産を信託することもできるが、銀行の承諾を得る必要がある

- 信託財産によって、信託口口座の開設や、信託登記を行う必要がある

- 家族信託と併せて、遺言や任意後見制度なども検討する

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

家族信託の手続き|全体の流れ

家族信託の手続きは、以下の5つのステップで進めていきます。

家族信託の手続き

- 家族会議を行う

- 家族信託の契約内容を決める

- 家族信託契約書を作成する

- 財産管理の準備をする(信託登記・信託口口座の開設など)

- 受託者による財産管理を開始する

手続きに要する期間は、早くて2週間、平均で1〜2ヶ月ほど要します。

家族信託の手続きについて、順番に詳しくみていきましょう。

家族信託の基本的な内容については、こちらの記事をご確認ください。

家族信託とは?仕組みやメリット・デメリットを専門家がわかりやすく解説

家族信託は「認知症による資産凍結」を防ぐ仕組みです。本記事では家族信託の詳細や具体的なメリット・デメリット、発生する費用などについて詳しく解説します。将来認知症を発症しても、親子ともに安心できる未来を実現しましょう。

手続き1. 家族会議を行う

家族信託は、委託者=親、受託者=子、受益者=親という構成になることが一般的ですが、他の家族や相続人となる可能性のある親族、全員の理解のもと進めることがベストです。

なぜなら、親族間のトラブル発生を防ぎ、委託者や家族の希望通りに円満に財産を運用、承継していくためです。

そのためにもまずは「家族会議」を行い、何のために家族信託をするのか、委託者は財産を誰に・どのように管理して欲しいのか、亡くなった時にどう承継していって欲しいのかなどについてしっかりと聞き出し、話し合わなければなりません。

委託者や受託者、家族が持つ希望や想いの部分から、実際にどの財産を信託するのか、受託者の財産管理業務を手伝う人などは必要なのかなど、具体的な部分も丁寧にまとめていきましょう。

家族会議で決めること、確認することの一例はこちらです。

家族会議で決めること(例)

- 家族信託を行う目的

- 財産管理を任される「受託者」

- 信託監督人や受益者代理人、第二受託者

- 委託者が保有する財産の種類と額

- 信託する財産の種類と額

- 信託財産からの利益を受ける「受益者」

- 委託者・受託者・受益者が亡くなった時の対応法、引き継ぎ など

なお、受託者については、こちらの記事で詳しく解説しています。

家族信託の受託者の役割・義務とは?誰がなるべき?選び方のポイント

今回は、家族信託で財産を預かる「受託者」について解説します。誰が受託者になれるのかという点は、家族信託のご相談の中で、よくいただくご質問です。その中でも、今回は、「未成年者・家族(子、孫などの直系親族)以外・複数名・委託者・受益者」これら5つの立場・状況にある方が、家族信託の受託者になりうるか、解説していきます。また受託者になった後にしなければならないことも解説します。

手続き2. 信託契約の内容を決める

家族会議で決めた内容をもとに、家族信託の契約書案を作成します。

家族信託契約書は、正しい法律の知識に基づいて作成しなければ、問題やトラブルが発生するおそれがあります。

よって、家族信託を検討する段階から、家族信託の経験豊富な専門家へ相談することが、手続きをスムーズに進める一番の近道です。

例えば、信託財産が金銭だけでなく、不動産や有価証券など複数の財産が含まれる場合や、第一受益者が死亡した際に受益権を承継する「受益者連続信託」を組成する場合などは、さらに条文が複雑になり、作成の難易度も高くなります。

インターネット上では、いくつか家族信託契約書のひな形も公開されていますが、全てが必ず法的に正しいものとは限らないため、注意しましょう。

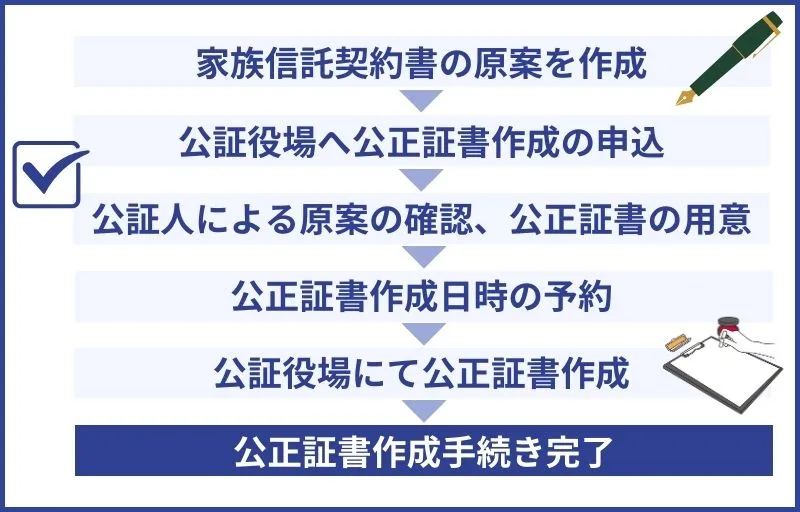

手続き3. 家族信託契約書を作成する

家族信託では、家族の状況や契約内容により私文書で契約書を作成するケースもありますが、法的な証明力を担保するために、公正証書で契約書を作成することが一般的です。

公正証書とは、契約書や定款(会社の根本的な規則)等を公証人(法務大臣からの任命を受けた法律の専門家)がチェックの上「確かに、契約などをした当事者が、その意思に基づいて作成しました」ということを法的に証明した書類です。

公正証書の作成は、公証役場で行います。

契約書の内容について公証人と打ち合わせを行ったあと、別日に公証人と2名の証人の前で署名捺印を行うことで、公正証書の作成手続きは完了です。

公正証書作成の際は、以下のものが必要となりますので、頭に入れておきましょう。

家族信託契約書の公正証書化で必要なもの

- 委託者・受託者の実印、印鑑証明書

- 登記事項説明書(信託財産に不動産が含まれる場合)

- 公正証書作成手数料

公正証書で契約書を作成しておけば、何らかのトラブルにより親族や第三者が家族信託の内容の無効を主張してきたり、反対意見を述べてきたりした時に、家族信託の内容が正しいことを証明し、法的に対抗することができます。

必ず公正証書で作成しなければならないという決まりはありませんが、後々トラブルになることを避けるためにも、公正証書で作成した方が安全でしょう。

公正証書作成の詳しい手続きや費用については、以下の記事でも詳しく解説していますので、ご確認ください。

家族信託は公正証書での作成が有効!手続きの流れから必要書類・費用まで詳しく解説

家族信託も信託契約になりますので信託法のルールに沿って作成することになるのですが、法的には公正証書で作成しなくても問題はない、という解釈になります。今回は「公正証書化」が必要なケースについてご紹介します。信託契約書を公正証書で作成した方が良いケース、公正証書での作成にすべきケースについても説明していきます。

手続き4. 財産管理の準備をする(信託登記、信託口口座の開設など)

家族信託契約書の作成が完了したあとは、実際に財産管理を進めていく段階に入ります。

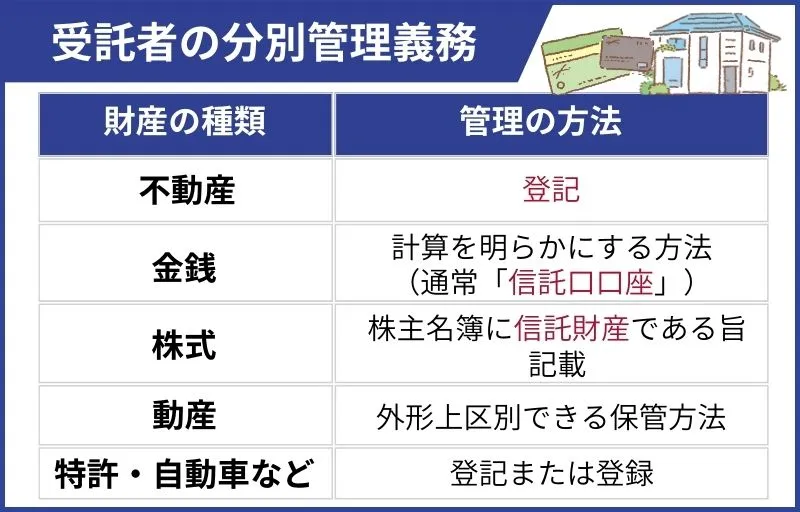

受託者は、託された財産(信託財産)を管理する際、自分自身の固有財産と信託財産を明確に分けておかなければなりません。

これを受託者の「分別管理義務 」といい、信託法34条で定められている受託者の義務です。

具体的には、不動産などの登記可能なものは信託登記を行う、金銭は家族信託専用の口座で管理するなどということになります。

以下は、財産の種類ごとの分別管理の方法です。

信託財産と固有財産を明確に分けることで、受託者が信託財産を私的に利用したり、管理の記録が煩雑になったりすることを防ぎます。

また、信託財産が明確に分別して管理しているという事実により、他の家族や親族が不信感を持つことも回避できるでしょう。

手続き5.受託者による財産管理を開始する

信託財産を受託者固有の財産と分けて管理するための準備が完了したら、実際の財産管理を行なっていきます。

受託者は信託財産の管理とともに、財産の出入りを明確に記録し、領収書などの証明書類も大切に保管しておかなければなりません。

信託法37条では、受託者の義務として「帳簿等の作成等、報告及び保存の義務 」が定められています。

具体的な内容は以下の通りです。

受託者による帳簿等の作成義務の具体例(信託法37条)

信託帳簿(日常の支出・収入の記録)の作成

日々の信託口口座の支出・入金の記録、保管

信託財産からの支出に関する領収書の保管 など年間単位の記録

年に1回「貸借対照表」「損益計算書」など、信託財産の概況がわかる資料の作成信託の処理に関する書類の保管

信託不動産の売買契約書

大規模修繕や建物の建築における工事請負契約書 など

(※信託財産から年3万円以上の収益が発生する場合、税務署に対して「信託計算書」の提出も必要となります。)

受託者による財産管理の記録や報告については、信託法に定められているということもありますが、委託者との信頼関係の維持や、相続人間のトラブルの防止の観点からも、大変重要な作業です。

しかしながら、受託者自身の生活や仕事もある中で、帳簿の作成や保存といった作業は、受託者の負担となる可能性もあります。

そこで弊社では、信託財産の記録や管理がアプリ上で行える、日本初の家族信託専用アプリを開発し、提供しています。

受託者以外も財産状況を確認できるため、家族・親族がより安心して財産を託せるというメリットにもつながりますので、ぜひ一度ご検討ください。

【家族信託の報告義務】家族信託をしたら受託者は面倒な作業が必要?

高齢になった親のサポート目的などで成年後見制度を利用した場合、親族が後見人に就任すると、毎年、家庭裁判所に収支状況等の報告義務があります。「財産目録」や「収支状況」等の内容です。では、家族信託を利用した場合、そのような報告義務はあるのでしょうか。受託者が作成する義務のある書類の内容について見ていきましょう。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

信託財産ごとに必要な手続き(不動産、金銭、有価証券)

ここからは、信託に必要な手続きを信託財産ごとに紹介します。

不動産

収益不動産(アパート、駐車場など)

借地上の建物

抵当権つきの不動産

農地金銭

有価証券

金銭や有価証券など、財産の種類によって分別管理の方法は異なるため、1つずつ詳しく見ていきましょう。

不動産:法務局で信託登記手続きをする

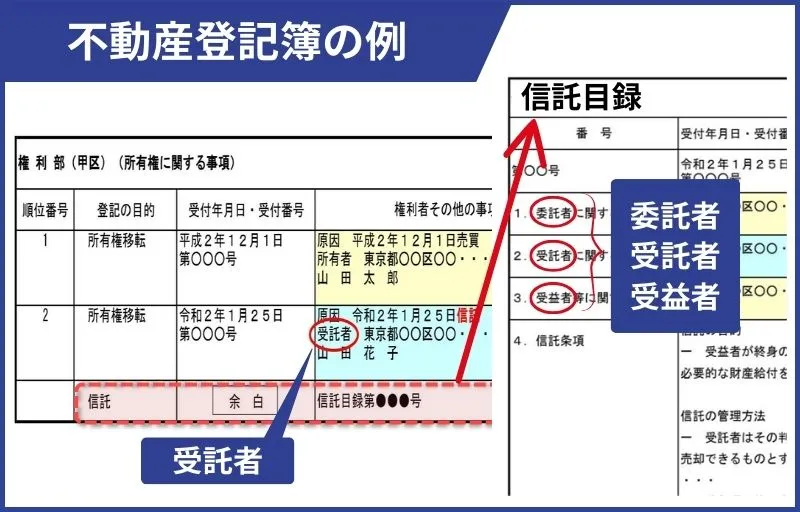

不動産は、法務局にて所有権移転登記と信託登記を行います。

これにより不動産の所有権は、委託者から受託者へ移転しますが、その原因が「信託」であることや「委託者〇〇」「受益者〇〇」など、受益権は親が享受することが明記されます。

信託登記をした不動産登記簿の例は以下になります。

所有権名義は「受託者 〇〇」と記載され「信託目録(信託契約の詳細)」も掲載されることとなります。

信託登記は法務局へ登記申請書と必要書類を提出する形で行いますが、手続きは複雑なため、専門家に依頼するのが一般的です。

不動産登記に必要な主な書類の例

- 委託者の実印/委託者の印鑑証明書(発行から3ヶ月以内)

- 不動産の登記済証または登記識別情報(いわゆる「権利証」)

- 委託者・受託者の本人確認資料

- 受託者の住民票/印鑑(認印でも可) など

不動産の家族信託については、以下でも詳しく解説しておりますので、ご確認ください。

不動産を家族信託する方法は?税金、売却時の注意点を徹底解説!

不動産を家族信託すると、親(所有者)が認知症になっても、売却や運用などを柔軟に行えます。では、手続きはどのように進めるのでしょうか?税金はどうなるのでしょうか?本記事で詳しく解説します。

【ケース別】不動産の信託に必要な手続き

自宅不動産以外にも、アパートなどの収益不動産や、抵当権付きの不動産を信託するケースもあります。

ケース別にみていきましょう。

収益不動産(アパート・駐車場など)

不動産を家族信託すると、不動産の所有権が受託者へ移転するため、収益不動産の場合は貸主が変わることになります。

よって、借主への貸主名義変更通知や、管理会社との手続きが発生します。

やるべきことは貸主や管理会社との契約内容によっても異なりますが、以下は必要な手続きの一例です。

収益不動産の信託において必要な手続き

- 借主へ貸主名義変更通知

- 借主からの賃料振込口座変更通知

- 建物の火災保険、地震保険等の契約者変更(建物を信託した場合)

- 管理会社との請負契約の名義変更、契約の巻き直し

- 固定資産税、水道光熱費などの引落口座変更(自宅不動産でも同様)

借地上の建物

借地上にある自宅不動産や収益不動産を信託する際は、貸主の承諾が必要な場合があります。

この借地権の譲渡には「貸主の承諾が必要である」ということが民法612条に定められているためです。

(借地上の建物の所有権が移転する場合、同時に借地権も委託者から受託者へ移転します。)

貸主の承諾を得ずに勝手に信託登記を行うと、後から裁判沙汰のトラブルになる可能性もあるため注意しましょう。

抵当権つきの不動産

委託者の債務の担保として、不動産に抵当権が設定されているケースもあります。

具体的には、まだローンが残っている、借金の担保としているといったケースが挙げられます。

この場合でも、不動産の家族信託は可能ですが、融資を受けている銀行へ報告し、承諾を得る必要があります。

銀行との融資の契約(金銭消費貸借契約)において「当行に承諾なく勝手に不動産名義変更をした場合には一括返済を求めることができる」といった文言が盛り込まれているのが通常であるためです。

銀行ごとに対応は異なりますので、不動産の信託登記を行う前に必ず銀行へ確認しましょう。

抵当権付きの不動産の信託については、以下の記事でも詳しく解説していますので、ご確認ください。

ローン(抵当権)が付いている不動産は家族信託できる?

所有している不動産に住宅ローンやアパートローンがある場合、担保として不動産に抵当権が付いています。返済が完了するまで金融機関の抵当権は外せませんが、このようなローン(抵当権)付の不動産は家族信託できるのでしょうか。金融機関との手続きを含めて解説します。

農地

農地は、登記上の地目が「田」「畑」となっている土地を指します。

さらに、地目が農地でなくとも現況が農地であれば、農地とみなされます。

参考:

土地の地目の判定-農地|国税庁

農地の所有権の移転は、農地法により厳しい制限を受けるため、原則できません。

ただし、登記上の地目が「田」や「畑」であっても、現況が農地でなければ、農地を「宅地」に転用する手続きを踏むことで信託が可能となるケースがあります。

農地を宅地に転用するには、農業委員会への許可申請、もしくは届出が必要です。

対象の農地が、都市計画法における「市街化調整区域」に属する場合は農業委員会への許可申請手続き、「市街化区域」に属する場合は農業委員会への届出を行います。

特に、農業委員会の許可が必要な場合は、手続き完了までに時間がかかるケースもあるため、家族信託のスケジュールにも影響するでしょう。

このように、手続きが複雑であるため、家族信託の専門家へ相談することをおすすめします。

農地の信託については、以下の記事でも詳しく解説していますので、ご確認ください。

農地は家族信託できるのか?わかりやすく解説します

家族信託は、高齢者の財産を家族が代わって管理する制度です。信託される主な財産には、預貯金などの他、土地や建物などの不動産が考えられます。ただし、信託する土地に地目が「農地」の物件があった場合、信託の対象にする際に注意が必要です。今回は地目が「農地」の土地について詳しく説明します。

金銭:信託口口座の開設

金銭の信託においては、信託における受託者の分別管理義務に則り「信託口口座 」と呼ばれる、家族信託専用の銀行口座を開設します(信託法34の2のロ)。

信託口口座とは、受託者が信託された金銭を管理する専用の口座で、名義が「〇〇(委託者の名前) 信託受託者○○ 信託口」となり、口座残高が信託財産であることが明記されます。

※表記は銀行によって異なります。

信託口口座の開設には、一定の審査(信託契約書の内容確認、本人確認など)や手数料が必要になることもありますが、銀行によって所定の手続きは異なります。

また、全ての銀行で信託口口座を開設できるわけではありませんので注意が必要です。

普段から取引している銀行が家族信託に対応しているかについては、実際に窓口に問い合わせてみましょう。

家族信託に対応する銀行について、以下の記事でもまとめていますので、ご確認ください。

家族信託ができる銀行はどこ?信託口口座が開設できる銀行、手続きの流れを開設

銀行の家族信託は、銀行が受託者となり財産管理を担う「商事信託」です。本記事では一般的な家族信託との具体的な違いや、銀行の家族信託を利用するメリット・デメリットから信託口口座を開設できる銀行一覧をまとめました。

有価証券:信託口口座の開設

有価証券には、株式(自社株式や上場株式)や投資信託が含まれます。

有価証券についても、分別管理義務の概念は同じで「受託者が管理していること」を明確にしなければなりません。

委託者が保有する上場株式は、金銭と同様に証券会社の信託口口座を開設して、家族信託専用の口座の中で管理します。

ただし、全ての証券会社で信託口口座を開設できるわけではありませんので注意が必要です。

上場株式の信託については、以下の記事でも詳しく解説していますので、ご確認ください。

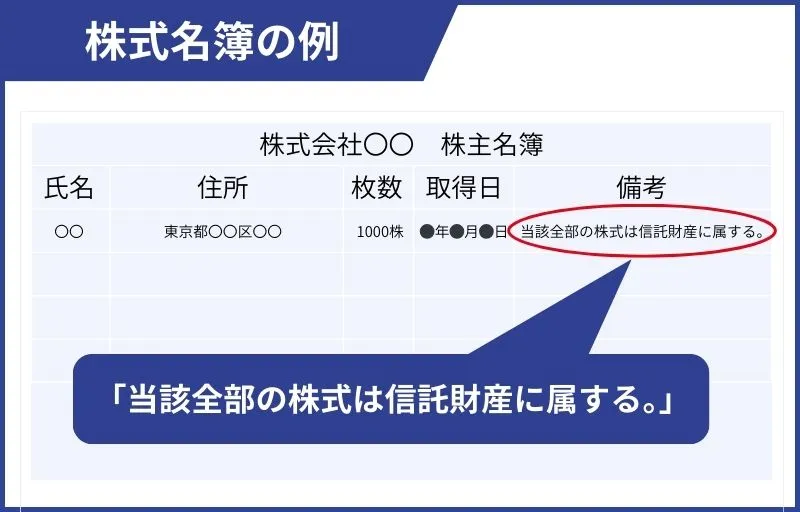

自社株式を信託する場合は「株主名簿の書き換え」で対応します。

事業承継対策における家族信託は、会社の状況や委託者の意向など、さまざまな要素が複雑に絡み合って決める必要があるため、専門家へ相談することをおすすめします。

家族信託と併せて考えるべき手続き

信頼できる家族へ財産管理を柔軟に託すことができ、遺言としての機能も備える家族信託ですが、その中で定められることはあくまでも「信託財産」として家族信託契約書に記載しているもののみが対象です。

よって、家族信託だけで認知症対策や相続対策を網羅できないケースもあります。

そこで考えたいのが以下の2つの手続きです。

家族信託と併せて考えるべき手続き

- 任意後見制度の利用

- 遺言の作成

それぞれ家族信託と併用することももちろん可能です。

詳しくみていきましょう。

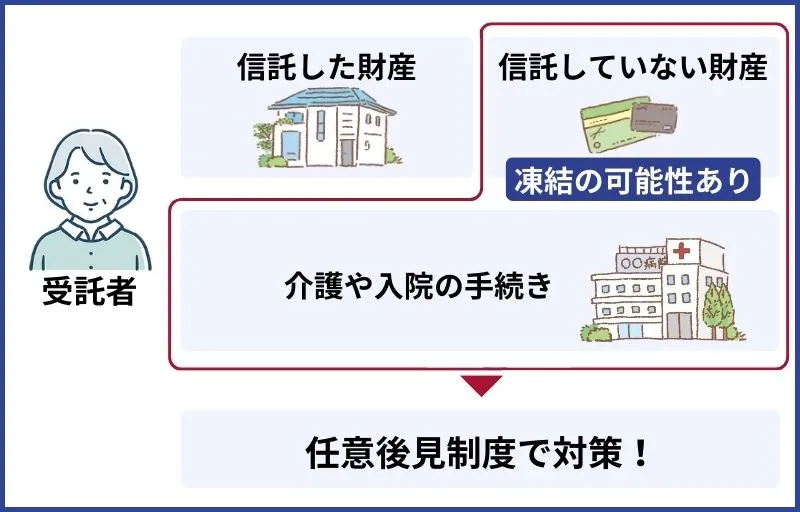

任意後見制度の利用

任意後見制度では、委任者が元気なうちに財産管理・身上監護に関する代理権を受任者へ与える任意後見契約を結んでおき、委任者の判断能力が不十分となった際に、受任者が任意後見人として後見事務を開始する制度です(任意後見契約に関する法律2条)。

※身上監護:本人が日常生活を送ったり、医療・介護を受けたりする際に必要な手続きや契約を代理すること

家族信託で定められる事項は「信託財産」の「財産管理」に関することにとどまります。

よって、任意後見制度を利用すれば、家族信託では網羅できない信託財産以外の財産管理や、身上監護についてあらかじめ委任しておけることがメリットです。

身上監護については家族が代わりに手続きできる場合もありますが、家族が海外や遠方に居住しているケースなど、状況によっては身上監護について対策が必要です。

家族信託を組成していても、実際に委託者が認知症になり、判断能力が低下してしまうと、信託していない部分の預金や不動産などは凍結してしまうおそれがあります。

よって、任意後見契約を結び、子や信頼できる専門家などに信託財産の管理についても委任しておけば、より万全な認知症対策が可能となるでしょう。

任意後見制度については、以下の記事でも詳しく解説していますので、ご確認ください。

任意後見制度とは?メリット・デメリットや手続き方法、成年後見制度との違いをわかりやすく解説

任意後見制度とは、将来的な判断能力の低下に備えて、財産管理や身上監護を本人に代わって行う「任意後見人」をあらかじめ定めておく制度です。本記事では、任意後見制度の仕組みやメリット・デメリット、利用するための手続き方法などについて詳しく解説いたします。

遺言の作成

家族信託の契約書では、信託財産の承継については定められるものの、相続財産全てを網羅できるとは限りません。

例えば、委託者が金銭1,000万円を保有しており、300万円だけ信託して相続発生時の承継について定めておいたとしても、残りの700万円の相続はどうなるのかという問題が発生します。

遺言が残されていない場合は、遺産分割協議が必要となりますので、その中で相続人間トラブルに発展するという危険性も否定できません。

遺言を作成しておき、信託財産以外の財産についても定めておけば、抜け目のない相続対策ができ、委託者(被相続人)の亡き後の希望を明確に実現することも可能です。

遺言書は、家族信託契約書を作る場合と同様に、必ずしも公正証書で作成する必要はありませんが、最も法的効力の高い公正証書で作成することをおすすめします。

公正証書で作成すれば、その証明力が担保でき相続トラブルを防止となる上に、通常であれば必要な裁判所による「検認」手続き不要となるメリットがあります。

参考:

遺言書の検認|最高裁判所

家族信託の手続きに必要な書類一覧

家族信託の手続きで必要となる書類を一覧にまとめました。

状況によって、銀行や法務局から追加資料を求められることもありますので、参考としてご確認ください。

家族信託契約書の公正証書化に必要な書類

- 当事者の本人確認書類

(印鑑登録証明書と実印/運転免許証と認印/マイナンバーカードと認印 など) - 登記事項説明書・固定資産税評価証明書(信託財産に不動産が含まれる場合)

- 公正証書作成手数料

参考: 公証事務|日本公証人連合会

不動産の信託登記に必要な書類

- 不動産の権利書(登記済証)または登記識別情報

- 登記原因証明情報(家族信託契約書)

- 信託目録に記載する情報

- 委託者の印鑑登録証明書・実印

- 受託者の住民票・認印

- 固定資産税評価書

信託口口座の開設に必要な書類

- 家族信託契約書(公正証書が好ましい)

- 受託者の届出印

- 受託者の本人確認書類(委託者・受益者の本人確認書類も求められる場合あり)

※銀行によって異なります。

どの手続きにおいても、家族信託契約書(公正証書が好ましい)や信託不動産の登記事項説明書、固定資産税評価証明書、委託者と受託者の本人確認書類などが主に必要となることがわかります。

専門家に相談する場合は、実際の手続きの際に説明を受けると思われますが、当初より頭に入れておくことでスムーズな手続きができるでしょう。

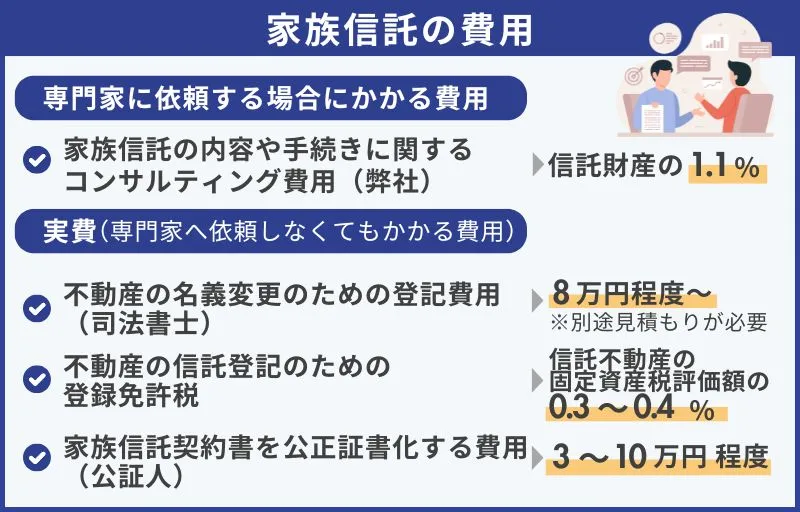

家族信託の手続きにおける費用

「家族信託に興味はあるものの、手続きにどのくらいかかるのか」と気にされる方も多くいらっしゃいます。

信託財産の種類や信託する金額によって異なりますが、弊社の場合、一般的な家庭で金銭を家族信託した場合にかかる初期費用は、30万~60万円程度となります。

具体的に発生する費用は以下のとおりです。

- 家族信託の内容や手続きに関するコンサルティング費用

- 不動産の名義変更のための登記費用

- 不動産の信託登記のための登録免許税

- 家族信託契約書の公正証書化費用

なお、コンサルティング費用以外は、専門家に依頼しても依頼しなくても発生します。

額面だけ見ると高額に感じられますが、家族信託でまとまったお金が必要となるのは基本的に導入時のみです。

家族信託と比較されがちな成年後見制度では、専門家が後見人に選任された場合、後見人への報酬が発生します。

後見人への報酬は、原則として本人が亡くなるまで続くため、最終的な費用としては家族信託よりも高くなる可能性が高いでしょう。

家族信託を利用するとどれくらいの費用でどのようなメリットが得られるのか、家族信託の専門家に相談することをおすすめします。

以下の記事では、家族信託の費用を安く抑えるためのポイントについて、詳しく解説していますので、ご確認ください。

家族信託の費用はいくら?相場と内訳、安く抑える3つのコツを徹底解説!

家族信託の費用は信託内容によって異なりますが、一般的には30万円~60万円程度が相場です。本記事では家族信託の費用の内訳や具体的なシミュレーション、安く抑えるコツを詳しく解説します。

家族信託の手続きにおける注意点

家族信託の手続きにおいては、いくつかの注意点があります。

主に注意すべき点は以下の通りです。

- 家族信託の経験が豊富な専門家に相談する

- 受託者の選任は慎重に行う

- 贈与税の発生に注意する

- 所有財産を全て信託財産に含める必要はない

それぞれの注意点について詳しく解説していきます。

家族信託の経験が豊富な専門家に相談する

専門家に依頼するのであれば、家族信託の実績や支援経験がある専門家への依頼がおすすめです。

また、家族信託は非常に便利で柔軟な財産管理が実現する一方で、デメリットや注意点もあります。

家族信託についての理解が浅い専門家へ依頼してしまうと、家族信託のデメリットを回避できず、トラブルの発生につながってしまうリスクもあるため注意しましょう。

家族信託にデメリットはある?後悔しないための15の注意点!

家族信託にはデメリットが存在します。しかし、デメリットをしっかり理解したうえで組成することで、リスク回避が可能です。本記事では、家族信託のデメリットや注意点、デメリットを考慮しても家族信託がおすすめのケースなどについて詳しく解説します。

弊社では、年間数千件もの家族信託に関する相談をお受けする豊富な実績と経験があります。

さまざまな専門家とのネットワークもございますので、認知症対策、生前対策、相続対策など幅広い視点からの支援が可能です。

電話やメールにて、無料で相談を承っておりますので、ぜひお気軽にお問い合わせください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

受託者の選任は慎重に行う

受託者は家族信託の中心人物ですので「受託者を誰にするか」は非常に重要なポイントです。

たとえ親子同士であっても、信託後は親の財産を受託者となった子が所有し、管理していくため、受託者にならない他の兄弟や、親族の了承も得なければ、関係性の悪化に繋がるおそれもあります。

そのためにも「家族信託の手続き」として、冒頭でも挙げた家族会議が重要な段階となってくるのです。

受託者としての権限、日々の業務や負担、信託法上の義務などをしっかりと把握し、関係者全員の同意のもと、受託者の選任を行いましょう。

家族信託で受託者複数は可能?兄弟全員で受託者になるメリット・デメリット

家族信託において、委託者は資産の保有者ですので確定していますが、受託者については兄弟間で議論になることもあるかもしれません。そこで、受託者を複数名にすることは可能なのでしょうか?結論から言えば、可能です。今回は受託者を複数人にするメリット面とともに注意点について解説します。

受託者の引き継ぎについて決めておく

家族信託では「親が認知症になったら…」「親の相続が発生したら…」と、親の将来に関することを中心に考えがちですが、受託者(子)が病気やけがなどで財産管理業務を行えなくなった時に備えることも重要です。

受託者に何かがあったときのために「第二受託者」を設定しておけば、そのまま第二受託者による財産管理が行えるため、信託が終了してしまったり、財産凍結が起こってしまったりするリスクも回避できます。

例えば、長男が第一受託者、次男が第二受託者として設定した場合、次男も家族の財産に関わっているという意識を持つことができ、良好な関係性の維持にもつながるでしょう。

贈与税の発生に注意する

「委託者=受益者」である自益信託では、信託財産からの実質の的な権利は移転しないため、贈与とはみなされず、贈与税もかかりません。

ただし、委託者と受益者が異なる他益信託(委託者=父、受益者=母など)では、財産による利益が受益者へ贈与されたとみなされ、贈与税がかかるおそれがあります。

ただし、委託者や家族の意向はそれぞれ異なりますので、専門家に相談し、最適な提案を受けるとよいでしょう。

所有財産全てを信託しなくても良い

家族信託では、委託者が持つ財産が全て受託者の所有となり、信託財産となるわけではありません。

金銭、不動産、有価証券など、財産価値があるものは基本的に信託可能ですが、どの財産を信託するかどうかは、柔軟に定められます。

信託の優先順位が高いものは、アパートなどの収益不動産や、売却予定の自宅不動産、自社株など、委託者が認知症により判断能力が低下した際、資産凍結することにより不利益が大きいものや、売却などの法律行為が必要となる予定があるものです。

また、適切に信託財産を選び、委託者のもとにもしっかりと財産を残しておくことで、委託者となる親の理解が得られやすくなったり、安心感が高まったりという効果もあります。

ただし、委託者の保有財産が多い場合は特に、信託財産の選定に関しては法的な知識や家族信託の経験が必要となるでしょう。

よって、まずは家族信託の専門家に相談し、現在の財産状況や委託者・家族の意向を洗い出し、丁寧に家族信託を進めていくことをおすすめします。

家族信託をご利用の際は専門家へ相談を

家族信託の手続きや注意点についてお伝えしてきました。

家族信託は、委託者と受託者の合意の上で契約を結べば成立するため、成年後見制度に比べて煩雑さも少なく、身内の中で財産管理をできるという手軽さがあります。

ただし、他の親族の合意を得るべき点や、契約内容の精査・公正証書の手続き・不動産の名義変更など、責任を持って対処すべき点が多くあります。

そのため、早い段階で専門家に相談の上、アドバイスを得ながら手続きを進めていくことが、スムーズな信託の仕組みづくりや後々のトラブルを防ぐために役立つと言えます。

家族信託の契約書作成については こちらの記事 でも詳しく解説されています。あわせてご参照ください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

- 家族信託を自分ですることはできる?

可能ですが、非常に危険です。

家族信託は非常に難しい手続きで、信託内容や信託財産の設定を間違えてしまうと、法的に認められない信託になり、家族信託の目的を達成できなくなる可能性もあります。

詳しくはこちらの記事を参考にしてください。

▶家族信託を自分でやる?必要な手続き・やり方・注意点を解説

- 家族信託の費用を安くできますか?

家族信託を行う際にかかる費用は信託財産の1.1%程度が目安と言われています。

登記費用や公証役場の費用など、契約内容に応じて別途費用が発生することもあります。

しかし経験豊富な専門家であれば、家族信託する財産を調整するなど、家族信託の費用を抑える方法を検討してくれるはずです。

家族信託の費用について詳しくはこちらの記事を参考にしてください。

▶家族信託に必要な費用を解説!費用を安く抑えるポイントとは?