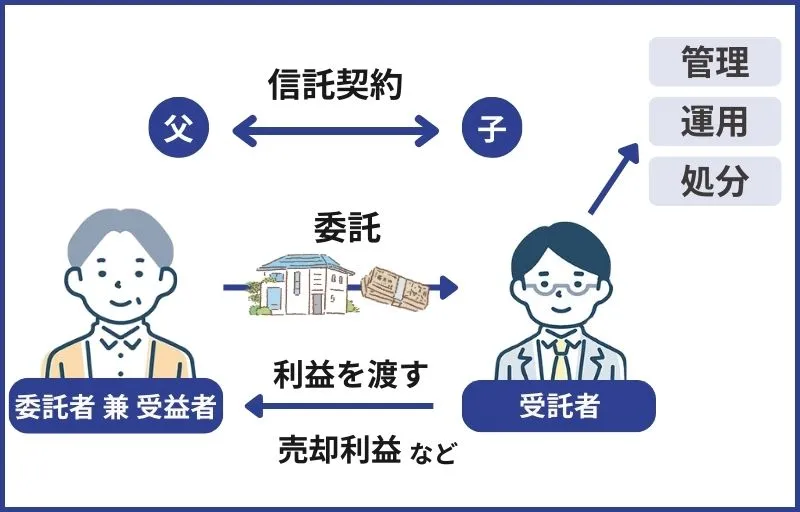

家族信託とは、委託者(親)が元気なうちに、自分の財産を受託者(子)に託し、認知症による資産凍結を防ぐ仕組みです。

認知症発症後も、柔軟な財産管理や相続対策を実施できる優れた制度ですが、利用を検討している方のなかには「家族信託にデメリットはないの?」といった疑問を抱えている場合も多いでしょう。

本記事では、家族信託のデメリットや注意点、デメリットを考慮したうえでも家族信託がおすすめの状況などについて詳しく解説します。

家族信託は、メリットだけでなくデメリットも理解すると、リスクを最小限にすることが可能です。

注意すべきポイントをしっかりとおさえ、家族信託を最も良い形で活用しましょう。

要約

- 家族信託の一番のデメリットは受託者に一定の負担がかかること

- 他にも、信託できない財産もある・「身上監護」がないといった点にも注意

- とはいえ、家族信託はデメリットばかりではなく、メリットも多数ある

- デメリットを回避して家族信託を組成するならば、経験豊富な専門家への相談が重要

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

家族信託のデメリットは?注意するべき15のポイント

家族信託にはデメリットが存在します。

注意するべきポイントは以下の15個です。

- 本人(親)の判断能力喪失後に組成できない

- 本人(親)に切り出すのが難しい

- 受託者を引き受ける人が見つからない可能性がある

- 受託者の義務や信託事務の負担がある

- 受託者は無限責任を負う

- 受託者の裁量が大きい

- 兄弟や親族間でトラブルが発生する可能性がある

- 身上監護に対応していない

- 信託できない財産もある

- 組成方法によっては贈与税の課税対象になる可能性がある

- 信託財産以外からの所得との損益通算ができない

- 家族信託=節税対策ではない

- 信託財産からの収入があると税務申告の必要あり

- 専門家への報酬が発生する

- 遺留分侵害額請求を受ける可能性がある

どのような点がデメリットとなり注意すべきなのか、1つずつ具体的に見ていきましょう。

※家族信託の制度や仕組みについての詳しい説明はこちらの記事を参照ください。

1. 判断能力喪失後に組成できない

家族信託は、本人が認知症などによって判断能力を失う前に組成する必要があります 。

なぜなら、家族信託は契約行為であり、契約時に本人の判断能力(意思能力)がなければ無効になってしまうためです(民法3条の2)。

つまり、家族信託を活用したいと考えていたとしても、認知症を発症してしまったあとでは利用することができません。

認知症発症後に凍結した口座の解除などを行うためには、成年後見制度を利用する必要があります。

成年後見制度は、家庭裁判所や司法書士をはじめとした専門家による後見人など、家族以外の介入があったり、後見人への報酬が発生したりとデメリットがあるのも事実です。

家族信託の利用を検討するのであれば、本人の判断能力があるうちに、早い段階から行動を始めましょう。

とはいえ、認知症の症状が見られたら必ずしも家族信託を契約できないとは限らず、状況によっては利用できる場合もあります。

認知症の疑いがあるものの家族信託を利用したいという方は、こちらの記事を参考にしてください。

2.親に切り出すのが難しい

子などの家族が家族信託を利用したいと考えていたとしても、財産の持ち主である親に話を切り出しづらいケースがあります 。

その理由は、家族信託はお金や財産に関する話であり、センシティブだからです。

実際に弊社が「親が存命の45~65歳の男女1,000名」に行った意識調査では、57.9%の人が「親との会話のなかで認知症対策に関する話題を出すことに抵抗がある」と感じています。

とはいえ、いざ認知症を発症してから本人も家族も困らないよう、事前に認知症対策について話しておくことは重要です。

親に家族信託の話を切り出すときは、認知症になったときに資金面や財産管理で困らないようにするための「親本人のための制度である」という前提を明確に伝えましょう。

また、親が納得感を得られるように、親子だけでなく第三者である専門家を交えて話すのも一つの方法です。

認知症発症後に親も子も苦労することがないよう、話の仕方を工夫して事前に家族で話し合っておくと安心 でしょう。

家族信託の話を切り出す方法や、家族信託を理解してもらうコツについては以下の記事をご覧ください。

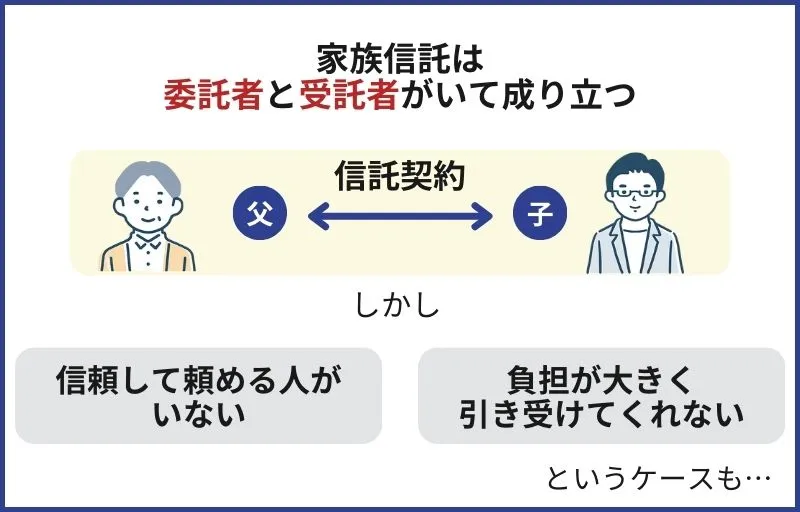

3.受託者を引き受ける人が見つからない可能性がある

家族信託は受託者がいなければ成り立ちませんが、受託者を引き受けてくれる人が見つからない可能性があります 。

その理由は、身内に信頼できる人がいなかったり、子に依頼したものの引き受けてもらえなかったりとさまざまです。

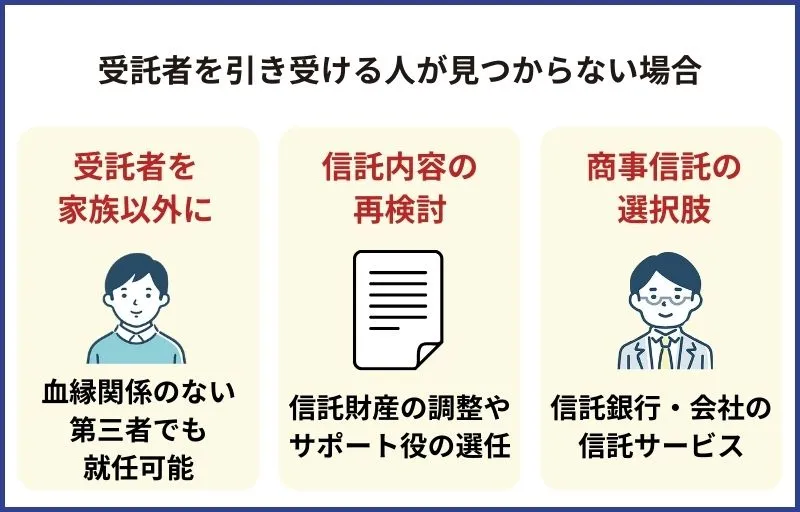

受託者が見つからない場合は、次の解決策があります。

受託者が見つからない場合は、次の解決策

- 家族以外の信頼できる人を探す

- 信託内容を再検討する

- 商事信託を検討する

受託者は必ずしも家族でなければならないという決まりはなく、甥・姪といった親族や血縁関係のない第三者でも就任可能です。

負担の大きさが原因で家族が受託者の就任を拒んでいる場合は、信託財産を限定したり、信託監督人などのサポート役を選任したりすると、受託者の負担が軽減されるので、引き受けてもらえる可能性もあるでしょう。

また、どうしても受託者がいない場合は、財産額の制限があったり費用が高いことなどに注意が必要ですが、信託会社や信託銀行が提供するサービスを利用するのもひとつの方法です。

家族が受託者の就任に難色を示したとしても、家族信託を組成する方法はある ので、受託者の選任にお悩みの方は検討してみてください。

なお、受託者になる家族がいないときの対応については、以下の記事にて詳しく解説しているので、こちらもご覧ください。

家族信託を検討しているが、受託者になる家族がいない時の対応方法

家族信託の大きな魅力の一つは、「第三者を関与させず、家族の中で、家族にあった財産管理をしていけること」です。しかし、中には「受託者をお願いできる人がいない、、、」という方もいらっしゃいます。今回は、「家族信託を考えているけど、受託者となってくれる人がいないとき」をテーマにお伝えしていきたいと思います。

4.受託者の義務や信託事務の負担がある

家族信託では、受託者に負担がかたよりがち です。

家族信託の中心人物は受託者であり、委託者の財産の管理・運用業務を担わなければなりません。

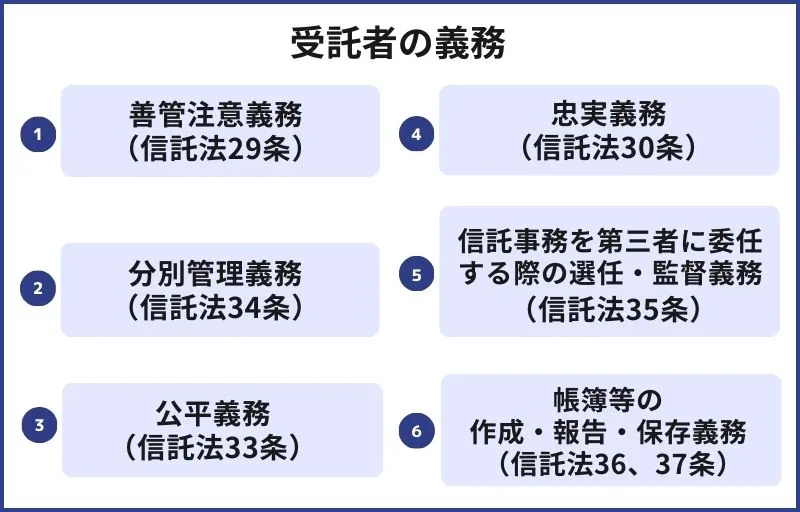

加えて、受託者には信託法において下図のような義務が定められています。

なかでも「帳簿等の作成・報告・保存義務 」は特に受託者にとって大きな負担です。

受託者は信託財産の支出・収入を記録し、貸借対照表などの帳簿を作成して受益者へ報告する必要があります。

具体的に発生する作業の例は、以下のとおりです。

受託者がするべき事務

- 委託者の生活費・介護費・医療費など支出の記帳

- 領収書・レシートなどの保管

- 貸借対照表・損益計算書の作成や保存、受益者(委託者)への報告

手作業での記帳などは手間も時間もかかり、受託者にとって大きな負担になるでしょう。

とはいえ、やり方や契約内容次第で受託者の負担を軽減することは可能です。

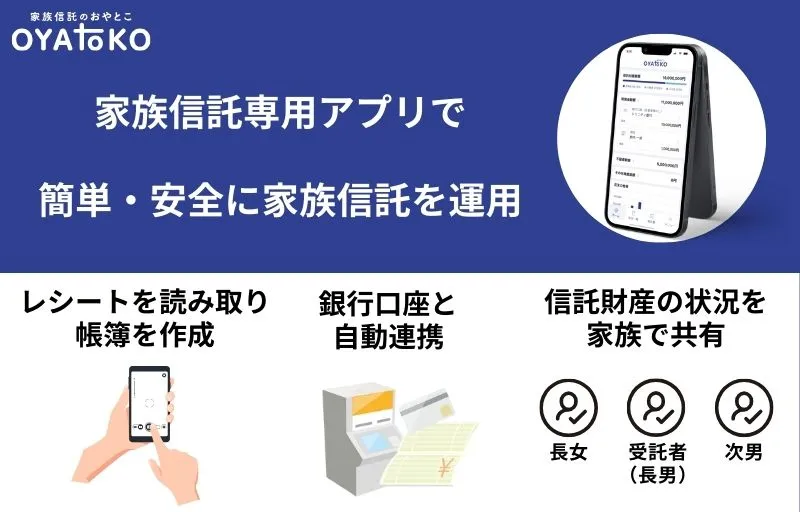

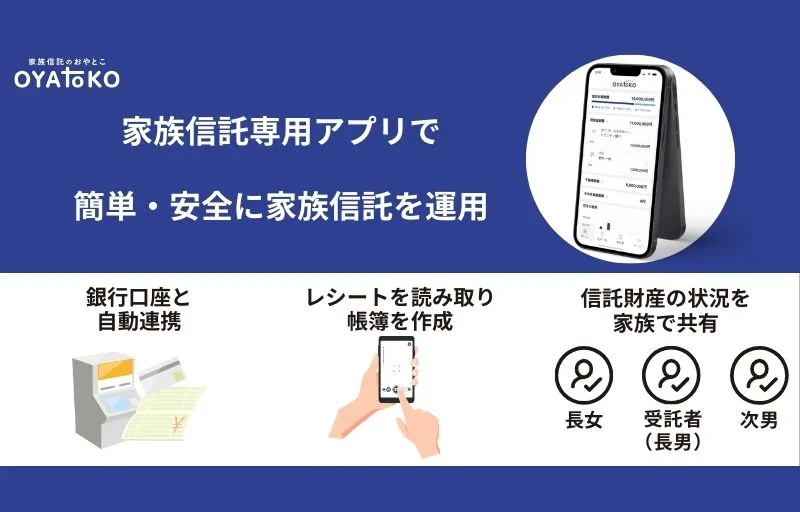

たとえば、当社では信託財産の管理や記録をアプリで簡単に行える「家族信託専用アプリ」を提供しています。

レシートの読み取り機能や銀行講座との自動連携をはじめとした便利な機能が多く備えられており、委託者・受益者もアプリを通じて財産状況がいつでも確認できるため、安心感が高まります。

ほかにも、受託者への報酬を設定したり、専門家に信託監督人の就任を依頼してサポートしてもらったり、といった対策も受託者の負担軽減に効果的です。

受託者が疲弊してしまわないようにやり方や契約内容を工夫すると、より良い家族信託が実現できるでしょう。【家族信託の報告義務】家族信託をしたら受託者は面倒な作業が必要?

高齢になった親のサポート目的などで成年後見制度を利用した場合、親族が後見人に就任すると、毎年、家庭裁判所に収支状況等の報告義務があります。「財産目録」や「収支状況」等の内容です。では、家族信託を利用した場合、そのような報告義務はあるのでしょうか。受託者が作成する義務のある書類の内容について見ていきましょう。

信託監督人とは?〜家族信託を監視・監督する重要な役割〜

この記事では「家族信託の重要人物〜信託監督人〜」と題して、家族信託における「信託監督人」についてお伝え致します。家族信託では委託者は資産の管理・運用を受託者に依頼しますが、さまざまな理由から、受託者の財産管理に不安があるケースもあると思います。その場合に活用できる信託監督人について、この記事でご紹介します。

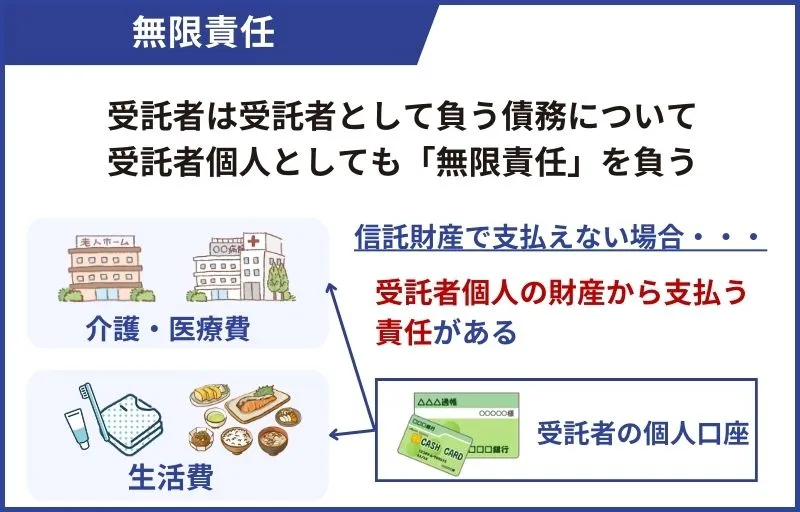

5.受託者は無限責任を負う

家族信託における受託者は、信託財産について無限責任を負う必要があります (信託法第21条)。

無限責任とは、「信託に関する債務を信託財産で支出しきれない場合は、受託者固有の財産から払う」というものです。

たとえば、委託者である親から金銭を信託財産として託され、そこから日々の生活費や医療費をまかなっていたものの、足りなくなってしまった場合は子自身のお金から支払わなければなりません。

受託者を引き受けるにあたって、信託法上「無限責任」を負う可能性があることを把握しておく必要があるでしょう。

ただし信託していない財産の債務を引き受けるなど、親の債務を全て引き受けるわけではもちろんありません。あくまで信託された財産についての責任となります。

6.受託者の裁量が大きい

家族信託では、受託者の裁量が大きくなります 。

その理由は、成年後見制度と異なり、家庭裁判所や専門職の介入がないためです。

義務としては、受託者が善良な管理者として信託事務を行う「善管注意義務(信託法29条)」や、受託者自身の固有財産と信託財産を分けて管理する「分別管理義務(信託法34条)」などが定められています。

しかし、受託者は委託者の財産にすぐ触れられる状況にあるため、受託者が横領する可能性もゼロではありません。

また、横領をはじめとした不正利用が起こる可能性があるのは家族信託だけではなく、成年後見制度でも発生しています。

参考:

成年後見制度に関するデータ|家族信託の「おやとこ」データサイト

家庭裁判所や専門職の介入がなく、家族だけで自由な財産管理ができるのは家族信託のメリットですが、デメリットにもなり得ます。

万が一、受託者が違反を起こした場合の規定についても信託契約書に定めておくと安心 です。

家族信託の受託者がお金を使い込んだら?家族信託の横領を防ぐ

家族信託では、自分の財産を家族等の信頼できる人に託す仕組みですが、万が一その信頼できる人が財産を勝手に使い込んでしまったらどうなるのでしょうか?今回の記事では、受託者(=財産を預かる方)が勝手に財産を使い込んだ場合の対処法について、事例を使ってご紹介いたします。

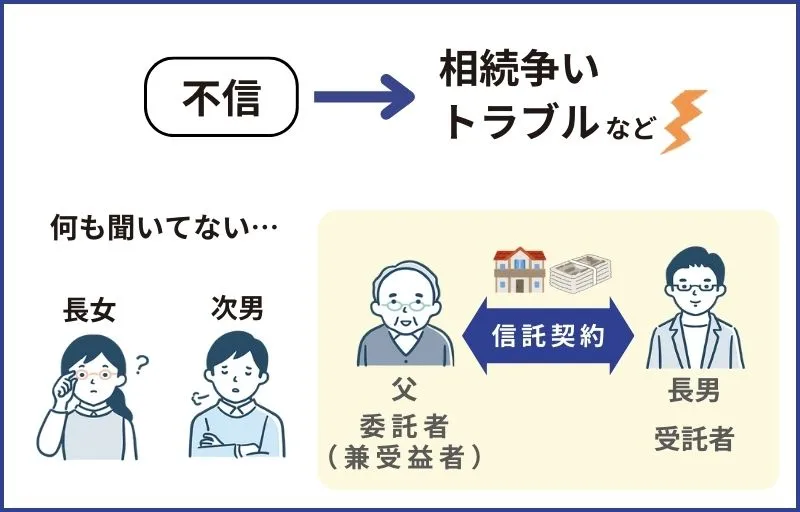

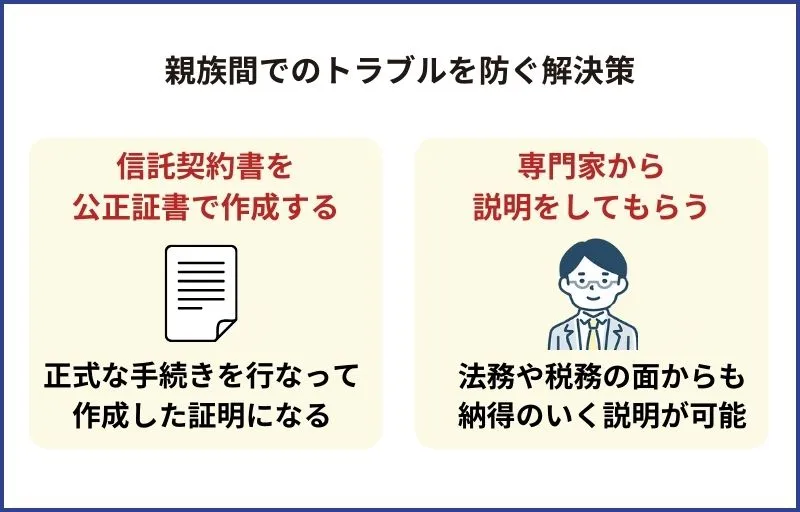

7.兄弟や親族間でトラブルが発生する可能性がある

家族信託では「特定の1人が受託者として財産管理をする」という状況から、親族間でトラブルが発生するおそれ があります。

なぜなら、家族信託は相続人全員の了解を得ずとも、委託者と受託者の2者間で相続財産の管理・運用方法を決めることができ、不満や不公平感が生まれやすいためです。

親族間のトラブルを防ぐための方法は、以下のとおりです。

家族信託におけるトラブルを防ぐ方法

- 信託契約を公正証書で作成する

- 家族全員で専門家の説明を聞く

「公証役場でしっかりとした手続きを踏んで契約した」という事実があれば、他の親族からも疑念を抱かれにくくなります。

また、親族以外の第三者である法律や税務の専門家から説明を受けると、納得感を得られるでしょう。

家族信託のトラブルを防止するためには、検討の段階から委託者や受託者といった当事者以外の親族からも理解を得ることが重要 です。

親族から同意を得られない場合の注意点や、具体的なトラブル対策については以下の記事をご参考ください。

家族信託は危険?実際の14の失敗・トラブル事例、後悔しないための知識と対策

家族信託は、認知症による資産凍結対策として活用できる制度ですが、法律や税金などの専門的な知識をもとに取り組まなければ、危険なものにもなり得ます。 後悔や失敗のない家族信託の組成のために、実際のトラブル事例や押さえるべきポイントを徹底解説していきます。

家族信託で兄弟間のトラブルを避けるための対策法5選

家族信託は、親の財産を子が管理する方法として広く利用されている新しい制度です。家族全員の合意の下で手続きを進めていくのが理想ですが、中には合意を取り付けることが難しいケースもあるでしょう。この記事では、家族の話し合いができない場合に、どのような点に気をつければいいのか、対策法を含めて解説します。

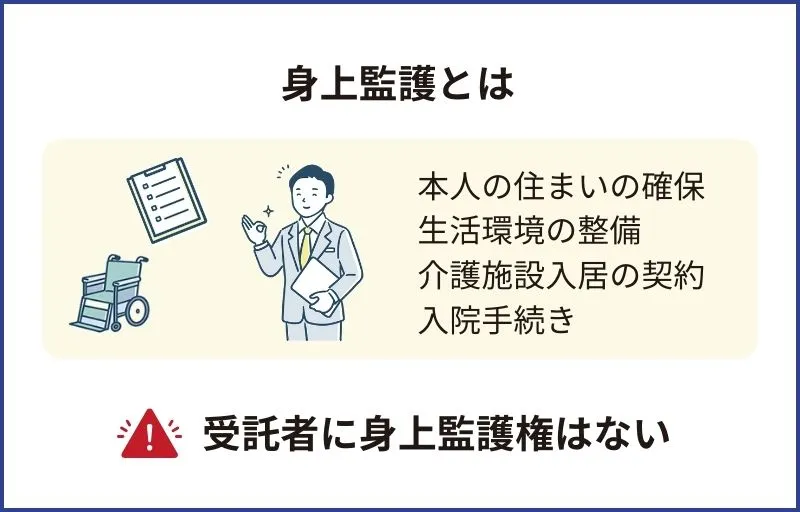

8.身上監護に対応していない

家族信託で定められるのは「財産管理」に関する内容のみであり、受託者に身上監護を託すことはできません 。

身上監護とは、認知症や知的障害などによって判断能力を喪失した本人に代わり、本人の生活を維持するための仕事や療養看護にかんする契約などをすることです。

参考: 成年後見Q&A|裁判所

具体的に、身上監護権は次のような場面で必要となります。

- 入退院手続きや医療費の支払い

- 介護サービスの契約

- 要介護認定の申請手続き

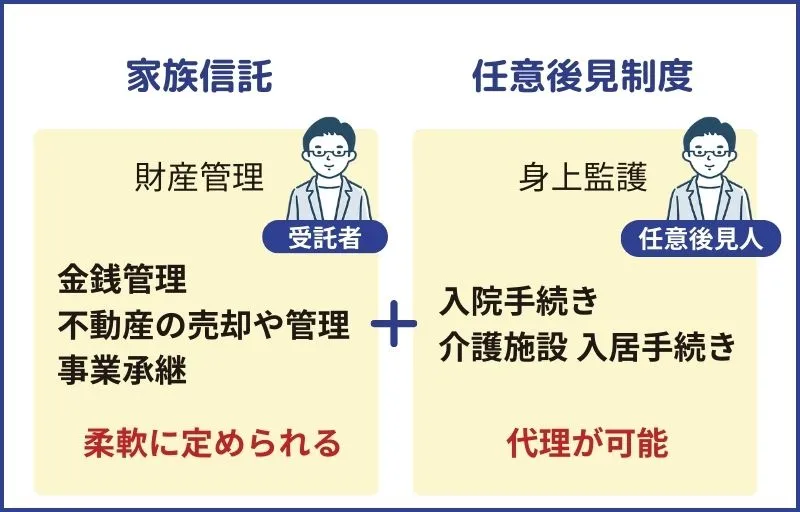

委託者の状況や将来を考慮し、身上監護についても定めたい場合は、家族信託と任意後見を併用する方法があります。

成年後見制度の1つである任意後見には、後見人の義務として身上監護が含まれているため、効果的です。

家族信託と任意後見を併用すると、柔軟な財産管理・運用を行いながら、身上監護権と認知症になった際の法律行為に関する代理権も得られるため、特に実の子どもでない方が受託者となる場合などにおいては、より万全な認知症対策が実現できる でしょう。

任意後見制度については、以下の記事で詳しく解説しているためこちらもぜひご覧ください。

任意後見制度とは?メリット・デメリットや手続き方法、成年後見制度との違いをわかりやすく解説

任意後見制度とは、将来的な判断能力の低下に備えて、財産管理や身上監護を本人に代わって行う「任意後見人」をあらかじめ定めておく制度です。本記事では、任意後見制度の仕組みやメリット・デメリット、利用するための手続き方法などについて詳しく解説いたします。

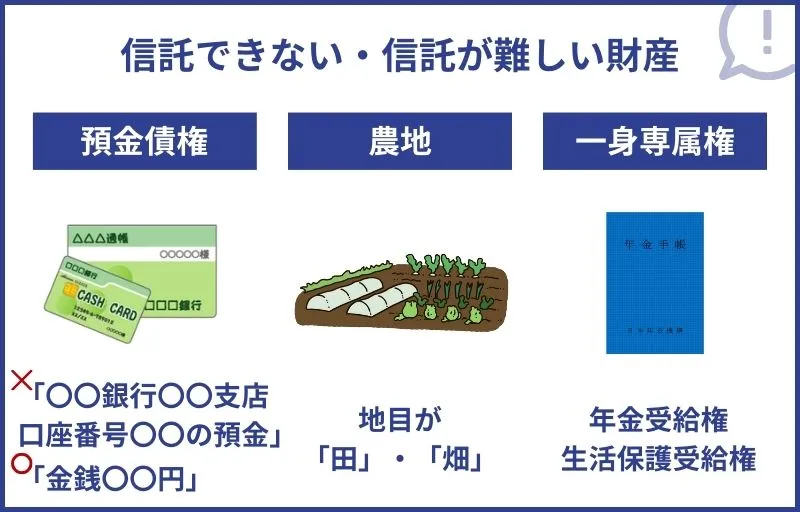

9.信託できない財産もある

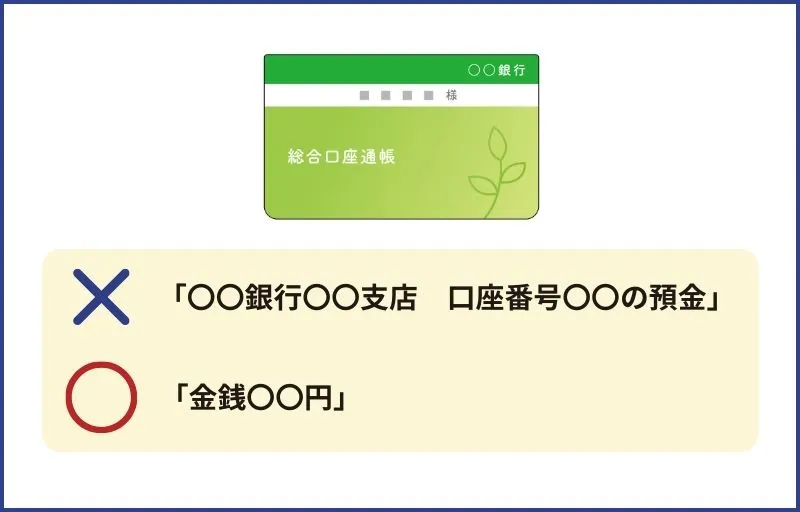

家族信託では、すべての財産を信託できるとは限りません。

金銭や不動産、有価証券といった財産的価値があるものであれば基本的に信託可能ですが、以下のように法律上信託できなかったり、実務上信託が難しかったりする財産もあります。

家族信託ができない・難しい財産

- 農地

- 年金受給権

- 預金債権

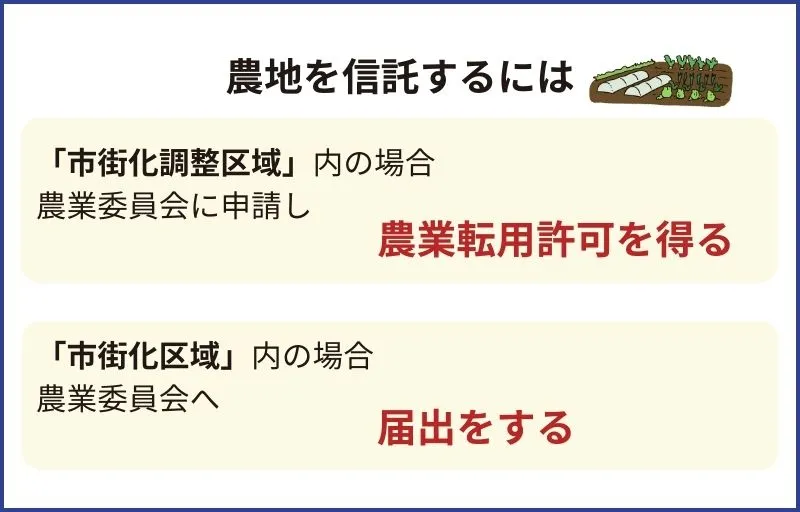

農地は信託できないと法律で定められています(農地法3条の2の3)。

自治体の農業委員会に申請し、農地でなくすための農地転用許可を得ることで信託は可能です。

年金受給権などのように委託者本人以外への帰属が不可能な「一審専属権」も信託の対象にはできません。

年金を信託したい場合は「年金受給権」ではなく、委託者の年金受取口座から信託口口座へ残高を移す形をとりましょう。

また、「〇〇銀行 □□支店 口座番号△△ の普通預金」といった「預金債権」を信託財産として設定することはできません。

「金銭〇〇円」と具体的な金額を信託契約書に記載し、「金銭の信託」という形で設定しましょう。

信託できない財産の詳細については、以下の記事もご参考ください。

農地は家族信託できるのか?わかりやすく解説します

家族信託は、高齢者の財産を家族が代わって管理する制度です。信託される主な財産には、預貯金などの他、土地や建物などの不動産が考えられます。ただし、信託する土地に地目が「農地」の物件があった場合、信託の対象にする際に注意が必要です。今回は地目が「農地」の土地について詳しく説明します。

年金は家族信託できるのか?具体的な手続きはどうする?

自分の財産の一部を頼れる家族に託して管理してもらう「家族信託」ですが、中には信託できない財産も存在します。家族信託ができない財産にはどのようなものがあるのでしょうか?老後生活で重要な収入源となる年金はどうでしょうか?この記事では、年金は信託できるのか?信託できない財産とは?について解説をさせていただきます。

10.組成方法によっては贈与税の課税対象になる可能性がある

委託者と受益者が異なる「他益信託」の形で家族信託を組成すると、贈与税の課税対象となる可能性があります 。

なぜなら、もともとの所有者である委託者から受益者へ「信託財産から利益を受ける権利が贈与された」とみなされるためです。

組成時は「委託者=受益者」の自益信託であったとしても、将来的に委託者以外の人物に信託財産の受益権が移動するような契約の場合は、新たな受託者へ贈与税が課税されるケースもあります。

贈与税は相続税よりも税率が高く、基礎控除も低いため、不用意な発生は避けることが好ましい でしょう。

そのため、家族信託の組成は専門家と相談し、贈与税発生の可能性を考慮しながら進めることが重要です。

家族信託で財産の名義変更をすると贈与税はかかるのか

家族信託をして信託財産に不動産がある場合、贈与税はどうなるのでしょうか。同じ家族信託でも、課税されるケースと非課税となるケースがあります。今回は不動産を信託した場合に贈与税が課税されるのか?というテーマを中心に不動産名義の変更と贈与税について解説していきます。

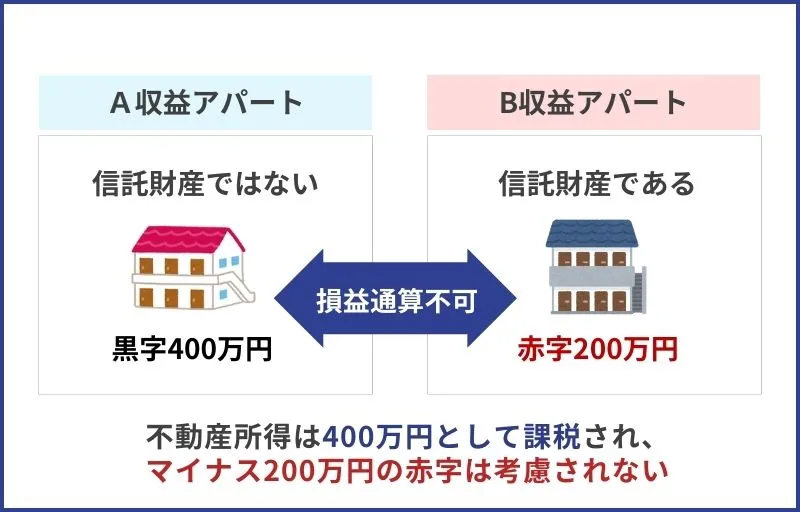

11.信託財産以外の所得との損益通算ができない

家族信託の信託財産とその他の財産は損益通算できないため、所得税が通常よりも多く発生するおそれがあります 。

損益通算とは、不動産や事業などから得た利益から損失分を相殺できる制度です。

信託による不動産の損失金額は、所得税の計算において生じなかったこととみなされます(租税特別措置法41条の4の2の1)。

たとえば、信託した賃貸アパートを大規模修繕したため赤字が生じ、信託財産以外の収益不動産から大きな利益が出ていたとしても、損益通算はできません。

所有する収益不動産の一部を信託する際は、収益の見込みや税額を想定し、信託するかどうかを慎重に決めましょう。

また、管理の予測ができない場合は、早めに処分や売却を検討するなど、所有財産をスリムにしておくこともひとつの方法です。

不動産信託については専門的な知識を要するため、多額の所得税の発生をさけるためにも専門家へ相談して信託する不動産を決定すると安心 です。

12.家族信託=節税対策ではない

家族信託を利用しても直接的な節税対策にはなりません 。

とはいえ、法律や税金などの幅広い専門知識をもとに、適切に家族信託を組成すると、結果的に節税効果を得られるケースがあります。

たとえば、委託者の判断能力喪失後に受託者が信託財産を用いてマンションを建設するとなれば、銀行から融資を受けて債務控除が活用可能です。

このように、結果的に節税効果が得られる場合はあるものの、「家族信託を利用すれば相続税や贈与税を節税できる」というわけではありません。

また、家族信託では間接的に、次のような効果が得られる場合もあります。

家族信託の活用で間接的に得られる効果

- 委託者の判断能力喪失後も受託者が主となって相続対策を続けられる

- 二次相続(孫など相続人が亡くなった後の相続)の対策ができる

- 将来的な相続争いの回避による最適な相続を実現できる

家族信託は直接的な節税対策ではありませんが、相続にあたって効果を発揮する場合もあるため、制度について十分に理解したうえで最適な設計をしましょう 。

家族信託を活用した相続対対策については、以下の記事にて詳細に解説しているので、こちらもぜひご覧ください。

家族信託は相続税対策になる?節税につながるポイントや活用事例を紹介

家族信託をしても、相続税の直接的な節税効果はありません。しかし、設計方法によっては、間接的な節税効果を得られる可能性があります。本記事では、相続税対策につながる家族信託の活用事例や、家族信託で発生しうる税金について解説します。

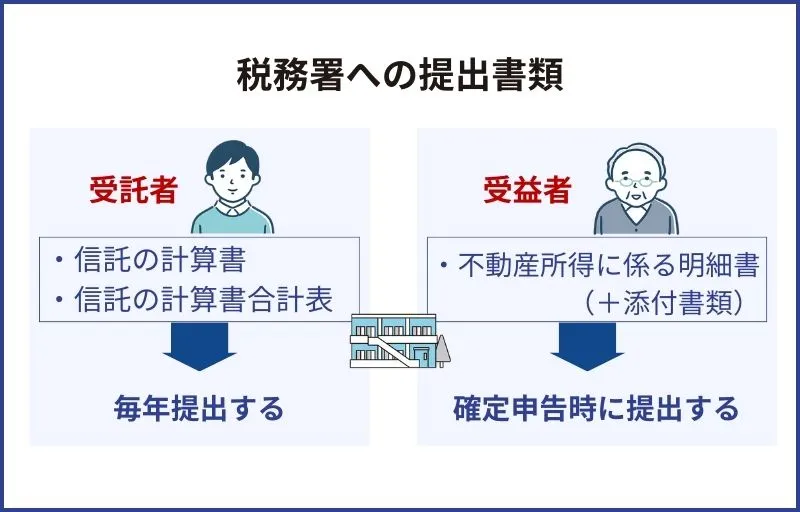

13.信託財産からの収入があると税務申告の必要あり

賃貸アパートをはじめとした信託財産から年間3万円以上の収入がある場合は、税務申告する必要があります 。

信託計算書や信託計算書合計表を作成し、税務署に提出しなければなりません。

加えて、信託財産から不動産所得を得ている受益者は、確定申告の際に不動産所得用の明細書に加えて、信託財産に関する明細書を別途作成して添付することが求められます。

不動産所得の計算や申請が困難な場合は、税理士への依頼も検討すると良いでしょう 。

なお、当社が提供している家族信託専用アプリを使用すると財産管理の書類を作成できるため、税務上の手間を大幅に削減することができます。

「費用をおさえるためになるべく自作したい」といった方は、ぜひお気軽にお問い合わせください。

家族信託は相続税対策になる?節税につながるポイントや活用事例を紹介

家族信託をしても、相続税の直接的な節税効果はありません。しかし、設計方法によっては、間接的な節税効果を得られる可能性があります。本記事では、相続税対策につながる家族信託の活用事例や、家族信託で発生しうる税金について解説します。

家族信託について

ご検討中の方へ

家族信託の「おやとこ」では、無料相談

を受付中です。

「家族信託について知りたい」、「何から考えるべき?」 「具体的に何をしたら良い?」 などお気軽にご相談ください。

年間数千件

のご相談に対応中。 サービス満足度96%

の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

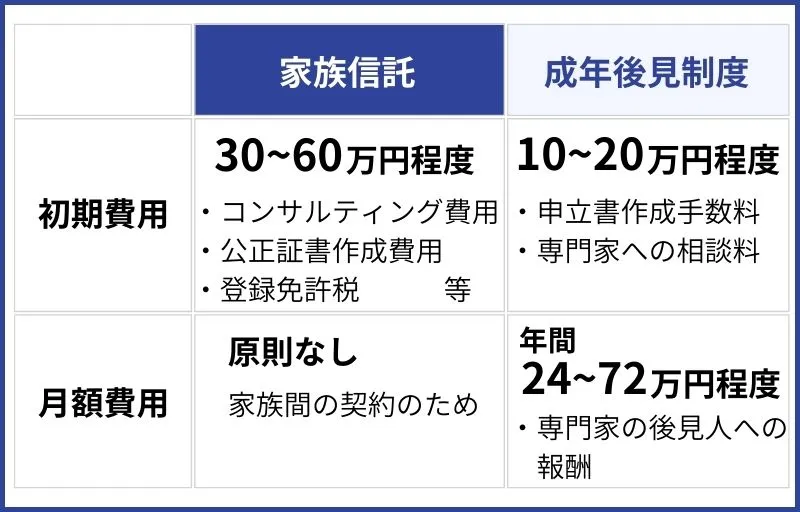

14.専門家への報酬が発生する

家族信託を利用するとなると、費用が発生します 。

信託財産の種類や金額によって異なりますが、一般的な家庭で金銭を信託した場合にかかる費用の総額は、30万~60万円程度です。

具体的に、次のような費用が発生します。

- 家族信託の内容や手続きに関するコンサルティング費用

- 家族信託の契約書作成費用

- 不動産の信託登記のための登録免許税

- 家族信託契約書の公正証書化費用

ただし、コンサルティング費用以外は専門家に依頼せず、自分で家族信託を組成したとしても発生します。

また、家族信託でまとまったお金が必要となるのは、基本的に導入時のみです。

家族信託とよく比較される成年後見制度では、司法書士などの専門家が後見人に選任された場合、後見人への報酬が発生します。

後見人報酬は原則として本人が亡くなるまで毎月発生するため、最終的な費用は家族信託よりも高額になる可能性が高い です。

初期費用は成年後見制度よりも高額ですが、長期間の運用を考えると家族信託にかかる費用は決して高すぎないといえるでしょう。

家族信託の費用はいくら?相場と内訳、安く抑える3つのコツを徹底解説!

家族信託の費用は信託内容によって異なりますが、一般的には30万円~60万円程度が相場です。本記事では家族信託の費用の内訳や具体的なシミュレーション、安く抑えるコツを詳しく解説します。

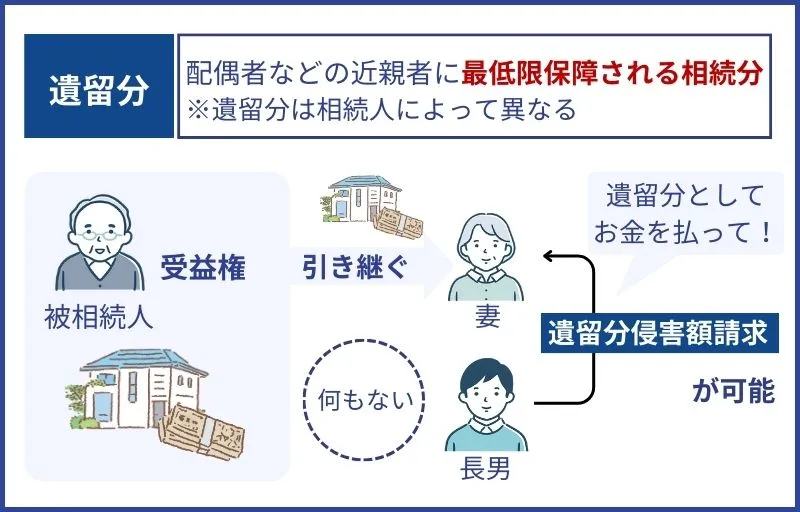

15.遺留分侵害額請求を受ける可能性がある

家族信託の内容を設計する際は、遺留分を考慮する必要があります 。

遺留分とは、配偶者や子、父母などの法定相続人に最低限保証された相続財産のことです(民法1042条の1、2)。

遺言や家族信託契約によって「特定の人物に全財産を引き継ぐ」と定められているなど、遺留分を侵害する内容がある場合には、法定相続人は「遺留分侵害額請求」を行えます(民法第1046条)。

家族信託の内容は、相続人全員の許可を得ずとも、委託者と受託者の2者間のみで定められます。

しかし、相続人全体のなかで不平等にならないよう、家族信託の組成時には相続人となる可能性がある人物全員と話し合い、遺産の配分について定めることが重要 です。

家族信託はデメリットだけじゃない!8つのメリット

これまで、家族信託のデメリットや注意点について解説してきましたが、家族信託はデメリットばかりではありません。

以下のような大きなメリットも存在します。

- 認知症による資産凍結に備えられる

- 成年後見制度では難しい柔軟な財産管理が実現できる

- 遺言としての機能も果たす

- 不動産の共有によるリスクを回避できる

- 相続時の負担が軽減される

- 倒産隔離機能がある

- 二次相続以降についても定められる

- 事業承継対策ができる

これらのメリットは、成年後見制度をはじめとした他の認知症対策では実現できない、家族信託ならではの利点 です。

家族信託のメリットについては、以下の記事にて詳しく解説しているので、こちらもぜひご覧ください。

家族信託とは?仕組みやメリット・デメリットを専門家がわかりやすく解説

家族信託は「認知症による資産凍結」を防ぐ仕組みです。本記事では家族信託の詳細や具体的なメリット・デメリット、発生する費用などについて詳しく解説します。将来認知症を発症しても、親子ともに安心できる未来を実現しましょう。

デメリットを考慮しても家族信託がおすすめの5つのケース

デメリットや注意点を知り、家族信託を利用するかどうか悩んでいる方も多いのではないでしょうか。

確かにデメリットは存在するものの、それらを理解し、専門家の適切なアドバイスのもと対策を施せば、委託者や家族の希望が叶う最適な家族信託の実現が可能 です。

特に、次のような希望がある場合は、家族信託の利用をおすすめします。

- 家族で財産の管理をしたい

- 二代目以降の相続に関しても決めておきたい

- 相続財産に共有不動産がある

- 事業承継対策をしたい

- 融資を受けて積極的な運用をしたい

なぜこれらのケースは家族信託が適しているのか、詳しく見ていきましょう。

家族で財産の管理をしたい

財産の管理や運用について第三者が関与することなく、 信頼できる家族だけで進めていきたいという場合は、家族信託の利用がおすすめ です。

家族信託以外の認知症対策である成年後見制度では、以下のような第三者の介入は避けられません。

- 成年後見人

- 後見監督人

- 家庭裁判所

一方で、家族信託であれば裁判所や専門家といった第三者が関与することなく、家族だけで財産の管理・運用を柔軟に進められます。

ただし、家族信託は本人が認知症を発症する前に契約することが必須です。

判断能力喪失後は成年後見制度の利用に限られるため、早めに検討を始めると良いでしょう 。

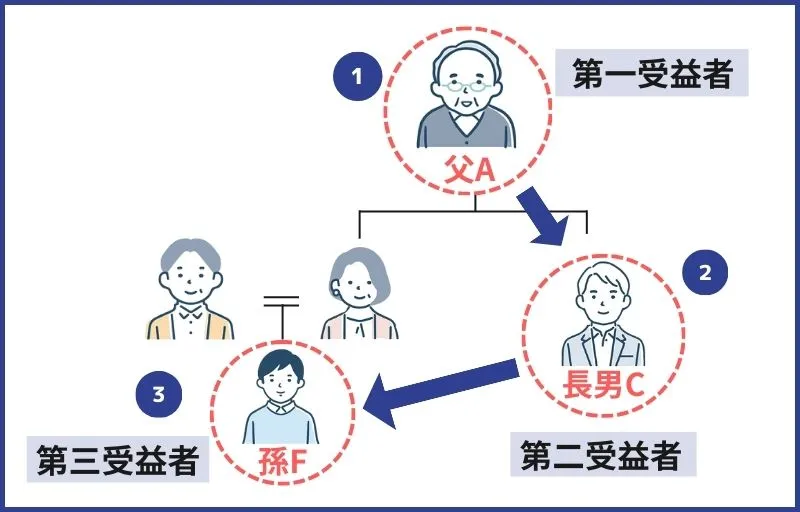

二代目以降の相続に関しても決めておきたい

家族信託は、委託者の死後だけでなくその先の孫やひ孫など、二代目以降への相続についても決めておくことができます 。

これを「受益者連続型信託」といい、家族信託の大きな特徴の一つです。

受益者連続型信託では、委託者が死亡しても信託契約は終了せず、受益権が代々引き継がれていきます。

遺言では、被相続人が死亡したときの相続については定められますが、その先の二次相続人以降は指定できません 。

「確実に孫まで引き継ぎたい不動産がある」「委託者の配偶者が亡くなった後の相続について決めておきたい」といった希望がある場合は、家族信託を組成して実現させましょう。

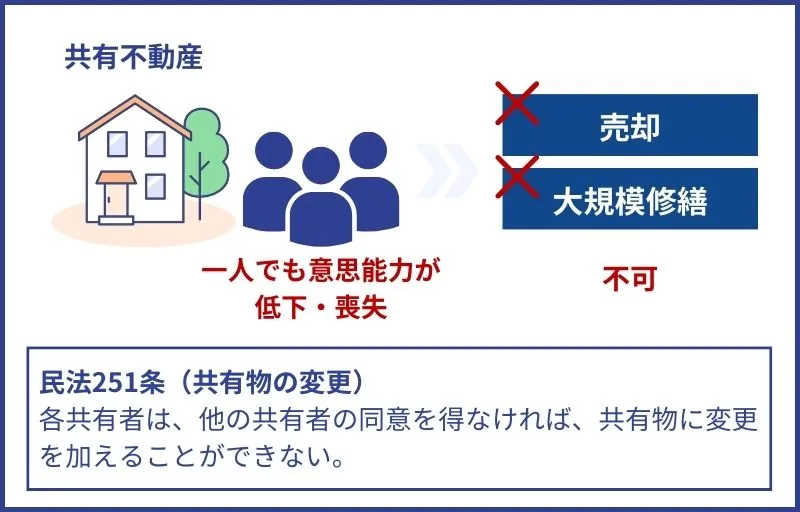

相続財産に共有不動産がある

相続財産に共有不動産がある場合は、家族信託の利用を強くおすすめ します。

共有不動産は、共有者全員の合意がなければ売却や処分ができません(民法251条の1)。

つまり、共有者のうち1人でも認知症によって判断能力が低下した場合は、売却はもちろん、建て替えや大規模修繕もできなくなります。

しかし、家族信託を利用して、不動産の管理権限を1人の受託者に集めれば、共有不動産のリスクを防ぐことが可能です。

ただし、共有不動産を信託財産とする場合は、トラブル回避のために共有者全員に説明し理解を得たうえで家族信託を定めるようにしましょう 。

なお、共有不動産を家族信託するメリットやデメリットについては、以下の記事にて詳しく解説しているので、こちらもぜひご覧ください。

共有の不動産を家族信託するメリット・デメリットについて

家族で不動産を共有名義にしているケースは多いと思います。不動産の持分の一部のみを家族信託の財産にすることはできるのでしょうか?その場合、どのようなメリット・デメリットがあるのでしょうか。今回の記事では、共有の不動産を家族信託するケースについてご説明します。

事業承継対策をしたい

家族信託では「株式」も信託財産として設定可能 です。

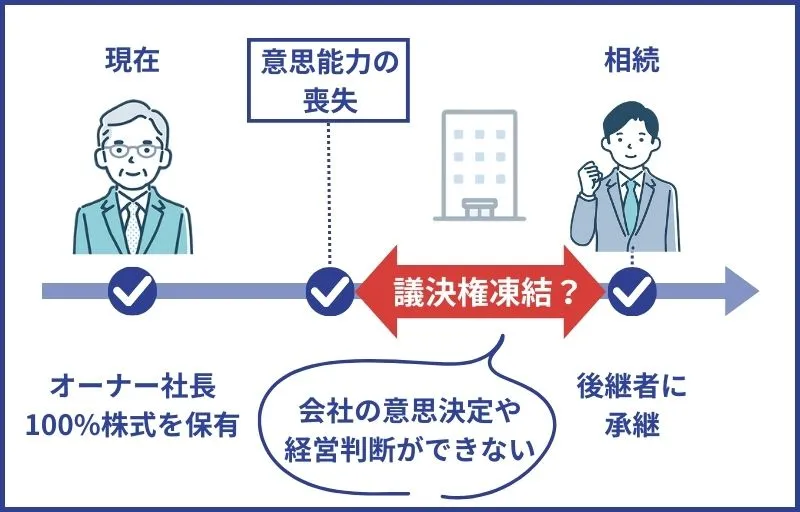

たとえば、会社のオーナー社長が100%株式を保有している場合、オーナー社長が認知症によって判断能力を喪失すると、議決権行使ができなくなります。

しかし、子をはじめとした後継者を受託者として自社株式を信託すれば、オーナー社長の判断能力が喪失してもスムーズな事業承継が可能です。

委託者が株を渡すことに難色を示すようであれば、受託者を特定の人物ではなく「委託者と受託者を含む親族で構成した一般社団法人」にすることもできます。

これにより、「オーナー社長が元気なうちは自身も受託者として経営に関与し、委託者の判断能力が低下し始めたら一般社団法人の社員である子に託す」といった流れを作ることが可能です。

また、受益者連続信託の形にすると、二代目以降の承継者も決めておくことができるため、事業承継対策を見据える場合は家族信託の利用が効果的 でしょう。

自社株式の信託については、以下の記事でも詳しく解説していますのでこちらもご覧ください。

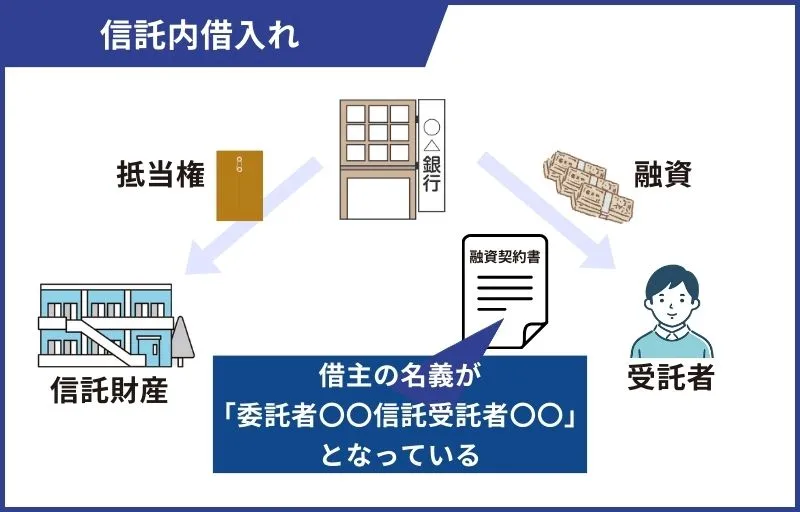

融資を受けて収益不動産を建築したい

家族信託では、融資を受けて収益不動産を建築できます 。

これは家族信託ならではの特徴です。

家族信託と比較されがちな「成年後見制度」では、本人の財産保護が目的のため、本人に直接的な利益がない融資を受けての収益不動産建築や、積極的な相続税の節税対策は認められていません。

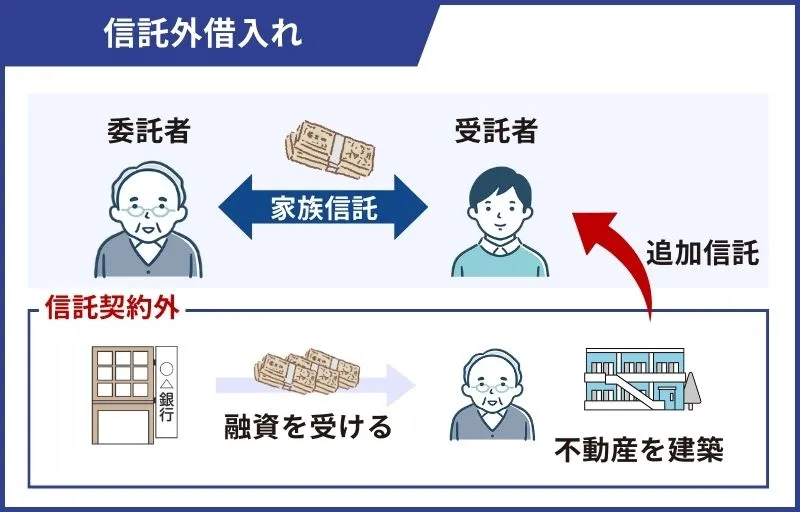

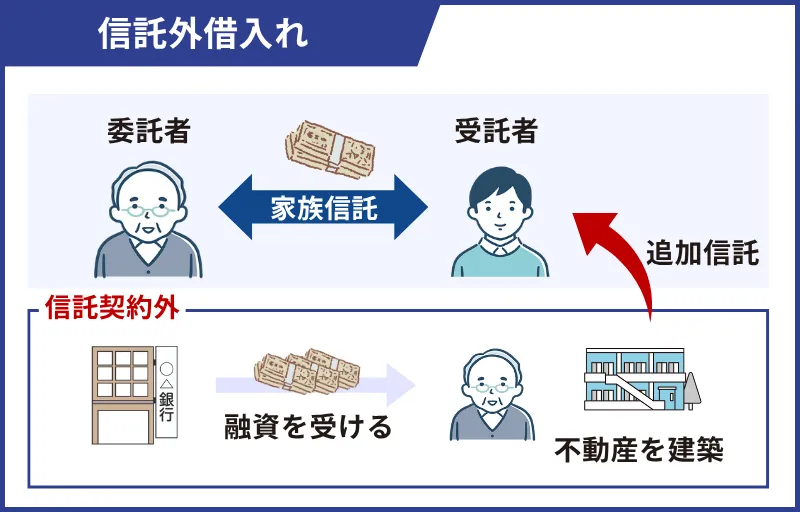

一方で、家族信託であれば以下2つの方法で融資を受けられます。

- 信託内借入:信託契約で定められた権限の範囲で受託者が借り入れられる融資。

融資を受けた金銭は信託財産として扱う。 - 信託外借入:信託契約の範囲外で委託者が借り入れる融資。

融資を受けた金銭は信託契約に関係なく委託者の金銭となる(※委託者の判断能力がある間にアパートの追加信託を完了させる必要あり)。

融資を受けて収益不動産を建築し、本人が認知症を発症したのちも子などの家族によって管理したい場合は家族信託の利用が最適 です。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

家族信託は必要ない?不要な4つのケース

前段にてデメリットを考慮しても家族信託がおすすめのケースをご紹介しましたが、一方で家族信託が不要なケースも存在します。

具体的には、次のようなケースです。

- 財産が少額の金銭だけで、かつ不動産がない

- すでに財産を子どもの名義に移している

- 本人が若くまだまだ健康である

- 家族仲が非常に悪い

家族信託は、将来の財産的なリスクを解消するうえで大きなメリットがありますが、必ずしもすべての人に適する制度とは限りません 。

自身の家庭が上記のケースにあてはまるようであれば、以下の記事にて詳しく解説しているので、こちらもご覧ください。

自分には家族信託は必要ない?家族信託が不要な4つのケース

今回は、家族信託が必要ないケース、家族信託が必要なケースについて解説していきます。家族信託制度を使うべきか、判断材料として活用してみてください。同時に家族信託やその他の制度を知ることで、ご自身と家族にとって最適な方法を選択していきましょう。

家族信託のよくある質問

ここからは家族信託のよくある質問に回答します。

家族信託のデメリットや注意点を理解したうえで、疑問を解消しましょう。

Q. 家族信託は自分でできる?

A. 家族信託は自分で手続きを行うことも可能ですが、おすすめはしません。

なぜなら、家族信託契約手続きには法律や税務など専門的な幅広い知識が求められるためです。

万が一、不備があると契約が無効になってしまうおそれもあります。

安心して家族信託を組成するためにも、専門家に相談すると良いでしょう。

家族信託を自分でやる?必要な手続き・やり方・注意点を解説

家族信託を自分で手続きすることは可能ですが、法律や税金の専門知識がなければ、信託自体が無効になったり、親族間トラブルに発展したりなどのリスクが発生する可能性が高まります。本記事では、家族信託を自分でやる手続きについて、法律や税金の観点からも詳しく解説していきます。

Q. 家族信託は危険?失敗例は?

A. 家族信託は、トラブルに発展しやすい注意点が存在するため「危険」と言われる場合がありますが、制度として危険なものではありません。

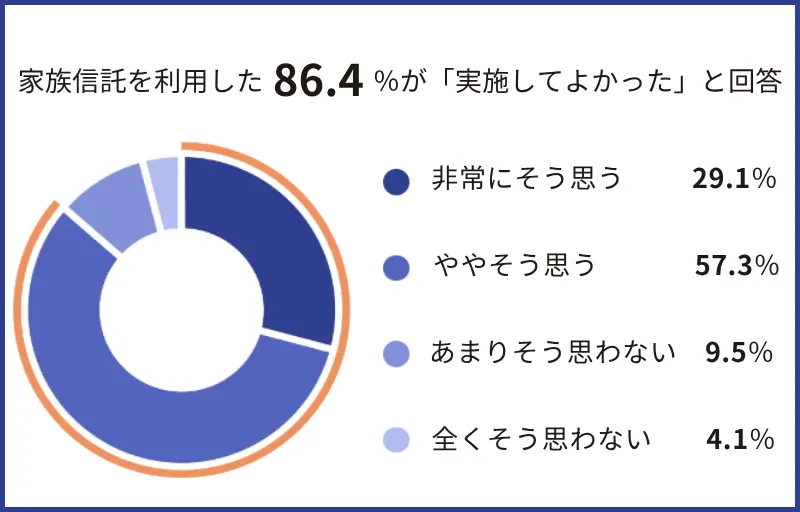

弊社の調査によると、実際に家族信託を利用した人のうち86.4%は「実施して良かった」と回答しています。

ただし、実際に「銀行の規定を確認しておらず、信託口口座が開設できなかった」「身上監護について考慮しておらず、結局成年後見制度が必要となった」といった失敗事例もあるため、家族信託は専門家とよく相談しながら綿密に計画を立てる必要があります。

家族信託は危険?実際の14の失敗・トラブル事例、後悔しないための知識と対策

家族信託は、認知症による資産凍結対策として活用できる制度ですが、法律や税金などの専門的な知識をもとに取り組まなければ、危険なものにもなり得ます。 後悔や失敗のない家族信託の組成のために、実際のトラブル事例や押さえるべきポイントを徹底解説していきます。

Q. 家族信託の手続きはどのように進める?

A. 家族信託の手続きは、以下の5ステップで進めます。

- 家族会議を行う

- 家族信託の契約内容を決める

- 公正証書で家族信託契約書を作成する

- 財産管理の準備をする(信託登記・信託口口座の開設など)

- 受託者による財産管理を開始する

具体的な手順の内容については、以下の記事にて詳しく解説しているので、こちらもぜひご覧ください。

家族信託の手続きガイド|進め方、信託財産別の手続き、必要書類を解説

家族信託の手続きは、家族会議→家族信託契約書の作成→信託口口座開設など信託の準備、という流れで進めていきます。本記事では、家族会議から信託開始までの全体の流れと、信託財産ごとに必要な詳細の手続きについてわかりやすく解説していきます。

Q. 家族信託の費用は毎年いくら?

A. 家族信託で費用が発生するのは、基本的に組成時の初期費用のみであり、原則年間や月ごとのランニングコストは発生しません。

家族信託の費用や相場については以下の記事で詳しく解説しているので、こちらの記事をご覧ください。

家族信託の費用はいくら?相場と内訳、安く抑える3つのコツを徹底解説!

家族信託の費用は信託内容によって異なりますが、一般的には30万円~60万円程度が相場です。本記事では家族信託の費用の内訳や具体的なシミュレーション、安く抑えるコツを詳しく解説します。

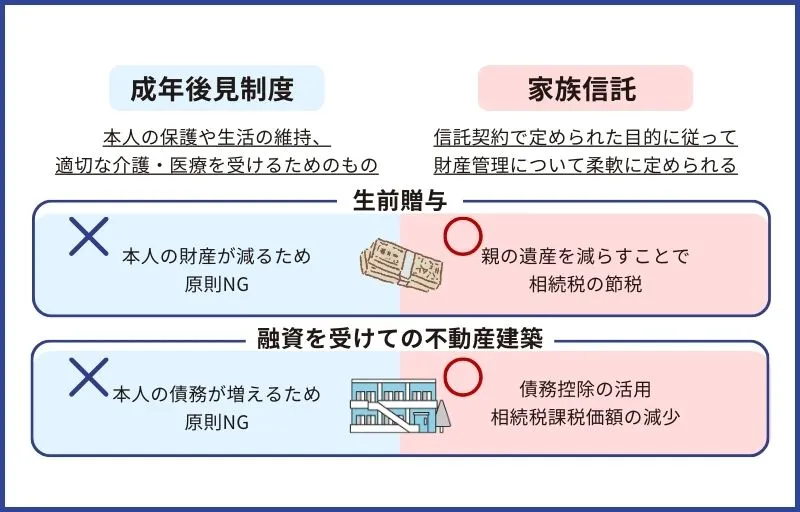

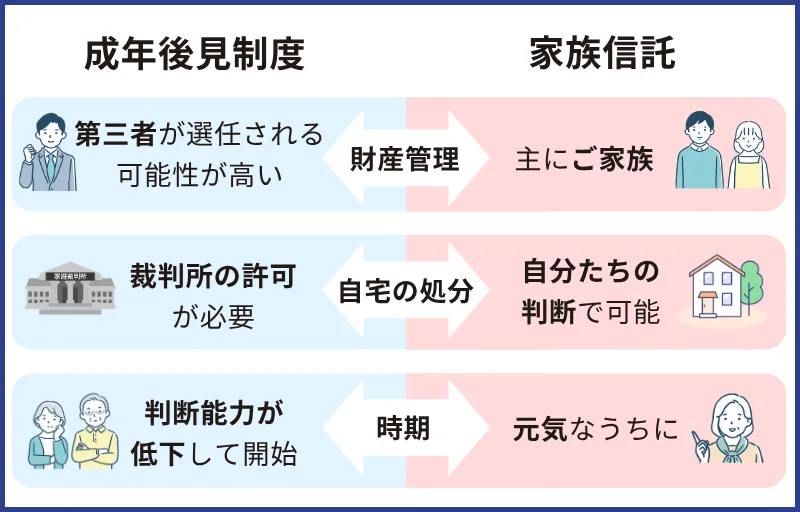

Q. 家族信託と成年後見制度はどちらを使うべき?

A. ご家庭の状況によってどちらを利用するべきか異なりますが、家族信託には成年後見制度にはない下図のメリットがあります。

一方で、身上監護権の有無など成年後見制度にしかできないこともあるため、家族信託だけではカバーしきれないニーズがある場合は、任意後見を組み合わせると有効です。

家族信託と成年後見の違いは?どちらを使うべき?

高齢者の財産を本人以外が管理するには、家族信託と成年後見制度があります。家族信託と成年後見制度は特徴が異なるため違いについてしっかり理解することが重要です。家族信託と成年後見制度の違いや、どちらを使うべきか?について解説します。

家族信託で後悔しないためにまずは専門家へ相談を

家族信託にはデメリットや注意点が存在するのは事実です。

しかし、自由度の高い財産管理や、家族のみでの財産管理をはじめとした、認知症対策として大きなメリットを得られる制度であることに変わりありません 。

成年後見制度では実現できないことも、家族信託であれば実現可能なポイントが多数あります。

とはいえ、家族信託契約は法律や税務面で複雑であるため、注意が必要です。

トラブルの発生を避けるためにも、専門家の協力をあおいで、抜け目のない契約作成が欠かせません 。

弊社には、家族信託の経験が豊富な専門家が多数在籍しています。

初回の相談は無料なので、家族信託の組成を検討している方は、ぜひお気軽にご相談ください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

- 家族信託で一番大きいデメリットはなんですか?

受託者(財産を託される人)に負担が一定かかることです。

受託者には、家族信託をする上で守らないといけない義務があります。

特に「帳簿に関する義務」では、収支を記帳し、領収書を保存するなど、お金の出入りを細かく記録するなどを義務付けています。

当社のおやとこアプリでは、これらの事務作業を大幅に軽減できますが、多くの会社はエクセルや手作業での記帳を受託者に依頼しているのが現状です。

- 成年後見制度とどちらを使うべきですか?

家族信託は以下の点で成年後見制度より優れています。

- (1) 自由な財産管理が可能

- (2) 遺言の機能を持たせられる

- (3) 家族で財産を管理できる(第三者が管理しない)

- (4) 費用が比較的抑えられる(永続的な報酬はない)

一方、成年後見制度にしかできないこともあります。家族信託だけではカバーし切れないニーズがある際は、任意後見などを組み合わせることも有効でしょう。

詳しくはこちらの記事を参考にしてください。

▶家族信託と成年後見の違いは?どちらを使うべき?