家族信託とは「認知症による資産凍結」を防ぐ仕組み です。

認知症に備えて、お元気なうちに家族信託を行います。

ただし、認知症の診断が下されたからといって、必ずしも家族信託ができなくなるというわけではありません。

そこで、本記事では、家族信託ができるかどうか判断する基準や方法、認知症の程度に応じた対策を詳しく解説していきます。

家族信託の基礎知識や、メリット・デメリットについては、こちらの記事をご参照ください。

要約

- 家族信託は認知症による資産凍結対策として有効な仕組み

- 家族信託を利用する際には委託者の判断能力が重要

- 認知症によって判断能力を喪失した場合には、家族信託はできない

- ただし認知症と診断されたら、一概に家族信託を利用できない、というわけではない

- 状況によって異なるため、できるだけ早めに専門家に相談することがおすすめ

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間1万件以上のお問い合わせに対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

家族信託を始める最適なタイミングとは?

家族信託を始める最適なタイミングは、委託者が健康で判断能力がはっきりしているとき です。

認知症などにより判断能力が低下すると、契約を締結することが難しくなるため、早めに準備を進めるとよいでしょう。

2020年時点で約630万人の認知症患者は、2050年には1,000万人を超えると推定されており、認知症などによる資産凍結などの問題が深刻化しているのが現状です。

始めるタイミングの判断基準

家族信託を始めるタイミングの判断基準は、委託者の判断能力と意思表示が明確であるか否かです。

具体的には、契約内容を理解し、自分の意思で決定できる状態であることが挙げられます。

認知症の進行度によっては家族信託の契約が難しくなるものの、初期・軽度の段階であれば可能なケースもあります。

契約ができるかどうかを決めるのは医師ではなく公証人であり、医師から認知症の診断を受けていても、公証人が契約内容を理解していると判断すれば締結可能 です。

家族信託を早期に始めるメリット

早期に家族信託を始めるメリットは、委託者の意思を確実に反映できる点です。

認知症が進行すると、財産の管理や運用が難しくなり、銀行が判断能力が著しく欠いていると判断した場合、資産が凍結されてしまうおそれがあります。

しかし、家族信託を事前にしておけば、将来認知症になったとしても、委託者の意思を尊重しつつ、長期的な資産管理ができるでしょう。

家族信託は認知症になってからでもできる?

基本的には、認知症を発症し、判断能力を喪失してしまうと、家族信託を利用することはできません 。

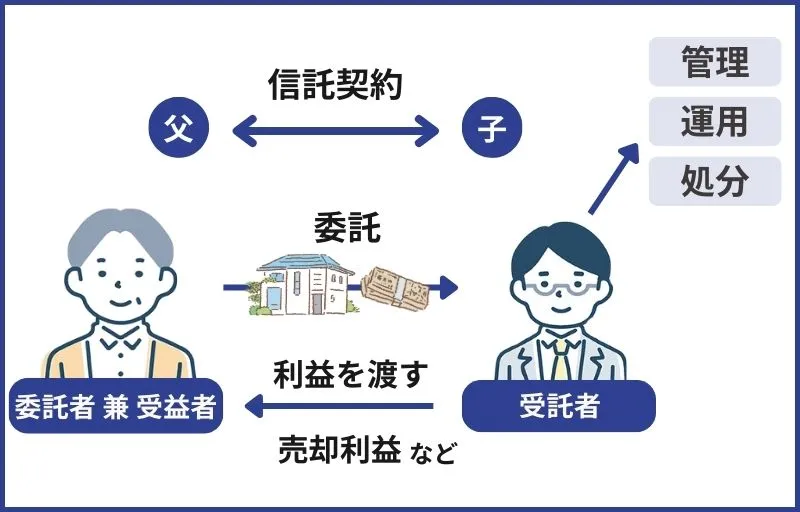

家族信託とは「信託」という文字の通り、第三者に自分の資産や財産を託す制度のことで、家族に自分の財産の管理を任せる契約のことを指します。

家族信託は委託者と受託者の契約によって成立するため、両当事者に契約能力・判断能力があること が前提です。

判断能力というのは、物事を理解し、その是非を判断できる能力のことをいいます。

よって、認知症の進行が進み、判断能力を失ってしまった場合、契約が成立できないため家族信託を利用することはできません。

認知症と診断されても家族信託ができる可能性がある

家族信託利用の可否は本人の「判断能力 」の状態によります。

認知症の診断書が出ている、あるいは家族から見て親が認知症を発症したと思っている、などの場合でも「軽度認知症」である可能性は否定できません。

仮に判断能力が低下していても直ちに契約不可能となるわけではなく、契約内容を理解できる状況であれば、可能な場合があります。

家族信託の利用に際しては、判断能力の有無が重要な条件となりますので、まずは契約能力については家族信託の専門家にご相談ください。

家族信託の実務に習熟している専門家であれば、契約の可否についてアドバイスが可能です。

判断基準は「家族信託に関する理解や判断ができるかどうか」

軽度認知症である場合には、通常の家族信託よりも慎重な対応が必要です。

まずは家族信託を実施するための判断能力があるかどうか、そして契約を進めるにあたって、会話をふまえて内容の理解ができるか判断していく必要があります。

具体的には、お名前・生年月日・住所・契約の趣旨 (何を信託したいか・誰に任せたいか・相続のご意向)などがきちんと理解できる状態であれば、場合によっては家族信託の利用は可能となります。

家族信託の可否の判断は非常に難しいポイントになりますので、その点も含め、まずは専門家へ気軽に相談をしてみましょう。

家族信託の契約書は公正証書での作成が有効

契約の正当性を証明するため、また財産所有者の同意を得ずに契約したのではないかという疑念を避けるためにも、家族信託契約書は公正証書での作成が一般的です。

公正証書であれば、公証役場にて本人確認や意思確認が行われるため、作成時に判断能力や契約能力があったことの証明にもなります。

信託契約の公正証書化について、その重要性や手続き方法について下記記事でも解説しています。

家族信託は公正証書での作成が有効!手続きの流れから必要書類・費用まで詳しく解説

家族信託も信託契約になりますので信託法のルールに沿って作成することになるのですが、法的には公正証書で作成しなくても問題はない、という解釈になります。今回は「公正証書化」が必要なケースについてご紹介します。信託契約書を公正証書で作成した方が良いケース、公正証書での作成にすべきケースについても説明していきます。

本人の判断能力を確認する具体的な手順

家族信託の契約能力を確認するための具体的な手順は以下のとおりです。

契約能力を確認するための具体的な手順

- 基本的な判断能力の確認

- 契約内容の理解度チェック

- 専門家による相談

- 客観的な資料の収集(医師の診断書など)

- 公証人による最終判断

- 契約内容の調整

これらの手順を慎重に進めることで、家族信託の契約能力を確認することができます。

ただし、契約能力の判断は複雑で難しく、状況に応じて医師による診断や専門家との面談によってアドバイスを受けことがおすすめです。

医師による診断書の重要性

医師による診断書は、委託者の判断能力を客観的に評価できます。

たとえば、後々にトラブルが起きた際に契約の有効性を裏付ける資料となるほか、公証人が契約能力を最終的に判断する際にも重要な資料となります。

ただし、診断書があっても法律上必ずしも判断能力があったと断定されるわけではなく、契約時の内容や本人の状態を考慮したうえで総合的に判断されることに注意が必要です。

専門家との面談

専門家の面談では、委託者の判断能力をさまざまな視点から確認します。

具体的な質問は、主に以下のとおりです。

専門家との面談の例

- 委託者本人の氏名、住所、生年月日

- 信託に入れる財産の具体的な内容

- 受託者として誰を選定するか、その理由

- 自身の死後、財産をどのように継承させたいか

これらの質問を通じて、委託者が契約内容を理解し、自らの意思で決定できているかを確認します。

また、面談の様子や回答内容を記録しておけば、契約ができるか否かの証明に役立つでしょう。

家族信託ができる判断能力の判定基準・方法

活用度の高い家族信託ですが、信託契約である以上、当事者(委託者、受託者)には契約の内容を理解する 「判断能力」が必要です。

それでは、家族信託を契約するために必要な委託者の判断能力とはどの程度を指し、どのように判定されるものなのでしょうか。

すでに「認知症」などの診断を受けている場合の対策法についてもご紹介します。

1.「軽度認知症」であれば家族信託できる可能性がある

「認知症」には状態に応じて段階があります。

一般的に「軽度認知症」と呼ばれている「軽度認知障害(MCI)」は、認知症の手前の段階で判断能力が正常と認知症の間の状態とされるものです。

日常生活への支障はほとんどないものの、物忘れのような記憶障害が見られる状態を指します。

ある程度の判断能力がある場合の「軽度認知症」であれば、家族信託を利用できる可能性があります。

現在、日本国内の65歳以上の高齢者のうち、認知症を発症している人は約15%と推計されています。

かかりつけ医で「認知症」と診断されているケースや、今後「認知症」という診断されることもあるかと思います。

同じ「認知症」という診断でも、状態に応じて段階があるということを覚えておきましょう。

家族信託ができるケースの具体例

では、財産の所有者(家族信託の「委託者」)が下記のような状況にある場合、家族信託を利用することはできるのでしょうか。

- 最近、認知症と診断された

- 要介護認定を受けている

- 介護施設へ入居が決まっている、またはすでに入居している

このような場合、家族信託の契約は必ずしも不可能というわけではありません。

認知症の状態によっては、契約をすることは可能です。

また、要介護認定を受けている方や介護施設に入居している方でも、認知症でない場合や、契約時点で判断能力がある場合には、家族信託を活用できる可能性があります。

家族信託契約を締結する際、司法書士などの専門家が面談を行い、委託者の判断能力の有無を判断します。

また、家族信託契約の内容を、現在の判断能力に応じた内容に変更することで契約が実現する可能性もあります。

委託者の判断能力の確認方法については後述しますが、不安のある場合はぜひ家族信託の専門家へご相談ください。

2.公証人や司法書士による意思確認を受ける

家族信託の契約成立には、当事者にその意思があることが前提となります。

その意思確認は「だれが」「どのように」行なうのでしょうか。

契約書を公正証書で作成する際に関わる「公証人」、そして信託に関する相談や信託不動産の登記で関わる可能性のある「司法書士」が行う意思確認について解説します。

公証人(公証役場)が行う意思確認

まず、意思確認を行う人物として公証役場の「公証人 」が挙げられます。

家族信託の契約書は私文書で作成しても成立はしますが、実務上は公正証書を作成するケースがほとんどです。

理由は、以下2点が挙げられます。

家族信託を公正証書で作成する理由

- 契約行為の真正が担保されること

- 金融機関での口座開設の際に公正証書での信託契約書を求められる場合が多いこと

【信託契約書を公正証書で作成する意味】

公証役場では、公証人が本人確認の上で契約内容と当事者の意思確認を行い、契約書を公正証書にします。

信託契約書の内容は、法律用語が多用されており、難解なものとなっています。

そのため、公正証書として作成することで、契約行為の真正が担保され、委託者(財産保有者)の判断能力に問題のない事が証明されるのです。

契約内容を正しく隅々まで理解することは難しいといえますが、家族信託契約の内容のポイントさえ理解していれば、問題なく信託契約を結ぶことができます。

このように、公正証書によって信託契約書を作成することで契約内容だけでなく、委託者の意思・判断能力が有効であると公証人が判断したと意味することになるのです。

司法書士が行う意思確認

信託の対象に不動産が含まれる場合、不動産の信託に関する登記は通常の登記内容とは記載内容が異なるため、司法書士に依頼して登記を行う方法が一般的です。

その際、内容確認のため司法書士による意思確認が行われます。

また、契約内容を決める段階から依頼することで、委託者(財産保有者)の判断能力に応じた内容にて信託契約を設計することも可能です。

認知症テストが行われることも

公正証書を作成する際の公証人、登記事務を依頼する際の司法書士による意思確認は、本人が事案を理解し自ら意思決定しているかという点を確認します。

この場合は公証人や司法書士による主観的な判断になるため、別途、認知症テスト「長谷川式認知症スケール」(有名な認知症テスト)を実施するケースもあります。

このテストでは30点満点中20点以下の場合、認知症の疑いがあると考えられています。

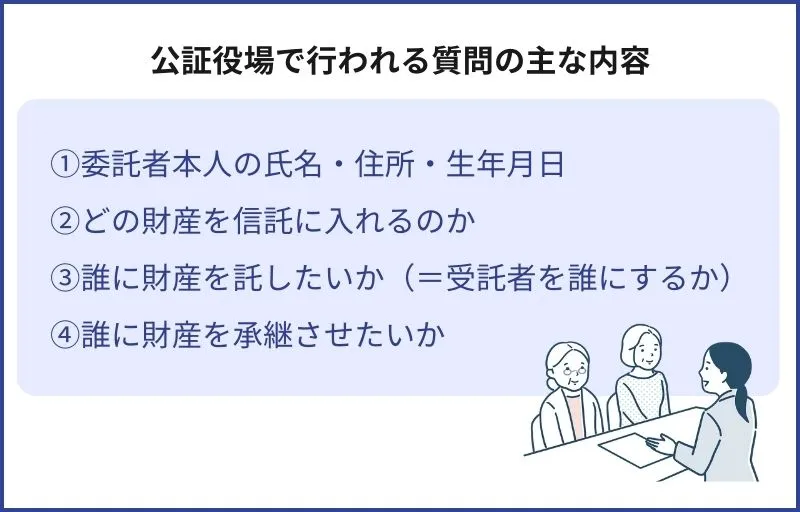

3.判断能力の確認のために公証人が行う質問の例

では、判断能力の確認のためにどのような内容を質問されるのでしょうか。

公証役場で行われる質問の主な内容として以下の4点が挙げられます。

- 委託者本人の氏名・住所・生年月日

- どの財産を信託に入れるのか

- 誰に財産を託したいか(=受託者を誰にするか)

- 自身が亡くなった後、誰に財産を承継(相続)させたいか

1.委託者本人の氏名・住所・生年月日

公証人ははじめに委託者の身元を確認するため、委託者本人に氏名・住所・生年月日を確認し、印鑑証明書や運転免許証などの公的な身分証に記載されている情報と照合して確認します。

これは回答必須の質問となっています。

2.どの財産を信託に入れるのか

こちらは以下のような内容を問われます

- 信託財産の額(いくら位を信託するのか)

- 信託する不動産の種類(例:自宅、賃貸している不動産、土地/場所や建物の名前など)

- 有価証券(運用している証券会社など)

不動産に関しては、その地番や家屋番号まで詳細に言える必要はありません。

実務では「自宅裏のアパート」「3軒隣の土地」など大体の場所をヒアリングしながら、地図で場所を回答できるか、などの方法で判断します。

委託者と受託者との間で共通認識が持てていれば、問題ないものとみなされます。

3.誰に財産を託したいか(=受託者を誰にするか)

例としては「長男に託す(=長男を受託者とする)」や、「長男に万が一のことがあった場合には次男に託す」などの内容を指します。

万が一に備えて、次の受託者まで言えることが望ましいとされています。

4.自身が亡くなった後、誰に財産を承継(相続)させたいか

財産の承継先・相続先を具体的に意思表示できるかということです。

「金銭は長男と次男で半分ずつ、自宅は妻に」というような具体的な財産の分配希望先がはっきりと言えることが重要です。

家族契約ではどの財産を誰に渡したいのかという項目を非常に重視するため、重点的に確認される傾向にあります。

以上の点について委託者が理解していた場合、たとえ認知症の診断を受けた経験があったとしても家族信託の契約を進めることができる可能性があります。

なお、実務においては委託者の家族事情(相続人の関係性)や信託契約の内容から判断能力を慎重に判断するケースもあります。

また、家族信託契約の内容が複雑になると、その分だけ委託者に要求される判断能力のレベルも高くなります。

判断能力については、 こちらの記事 でも解説していますのでご参照ください。

家族信託の6つのメリット

ここからは家族信託の特徴やメリットについて見ていきましょう。

家族信託の主なメリットは6つあります。

家族信託の主なメリット

- 認知症発症後の親の財産管理・運用が可能

- 開始するまでの手続きが比較的手軽

- 管理する人への報酬(運用コスト)がかからない

- 財産の把握が容易になる

- 二次相続以降にも対応可能

- 家族間の円滑な財産管理に役立つ

以下で詳しく解説します。

メリット1.認知症発症後の親の財産の管理・運用が可能

1つ目のメリットは、認知症発症後の親の財産管理や運用が可能な点です。

認知症発症に備えて家族信託を契約・実施しておくことで、万が一の時スムーズな財産管理が可能になります。

例えば、通院費や介護費用などのため預金を下ろしたい場合、家を売りたい場合などは、本人の判断能力が失われている状態では実現することができません。

しかし、前もって家族信託を契約・実施しておくと、受託者に財産の管理・運用権限が移転するため、本人の意思確認や手続きは委託者(親)に対して行われません。

つまり、本人の判断能力が喪失しても財産の管理・運用ができることになります。

メリット2.開始するまでの手続きが比較的手軽

2つ目のメリットは、契約を開始するまでの手続きが比較的手軽であるという点です。

成年後見制度では、成年後見人の選任などの手続きを全て家庭裁判所が行います。

申し立てに必要な書類も多く、手続きには数か月かかります。

一方、家族信託の場合は基本的に委託者と受託者の間で契約し、信託契約書を公正証書にて作成します。

シンプルな契約であれば、2週間ほどで契約締結まで完了できるケースもあります。

成年後見制度に比べると手続きも複雑ではなく、依頼する人と引き受ける人の負担も軽い傾向です。

メリット3.管理する人への報酬(運用コスト)がかからない

3つ目は、基本的に管理する人に対する報酬(運用コスト)がかからないという点です。

成年後見制度では、後見人には司法書士・弁護士などの専門家が就任し、後見業務を行うための毎月約2〜6万円の報酬が発生します。

さらに、この報酬額は家庭裁判所が決めた金額を支払わなければならないというルールです。

一方、家族信託の場合は報酬のやり取りは家族内で完結します。

作業に見合う報酬も家族信託契約で自由に設定することが可能です。

メリット4.財産の把握が容易になる

4つ目は、家族信託であれば自分の財産の状況を把握しやすい点です。

成年後見制度の場合は家庭裁判所や専門家後見人の管理下に入るため支出制限が多く、本人を含めて家族も、資産・財産がどのような状態になっているか把握できないまま託すことになります。

これに対して家族信託の場合は、基本的に家族内の契約で財産管理を行うため、託した本人も自分の財産を把握することが可能です。

また、委託者が希望する支出についても、家族信託であれば比較的希望通りに行うことができます。

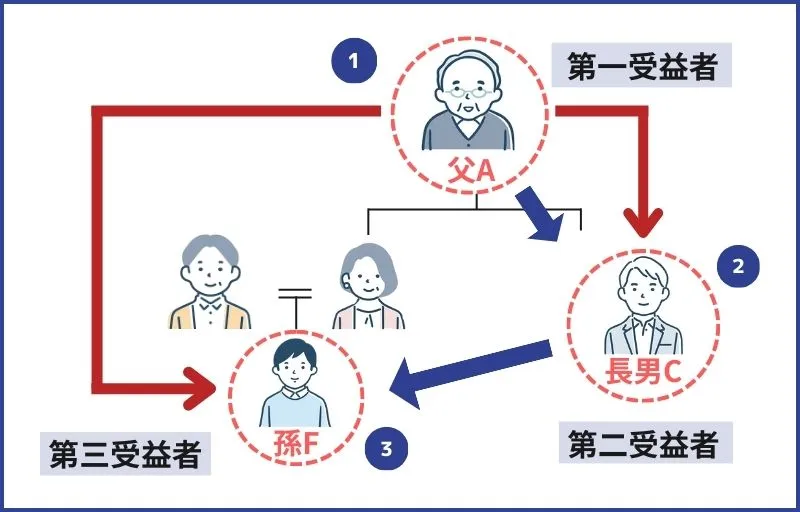

メリット5.二次相続以降にも対応可能

5つ目は、家族信託であれば二次相続の承継者も契約時に決めておくことができるという点です。

自分が死亡した時(一次相続)の受益者の指定が可能であることはもちろん、二次相続(1度目で相続した人が亡くなった場合の相続。孫などが該当する)となった場合の受益者も決めておくことができるのです。

親族間の人間関係に心配がある、この財産はこの子に引き継がせたいといった意向があるなど、相続にまつわる心配事は人それぞれ抱えていますよね。

このように、家族信託だと二次相続まで相続財産を指定しておくことができる点でも家族信託を検討する価値は非常に高いでしょう。

後継ぎ遺贈型受益者連続信託とは?複数世代の財産承継を定める家族信託の活用例

「義理の息子には代々受け継いだ財産を渡したくない!何か良い方法はありますか?」土地や収益物件を所有しているオーナーさんから上記のような悩みを伺うことがあります。本記事では、そんな地主さんやオーナーさんの想いをかなえる手段の一つとして、家族信託の仕組みをご紹介し、活用方法について解説いたします。

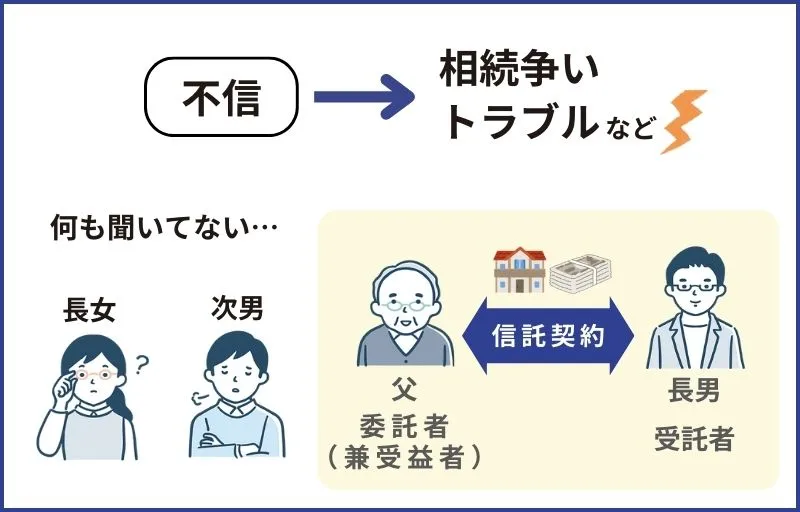

メリット6.家族間の円滑な財産管理に役立つ

6つ目は、家族間の円滑な財産管理に役立つ可能性がある点です。

財産の管理や継承について事前に明確な取り組みができていれば、相続時の争いを未然に防ぐことができます。

また、相続時に通常必要となる遺産分割協議の必要性が大幅に減少することも利点です。

遺産分割協議は、相続人全員の同意を得る必要があるため、トラブルが起きやすく、家族関係が悪化してしまう原因となりやすいでしょう。

家族信託を活用すれば、このような煩雑な手続きを避け、スムーズな財産継承が可能になります。

家族信託の3つのデメリット

このように利点の多い家族信託ですが、デメリットもいくつかありますのでご紹介します。

家族信託の主なデメリットは3つあります。

家族信託の主なデメリット

- 受託者は委託者の法的な代理人ではない

- 親族間でトラブルになる可能性がある

- 士業は受託者になれない

以下で詳しく解説します。

デメリット1.受託者は委託者の法的な代理人ではない

1つ目は、家族信託で財産を預かった人(家族信託の「受託者」)は、本人の法的な代理人ではないという点です。

家族信託の受託者は「本人の財産を管理することができる」のであって、法的な代理人の役目を担うことができません。

そのため例えば、介護施設との契約や、本人が加入している保険に関する情報開示を保険会社に求めるといった行為は、家族信託の受託者にできる行為として含まれていません。

法的な代理人が必要な場合は、成年後見人制度を利用する必要があります。

デメリット2.親族間でトラブルになる可能性がある

2つ目は、財産を管理する「受託者」を選ぶ際、親族間でトラブルになる可能性があるため注意が必要だという点です。

家族信託は、財産を持つ人(委託者)が信頼できるご家族(受託者)との合意で成立するという財産管理制度ですが、その他の家族・親戚から「資産を使い込むのでは」「相続財産が減るのでは」といった不安や不信感により親族間トラブルが発生する可能性もあります。

成年後見制度は家庭裁判所が主に第三者である司法書士や弁護士等の専門家を後見人に選任するケースが多いため、このようなトラブルは起きにくいといえますが、家族信託を利用する場合は他の家族・親族への周知や理解を得るステップが重要です。

デメリット3.士業は受託者になれない

受託者候補になりそうな親族はいるものの遠方に住んでいる・疎遠になっているなどの事情から依頼しにくいといった理由から、相談をしている目の前の司法書士に依頼できないかとお考えになる方もいらっしゃいます。

しかし結論、司法書士等の士業専門職は家族信託の受託者になることはできません。

信託業法に抵触してしまうためです。

信託業法は、事業者が受託者に就任することを事業として行うには、金融庁の免許を得なければならないと定めています。

つまり、免許を受けているのは信託銀行や信託会社など、会社名に「信託」がついている企業のみで、この免許を持った会社を有している士業事務所等のグループはほとんど存在しません。

そのため司法書士等の士業は受託者にはなれないということになります。

家族信託が適している主な事例

ここまで家族信託のメリット・デメリットについてご紹介しました。

それらを踏まえた上で、家族信託はメリット面が多く、認知症に備えた対策としておすすめの制度です。

そこで家族信託に適した事例を3パターンご紹介します。

事例1.一定の資産をお持ちの世帯の場合

一定の財産(例えば資産3000万円以上)がある世帯や、不動産を持ち賃貸住宅として貸出しをしている世帯などには家族信託が効果的です。

資産家でないと家族信託は使えないわけではありません。

凍結されると困ってしまう一定の財産をお持ちの一般家庭全てが対象となります。

もし、家族信託の契約を結ばないまま認知症になってしまった場合、不動産の賃貸借契約や売買契約の際には成年後見制度を利用するという選択肢しか残されていません。

早期に家族信託契約を済ませておくと、その段階から受託者に管理を依頼できるようになるため、不動産の所有者が認知症を発症した場合の賃貸住宅の管理・不動産の運用/処分に関する不安を解消できることでしょう。

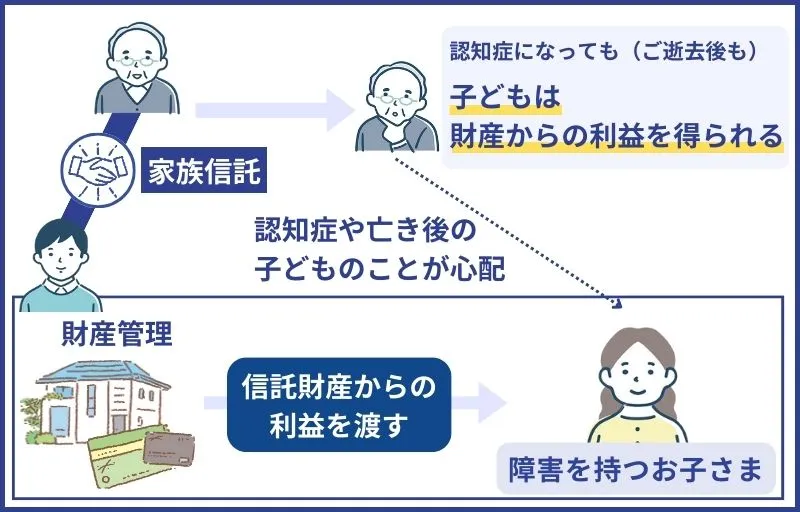

事例2.障がいのある子がいる世帯の場合

子に障がいがある場合は将来、両親の相続が発生した際に、その子が財産を相続しても自分で財産を管理することが困難である場合もあるでしょう。

家族信託を活用すると、周囲の家族・親戚を受託者としてその子のために財産を管理してもらうことが可能です。

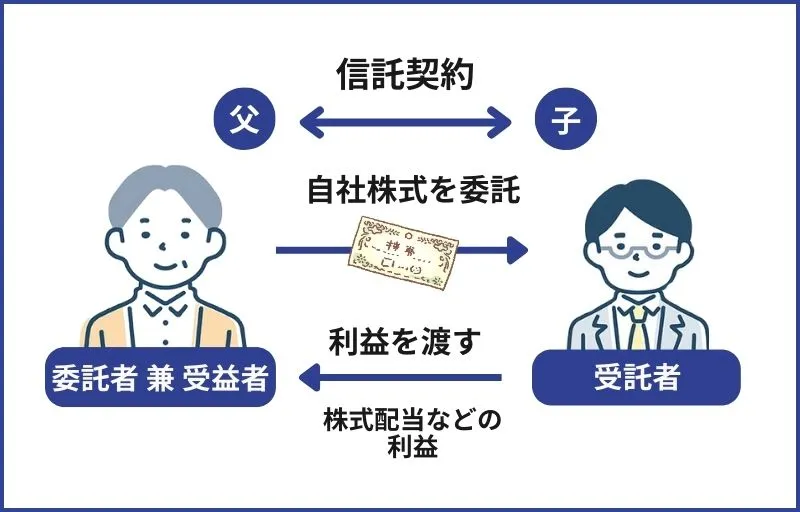

事例3.親が経営者である世帯の場合

親が自社の株式の多くを所有している場合、親から子へ株式を渡したいときに、資金や贈与税の面で苦慮することがあります。

ある程度の株価がついていると贈与では贈与税の問題が発生し、売買しようとすると買取資金の問題が発生するからです。

このような場合、家族信託を使って子に株式を信託する方法を取ると贈与税が発生せず、また買取資金も不要となります。

認知症発症後でもできる対策

もし親の認知症が進行し、家族信託を利用することができなかったら、どのような対策が取れるのでしょうか。

対策をしていない段階で認知症が進行してしまった場合を考えてみましょう。

医療・介護との連携体制の構築

認知症が進行してしまった場合の財産管理は、医療と介護の連携体制を構築することが重要です。

地域包括ケアシステムを活用し、医療機関や介護サービス提供者、ケアマネージャーなどが情報を共有し、一貫したケアプランを作成します。

この連携により、親の健康状態や生活状況を総合的に把握し、適切な財産管理の方針を立てることが可能です。

日常生活自立支援事業の活用

日常生活自立支援事業は、判断能力に不安のある方の財産管理を支援する制度です。

社会福祉協議会が運営し、福祉サービスの利用援助、日常的な金銭管理、書類等の預かりサービスなどを提供しています。

この事業を利用することで、親の日常的な金銭管理や重要書類の保管を専門家に委託でき、財産の不適切な使用や紛失を防げるでしょう。

また、定期的な訪問や相談を通じて、親の生活状況を把握し、必要に応じて他の支援サービスにつなげることも可能です。

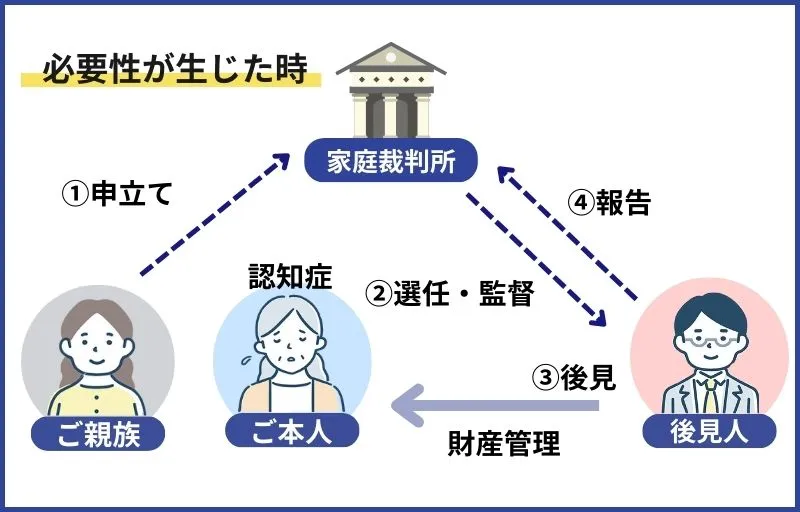

成年後見制度

認知症を発症した後であっても、家庭裁判所を経由する「法定後見制度」を利用することで、財産の管理は可能です。

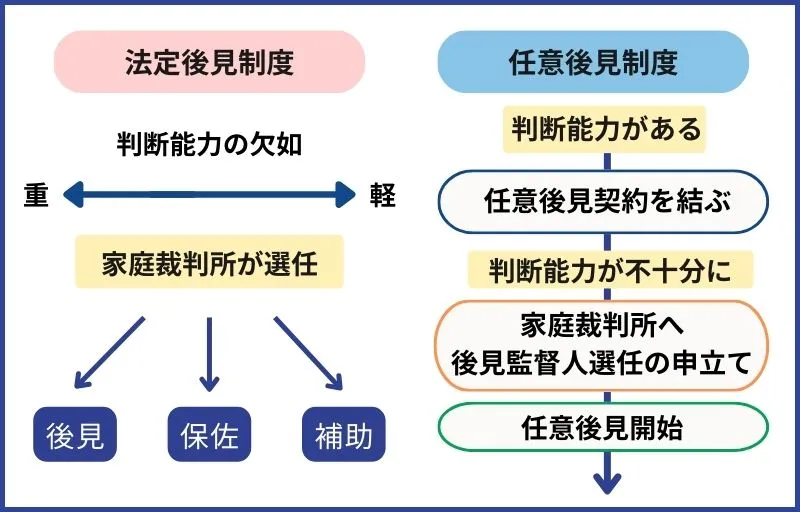

成年後見制度には「任意後見制度」と「法定後見制度」の2通りの方法があります。

「任意後見制度」:判断能力のある段階で事前に準備をしておく制度

「法定後見制度」:完全に判断能力を失った後で取り掛かる後見制度

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

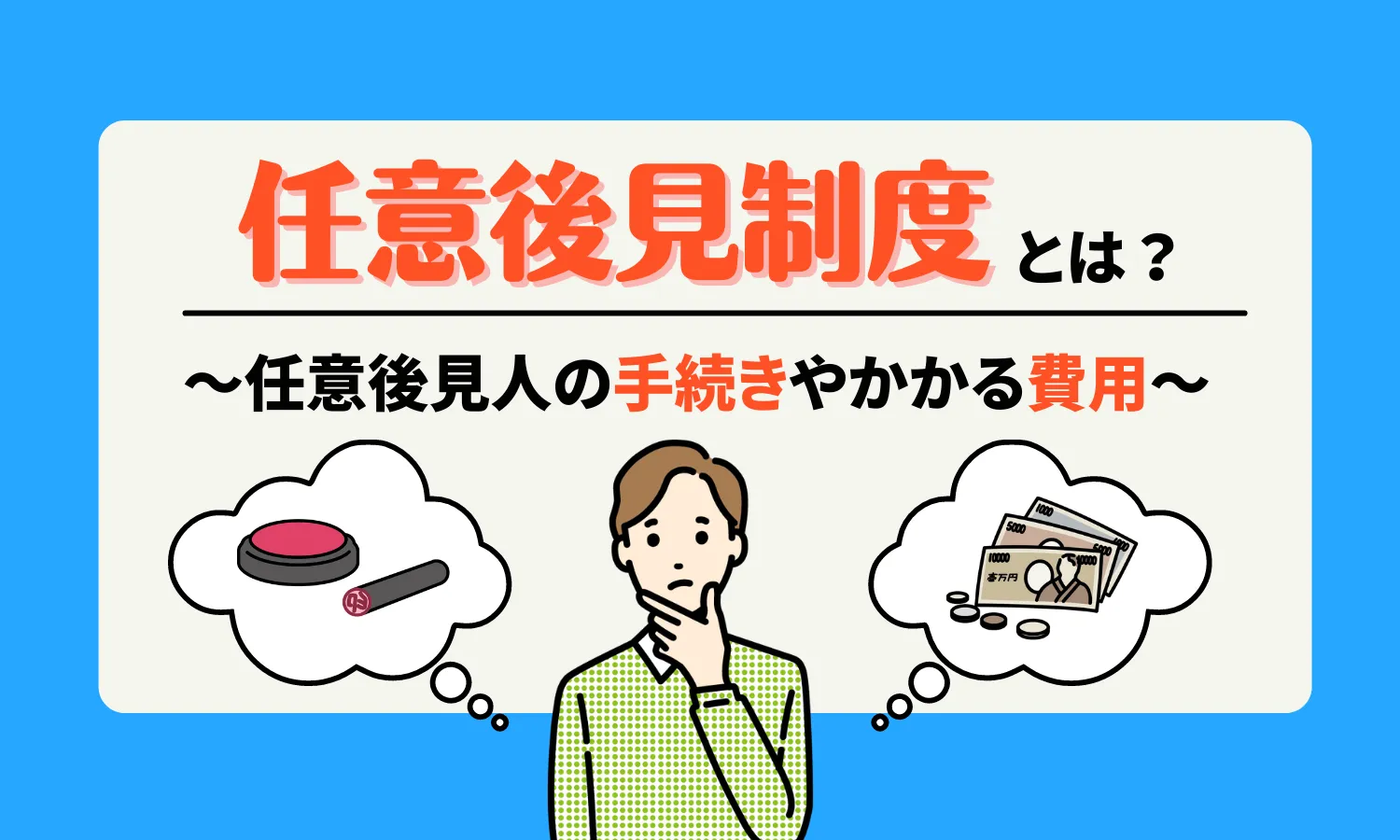

任意後見制度

この制度は本人に十分な判断能力があるうちに、任意の人物に将来後見人になってもらう契約を結ぶものです。

任意後見人との事前の契約が必須です。

後見の内容は自分の判断能力が不十分な状態になった時に、自分の生活・療養看護・財産の管理などの手続きに関する代理権を与えるというものになります。

代理権は、生活や財産などの極めて重要なものであるため 「公正証書」での契約が必須です。

任意後見人については特に制約はなく、身近な親族や繋がりのある弁護士・司法書士といった専門家でも構いません。

これから説明する法定後見とは異なり、後見人を誰にするか自由に決めることができる点が任意後見制度の特徴です。

任意後見制度とは?メリット・デメリットや手続き方法、成年後見制度との違いをわかりやすく解説

任意後見制度とは、将来的な判断能力の低下に備えて、財産管理や身上監護を本人に代わって行う「任意後見人」をあらかじめ定めておく制度です。本記事では、任意後見制度の仕組みやメリット・デメリット、利用するための手続き方法などについて詳しく解説いたします。

法定後見制度

判断能力が低下した状態でも手続きを開始できるのが「法定後見制度」 です。

法定後見制度は親族等(本人、配偶者、4親等内の親族)が家庭裁判所に申立てることで利用を申請します。

家庭裁判所で審問・調査・鑑定などが実施された後、適切な成年後見人が選任され、この決定に不服申立がなければ、成年後見人が審判書を受領した2週間後に確定します。

しかし、法定後見制度では、後見人に全ての財産を託することになり、相続対策や投資の運用などで資産・財産を積極的に生かすことはできなくなります。

家族信託に比べて、財産管理の自由度は低いといえるでしょう。

また「法定後見制度」を利用し、後見人として専門家が選任された場合は、その専門家への報酬も負担となります。

法定後見制度は一度開始すると基本的に中止することができないため、本人が亡くなるまで本人の財産から後見人の報酬を継続して支払う必要があります。

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

法定後見制度の特徴と注意点

認知症などにより判断能力が失われていると判断される場合、成年後見制度の中の「法定後見制度」を選択することになります。

法定後見制度は、本人の財産を守ることを目的としているため、財産の管理方法が厳格であるほか、以下の点が特徴です。

法定後見制度の特徴

法定後見制度は、本人の財産を守ることを目的としているため、財産の管理方法が厳格であるという特徴があります。

- 後見人には専門家等の第三者が就任することが多い ※本人の財産が少ない場合には、親族が後見人になれる場合もあり

- その場合、専門家後見人への報酬が必要(年間24万円〜数十万円)

- 本人の印鑑や通帳、不動産の権利証などすべての財産を預託する

- 法定後見は一度、利用を開始すると、基本的に本人が亡くなるまで続く

- 親族は本人の財産を自由に動かすことができなくなり、本人の財産の使い方についてはすべて後見人が決定する

- 相続税対策などの節税対策ができなくなる

このような特徴を事前に把握しておきましょう。

負担として目立つのは、やはり後見人への継続的な報酬だといえます。

財産を動かすため、法的行為で困らないために利用する制度ですが、毎月必要となる報酬は非常に重いコストとなるでしょう。

成年後見人への毎月の費用・申立て費用(初期費用)、払えない場合の対処法を解説

成年後見人へ支払う毎月の費用は2〜6万円程度です。本人の財産額や、後見事務の内容によって家庭裁判所が報酬額を決定します。 成年後見制度は原則本人の死亡まで続くため、トータルで数百万円に及ぶことも。費用が決定される基準や払えない時の対処法などを解説していきます。

認知症対策は「早めに」が鉄則

診断能力が低下しても、家族信託ができないというわけではありませんが、将来の対策に向けて財産保有者本人(家族信託の「委託者」)の判断能力有無の確認は重要となります。

契約における判断能力に不安がある場合には家族信託の経験が豊富な専門家へご相談ください。

また、契約内容や文言によっては贈与税や相続税の不意の課税を受ける可能性もあるため内容作成の際は注意しましょう。

認知症対策を検討している場合は、できるだけ早期に準備することをおすすめします。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間1万件以上のお問い合わせに対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

- 認知症になった後でも家族信託はできますか?

状況によります。

認知症の診断が病院で出たからと言って、必ずしも家族信託を利用できないわけではありません。

家族信託をするには、ご本人の「意思能力」が必要になります。意思能力があると専門家が判断できる場合は、家族信託を利用することができます。

詳しくはこちらの記事を参考にしてください。

▶家族信託は認知症発症後からでも可能?いつ家族信託を始めるべき?

- 家族信託をすぐに行うことはできますか?

当社には家族信託を急いで利用したいとの問い合わせが多く、最短で2週間未満で家族信託の契約を締結したこともあります。

認知症の診断が病院で出た、認知症の症状が感じられる場合には、手遅れになる前になるべく早くご相談いただくことをおすすめします。

詳しくはこちらの記事を参考にしてください。

▶家族信託は認知症発症後からでも可能?いつ家族信託を始めるべき?