「民事信託」とは、信託法という法律に基づく個人の財産を管理する手法の一種です。

主に高齢者の財産管理のために活用されており、日本の高齢化の進行を背景に、その注目度は年々増加しています。

「民事信託とはどんな制度?」

「家族信託という言葉も聞きたことがあるけどどう違うの?」

「成年後見制度とどう違うの?」

など、言葉は聞いたことがあっても詳しくわかっていない人はかなり多いと思います。

この記事では、民事信託と家族信託との違いや、メリット・デメリット、利用する時の手順などについて詳しく解説します。

要約

- 民事信託とは、個人間で行う非営利目的の信託のことをいう

- 民事信託と家族信託は法的に大きな違いはない

- 商事信託は営利目的、民事信託は非営利目的の信託

- 民事信託の中でも、信頼できる家族と結ぶものを「家族信託」という

- 財産管理目的のみであれば「民事信託(家族信託)」、身上監護が必要であれば「成年後見制度」を利用すべき

- 実績豊富な専門家の無料相談を活用しましょう

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間1万件以上のお問い合わせに対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

民事信託とは何か?

「信託」とはその文字通り、自分の財産を他人に「信じて託す」行為のことを言います。

つまり「民事信託」とは、個人間で行う信託のことです 。

企業が行う「商事信託」との区別を明確にするため、「民事信託」という呼称になっています。

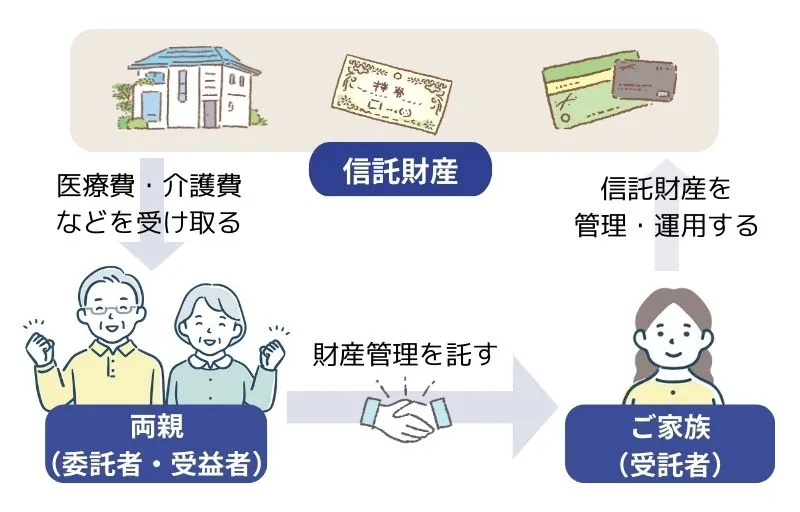

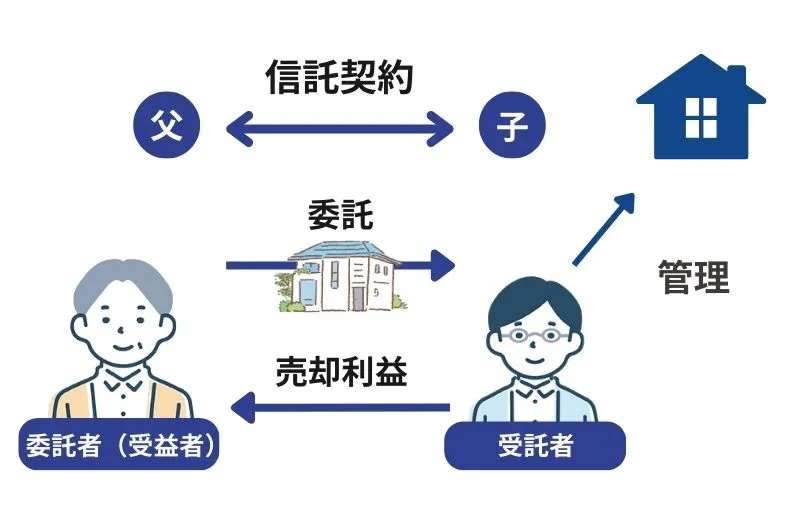

委託をしたい人(委託者 )が、信頼する人または専門家(受託者 )に財産を託し、自分が決めた目的に従って財産の運用・管理を任せる法的な枠組みです。

民事信託ではあらかじめ契約で定めた財産(信託財産 )が受託者によって管理されます。

受託者は、信託契約に定めた目的に沿って、委託者が所有する金銭や土地などの財産(信託財産)を管理・運用します。

民事信託は以下の三者で成り立つ仕組みです。

- 委託者:財産の所有者

- 受託者:委託者から財産の管理や運用を託された人

- 受益者:信託した財産から発生する利益を受け取る人

一般的には「委託者=受益者 」となるケースが多いといえるでしょう。

たとえば、親(委託者)が所有する賃貸マンションを管理する権利を息子(受託者)へ移し、親は家賃のみを得る(受益者)という家族信託契約のパターンが当てはまります。

民事信託と家族信託との違い

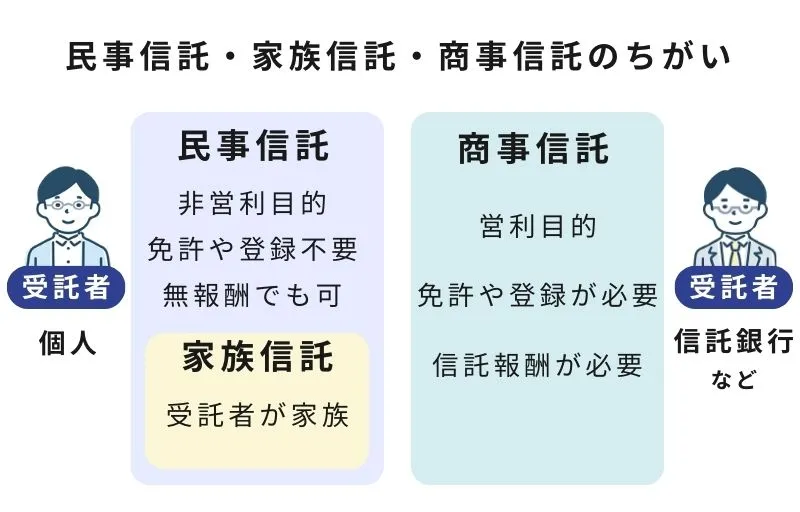

財産管理で用いられている「家族信託」は、「民事信託」に含まれる制度 です。

民事信託と家族信託には法的に大きな違いはありません。それぞれまとめると下記のようになります。

民事信託と家族信託との違い

- 「民事信託」…非営利目的の信託契約

- 「家族信託」…民事信託という大きな枠組みのうち、信頼できる「家族」と結ぶ信託契約(民事信託の一種)

受託者は、委託された金銭や不動産の管理、運用、処分などを家庭裁判所の監督を受けずに自らの判断で行うことができます。

そのため、受託者は信頼できる人でないと、横領など財産を適切に管理されないリスクが高まります。

適切に財産を管理してもらうことができる、最も信頼できる相手として「家族」に財産を託すことを「家族信託」と呼んでいます。

家族信託とは?仕組みやメリット・デメリットを専門家がわかりやすく解説

家族信託は「認知症による資産凍結」を防ぐ仕組みです。本記事では家族信託の詳細や具体的なメリット・デメリット、発生する費用などについて詳しく解説します。将来認知症を発症しても、親子ともに安心できる未来を実現しましょう。

民事信託(家族信託)と商事信託との違い

ここでは、民事信託と商事信託との違いについて解説します。

商事信託の特徴

商事信託とは、商業目的・営利目的でビジネスとして展開されている信託のことを指し、信託銀行や信託会社が受託者となります。

信託銀行では銀行業務に関する手数料がかかり、投資信託商品の場合は販売手数料、信託報酬、信託財産留保額など、各種手数料が発生します。

商事信託の主な特徴は以下のとおりです。

商事信託の主な特徴

- 営利目的であるため、信託手数料がかかる

- 内閣総理大臣の免許や登録を受けたプロが管理・運用する

- 信託業法の制限を受ける

- 最低100万円以上など、商品ごとに信託できる最低金額が決まっている

民事信託と商事信託はどちらを選ぶべき?

民事信託とは、ビジネス目的ではない信託のことを指します。

民事信託の主な特徴は以下のとおりです。

民事信託の主な特徴

- 非営利目的である

- 国の免許や登録が不要

- 家族に信託するケースがほとんどのため、無報酬にすることも可能

目的が異なるため、民事信託は信託業法の対象から外れています。

民事信託と商事信託どちらにするかは、それぞれの特徴や以下を参考にしながら慎重に検討しましょう。

【民事信託を選ぶケース】

信頼できる家族に財産管理・運用を託したい場合

【商事信託を選ぶケース】

手数料は高くてもプロに運用してもらい、損なく収益を得たい場合

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間1万件以上のお問い合わせに対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

民事信託(家族信託)と成年後見制度との違い

民事信託と成年後見制度では、財産の管理範囲が大きく異なります。

成年後見制度の主な目的は、被成年後見人の「身上監護」です。

家庭裁判所が選定した成年後見人は、法律に関わる行為、医療に関する手続きや契約行為などを被後見人に替わって行うこと(身上監護)ができる権限を持ちます。

具体的には、銀行の手続きを代行、介護施設への入所手続きの代行などです。

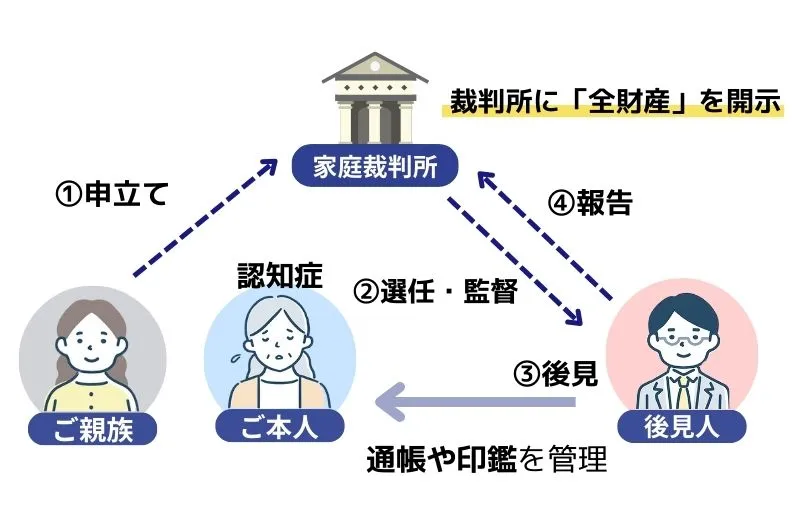

成年後見制度とは

認知症、知的障害、精神障害などの理由で判断能力が十分でないと認定された人に対し、本人が不利益にならないよう、家庭裁判所が選任した成年後見人が本人にかわって適切な財産管理を行う制度のことをいいます。

成年後見制度は、1.法定後見制度と、2.任意後見制度の二種類に分けられます。

1. 法定後見制度の特徴

法定後見人制度とは、既に判断能力が不十分である場合に、家庭裁判所が成年後見人を選任する制度のことをいいます。

法定後見人制度の特徴

- 既に判断能力が不十分である場合に利用する制度

- 管理をしてもらう相手を選べない

- 「財産の保護と適切な財産管理」が目的なので、財産を自由に運用することができない

- 法的取り消し権がある

- 後見人への報酬が発生する

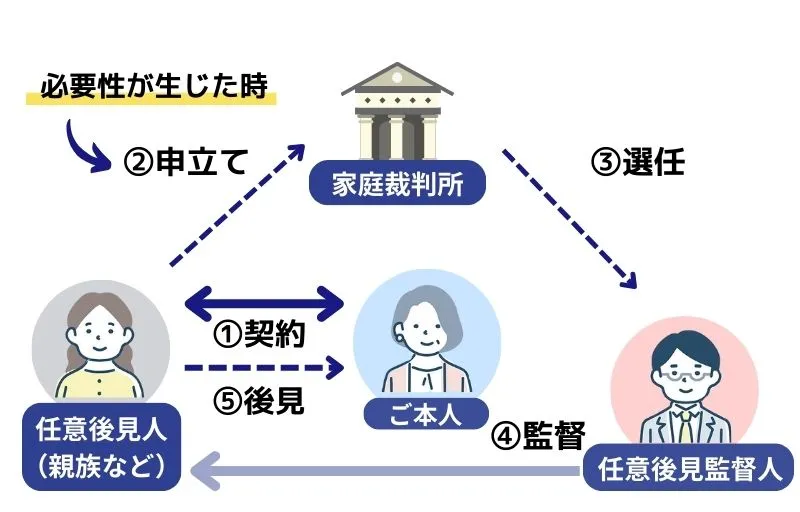

2. 任意後見制度の特徴

任意後見制度とは、あらかじめ管理を託したい人と「任意後見契約」を締結し、委託内容を決めておくことができる後見人制度のことをいいます。

任意後見制度の特徴

- 判断能力が低下する前に契約をする必要がある

- 管理をしてもらう相手を選ぶことができる

- 法定後見制度と同様に、「財産の保護と適切な財産管理」が目的なので、財産を自由に運用できない

- 法的取り消し権がない

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

成年後見制度と民事信託はどちらを選ぶべき?

成年後見制度と比較した際の、民事信託の特徴は以下のとおりです。

成年後見制度と比較した際の民事信託の特徴

- 判断能力が低下する前に契約をする必要がある

- 管理・運用・処分をしてもらう相手を選ぶことができる

- 認知症を発症しても、契約に沿った財産管理が実行される

- 信託契約にもとづくため、積極的な運用や処分などを行うことが可能

- 法的取り消し権がない

民事信託と成年後見制度は併用することも可能です。

しかし、それぞれ使いやすい点・使いにくい点があります。

① 財産管理についてだけでなく、将来の生活について不安がある場合

⇒家族信託と任意後見制度との併用を選択する

② 将来の生活についてのみ不安を感じている場合

⇒任意後見制度を選択する

③ 既に認知症の進行が進んでいる場合

⇒成年後見制度(法定後見制度)を選択する

など、本人の状況や利用する目的によって利用方法を考えましょう。

任意後見制度とは?メリット・デメリットや手続き方法、成年後見制度との違いをわかりやすく解説

任意後見制度とは、将来的な判断能力の低下に備えて、財産管理や身上監護を本人に代わって行う「任意後見人」をあらかじめ定めておく制度です。本記事では、任意後見制度の仕組みやメリット・デメリット、利用するための手続き方法などについて詳しく解説いたします。

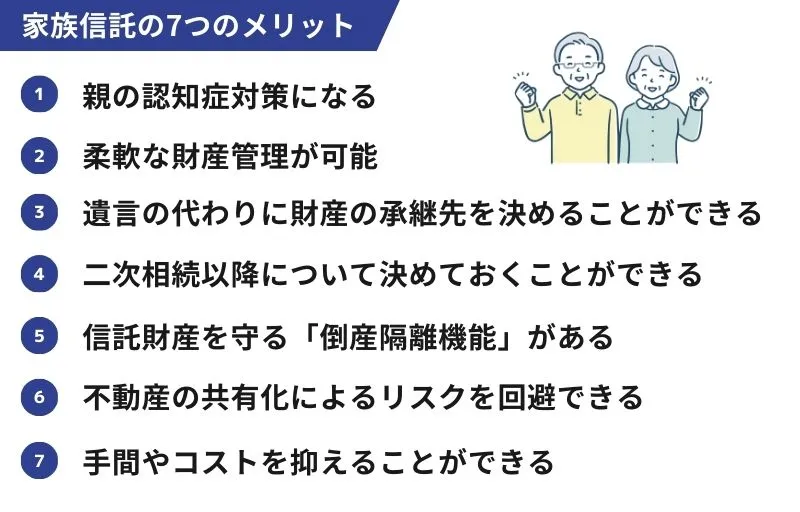

民事信託(家族信託)7つのメリット

この章からは、民事信託の中でも、特に家族信託について詳しく解説します。

家族信託には以下の7つのメリットがあります。

家族信託7つのメリット

- 親の認知症対策になる

- 成年後見制度では難しい柔軟な財産管理が可能

- 遺言の代わりに財産の承継先を決めることができる

- 二次相続以降について決めておくことができる

- 受託者の破産や倒産などから信託財産を守る「倒産隔離機能」がある

- 不動産の共有化によるリスクを回避できる

- 当事者間による契約のため手間やコストを抑えることができる

1. 親の認知症対策になる

本人がまだ元気なうちに息子などの家族と家族信託契約を締結しておけば、認知症を発症した場合でも受託者である息子などの家族が委託者である本人の財産を管理することができます。

2. 成年後見制度では難しい柔軟な財産管理が可能

成年後見制度では、あくまでも「本人の財産を維持管理」をすることが目的のため、財産の積極的な運用や投資は認められません。

これに対し、家族信託では、信託契約条文の中で財産管理の方法を自由に定めることができます。

3. 遺言の代わりに財産の承継先を決めることができる

家族信託契約によって、誰が委託者の財産を継承するかを前もって決めておくことができます。

また、委託者が亡くなった後も信託契約を継続させ、受益者を配偶者、引き続き受託者を息子が行うということも可能です。

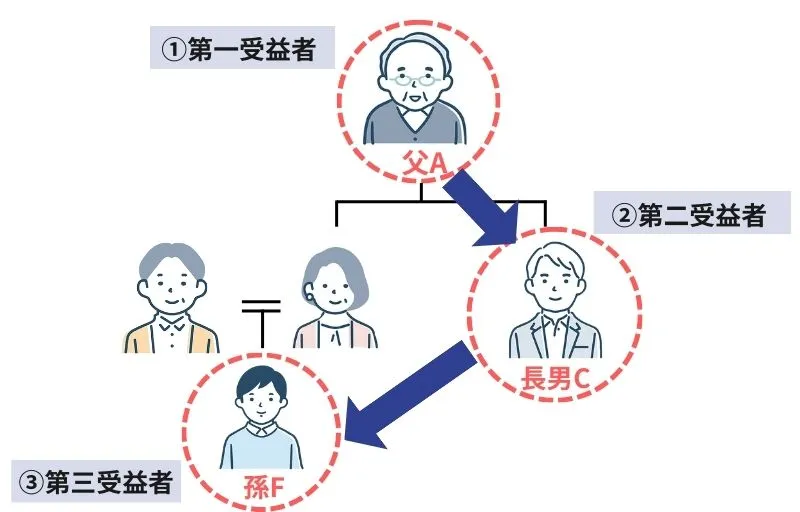

4. 二次相続以降について決めておくことができる

遺言では自分が亡くなった後の遺産の承継先を決めておくことのみできますが、家族信託では遺産の承継先だけでなく、遺産を承継した人が亡くなった後の承継先まで決めておくことができます。

たとえば、自分の死後は妻に相続をさせて、妻の死後は次男に不動産を相続させることを家族信託契約で決めておく、などです。

5. 受託者の破産や倒産などから信託財産を守る「倒産隔離機能」がある

家族信託には「倒産隔離機能」があるため、万が一受託者が倒産や破産したとしても信託財産が守られます。

6. 不動産の共有化によるリスクを回避できる

家族信託契約で不動産を管理する受託者を一人に絞っておくことで、相続で共有財産となった場合に生じる争いのリスクを回避することができます。

不動産を相続する際に兄弟間で共有するケースがありますが、売却をする際に所有者全員の同意が必要となるため大変な手間がかかり、もめてしまうこともあります。

受託者については、契約時に慎重な話し合いが必要です。

7. 当事者間による契約のため手間やコストを抑えることができる

成年後見制度は裁判所から選任された後見人に関与してもらうため、裁判所への申し立てをする際の手続きの手間や後見人への毎月の報酬、イレギュラー業務への報酬が必要です。

これに対し、家族信託は当事者間による契約の為費用はかからないため、申し立ての手続きや毎月の報酬などのコストを抑えることができます。

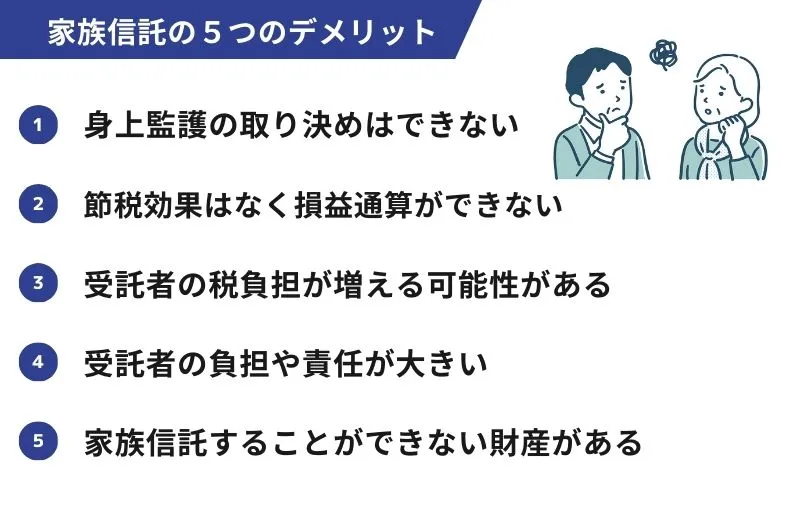

民事信託(家族信託)5つのデメリット

この章では、家族信託のデメリットについて詳しく解説します。

家族信託には主に5つのデメリットがあります。

- 身上監護の取り決めはできない

- 節税効果はなく損益通算ができない

- 受託者の税負担が増える可能性がある

- 受託者の負担や責任が大きい

- 家族信託することができない財産がある

1. 身上監護の取り決めはできない

身上監護とは、認知症によって判断能力が低下した本人に代わって介護施設との契約や病院などとの手続きなどを代行することです。

家族信託では身上監護は契約内容に含まれませんので、必要であれば成年後見制度を利用する必要があります。

2. 節税効果はなく損益通算ができない

家族信託の利用には節税効果はありません。

通常の不動産投資であれば複数所有している不動産の中で損益通算をすることが可能ですが、家族信託契約では、契約内の不動産が利益マイナスとなった場合でも、信託契約外の不動産との損益通算をすることができません。

事前に税理士などの専門家の税金面の相談をしておきましょう。

3. 受託者の税負担が増える可能性がある

家族信託は一般的に「委託者=受益者」となる「自益信託」が多いですが、「委託者」と「受益者」が異なるケース(「他益信託」と言います。)では贈与税が課税されますので注意が必要です。

贈与税は相続税よりも税率が高いため、税理士などの専門家にも相談をしながら進めていく必要があります。

4. 受託者の負担や責任が大きい

家族信託では、善管注意義務、分別管理義務など、受託者の負担や責任は非常に大きくなります。

特に、「帳簿の作成・報告・作成義務」は、委託者の収益や収入だけでなく、生活費や医療費などの出費などを全て記録し帳簿を作成する義務があります。

受益者への定期的な報告や、貸借対照表や損益計算書などを作成し、税務署へ提出など多くの作業負担が必要となります。

家族信託では、受託者を長期間拘束してしまうため、受託者にしっかりと内容を伝え、了承を得た上で契約をする必要があります。

5. 家族信託することができない財産がある

家族信託では金銭、有価証券、不動産などは信託をすることが可能ですが、

・預金債券

・年金受給権や生活保護受給権など

・農地

などは信託をすることができないため、前もって専門家への相談が必要です。

家族信託にデメリットはある?後悔しないための15の注意点!

家族信託にはデメリットが存在します。しかし、デメリットをしっかり理解したうえで組成することで、リスク回避が可能です。本記事では、家族信託のデメリットや注意点、デメリットを考慮しても家族信託がおすすめのケースなどについて詳しく解説します。

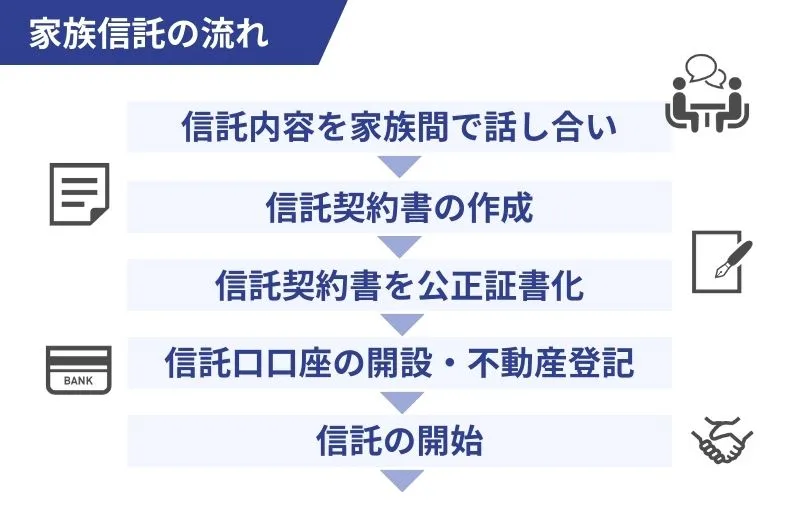

民事信託(家族信託)を利用する時の手順

この章では、家族信託を利用する際の手順をわかりやすく解説します。

家族信託を利用する時の手順

- 信託の目的や内容を家族間で話し合って決める

- 信託契約書を作成する

- 公証役場で信託契約書を公正証書化する

- 財産名義の変更手続き(不動産登記・信託口口座の開設など)

- 信託財産の管理運用を開始

1. 信託の目的や内容を家族間で話し合って決める

家族信託の当事者である委託者(親)と受託者(子)だけでなく、その他家族にも同席をしてもらい、家族全員が理解、納得をした状態で契約を締結することが重要です。

家族信託をする理由(何のために行うのか)や目的(財産をどうしたいのか)、信託の内容などを細かく話し合う必要があります。

かなり専門的な内容ですので、家族信託に詳しい専門家に依頼をして同席してもらうとスムーズに話が進んで安心です。

2. 信託契約書を作成する

家族信託の契約内容が決まれば、次は信託契約書の作成です。

最も重要な部分である契約書の条文は、具体的に記載をして曖昧な表現は避けましょう。

トラブル回避のため、契約書の原案を作成し終えたらまず家族や関係する親族に内容を見てもらい、契約内容を共有しておくことが大切です。

3. 公証役場で信託契約書を公正証書化する

契約書は公証役場に持ち込み、公正証書化します。

公正証書を作成するには、公証人役場へ数万円程度の費用がかかります(信託財産の金額によって変わります)。

必ず公正証書にしなければいけないわけではありませんが、

・契約書に法的な効力を持たせることができる

・公証人が本人に意思確認をしてくれるのでトラブル防止にもなる

・銀行で信託口口座の開設手続きがスムーズに進む

などの理由から、信託契約書は公正証書化をおすすめします。

4. 財産名義の変更手続き(不動産の登記・信託口口座の開設など)

信託財産に不動産が含まれている場合は、信託契約後に以下2種類の不動産登記をする必要があります。

・委託者から受託者への「所有権移転登記」

・信託財産であるということを明記する「信託登記」

また、信託した財産は悪用を避けるため分別管理をする義務があり、金融機関において「信託口口座」を開設する必要があります。特殊な口座のため、口座を開設できる金融機関は限られています。

どの金融機関で口座の開設が可能なのかを事前に確認しておきましょう。

5. 信託財産の管理運用を開始

手続きが完了したら家族信託の運用を開始します。

受託者には

・受益者への報告義務

・書類の保管義務

・財産の管理状況に関する書類の作成

などの義務が課されますのでしっかりと管理しておきましょう。

家族信託の手続きガイド|進め方、信託財産別の手続き、必要書類を解説

家族信託の手続きは、家族会議→家族信託契約書の作成→信託口口座開設など信託の準備、という流れで進めていきます。本記事では、家族会議から信託開始までの全体の流れと、信託財産ごとに必要な詳細の手続きについてわかりやすく解説していきます。

民事信託(家族信託)を利用する時の費用はいくら位かかる?

この章では、家族信託にかかる費用の概算を解説します。

家族信託を利用する時にかかる費用

- 家族信託の内容や手続きに関するコンサルティング費用

- 家族信託契約書の作成費用

- 家族信託契約書を公証役場にて公正証書化する費用

- 司法書士などへ支払う信託登記手続きの代行にかかる費用

- 不動産の信託登記のための登録免許税

信託手続きにかかる費用の目安は、家族信託の専門家に依頼をする場合で30~60万円前後かかります。

以下が費用別の相場金額となっています。

家族信託の内容や手続きに関するコンサルティング費用

相場:信託する財産の1%程度や最低金額30万円など。

例)評価額3,000万円の不動産を信託する場合には、30万円程度のコンサルティング料がかかります。

家族信託契約書の作成費用

※コンサルティング費用に含まれているケースも多くあります。

相場:10〜15万円程度

家族信託契約書を公証役場にて公正証書化する費用

信託財産の金額によって費用は変動します。

相場:5〜25万円程度

司法書士などへ支払う信託登記手続きの代行にかかる費用

相場:10〜20万円程度

不動産の信託登記のための登録免許税

信託不動産の固定資産税評価額の0.3%〜0.4%にあたる金額

実際にかかる費用は、信託財産の金額や種類、依頼する専門家によっても大きく異なりますので、事前に確認をしておく必要があります。

家族信託にかかる費用に関してはこちらの記事でも詳しく解説しています。

家族信託の費用はいくら?相場と内訳、安く抑える3つのコツを徹底解説!

家族信託の費用は信託内容によって異なりますが、一般的には30万円~60万円程度が相場です。本記事では家族信託の費用の内訳や具体的なシミュレーション、安く抑えるコツを詳しく解説します。

民事信託(家族信託)はどんな人がおすすめ?活用例を紹介

この章では、民事信託(家族信託)をおすすめしたい人について、活用例を挙げて解説します。

- 活用例①:認知症対策について不安を抱えている人

- 活用例②:相続対策について検討している人

- 活用例③:障害のある子へ安定的に財産を残したい人

活用例①:認知症対策について不安を抱えている人

ひとつめは、認知症対策について不安を抱えている人の場合です。

今は元気な親でも高齢になり判断能力などが低下してくると、悪徳セールス商法や振り込め詐欺などの犯罪に巻き込まれる可能性があります。

まだ親が元気なうちは

「介護施設に入る費用は自宅を売却すればいい」

「介護費がかかるなら定期預金がある」

と本人や家族が思っていても、認知症が進行して物事の判断などができなくなってしまうと金融機関の口座が凍結されてしまいます。

認知症が進行してしまうと、銀行口座から生活資金などのお金をおろせなくなるだけでなく、

・不動産の売却ができなくなる

・契約行為などができなくなる

といった財産管理において重大な問題が生じてしまう可能性があります。

たとえば、父親が実家でひとり暮らしをしている場合、まだ認知症を発症する元気なうちに息子と家族信託契約を締結して、父親を「委託者」、息子を「受託者」、父親を「受益者」、自宅を「信託財産」としておきます。

家族信託契約を締結しておくことにより、この先万が一父親が認知症などになってしまった場合でも、息子の判断によりいつでも自宅を売却できるようになります。

父親は安心して施設に入所することができ、息子は、資金面での不安や、父親が詐欺に遭わないかという心配を絶えずする必要がなくなります。

以上の様に、認知症対策について不安を抱えている人にはおすすめできる制度であると言えます。

認知症になったら不動産売買はできない?利用できる制度や売却時の注意点を解説

親が認知症になると不動産の売却はできないとお悩みではありませんか?認知症でも不動産売買ができる場合とできない場合があります。この記事では、認知症の親でも売却ができるケース、成年後見制度、制度利用時の流れや費用について詳しく解説します。

活用例②:相続対策について検討している人

二つめは、相続対策について検討している人の場合です。

遺言の場合、自分の財産を継承する人は指定できますが、次に引き継ぐ人への相続(二次相続)までは指定することができません。

これに対して民事信託(家族信託)は、自身の死後に財産を相続した人が亡くなった場合、次に相続する人を前もって指定しておく(二次相続以降の財産承継先を指定する)ことができます。

この信託を「受益者連続型信託」といい、財産を配偶者から子、そして孫へと承継したい場合や直系家族に相続させたい場合などに有効な手段です。

たとえば、①第一受益者(委託者兼受益者)を父、②第二受益者を長男、③第三受益者を孫という家族信託契約をすることも可能です。

家族信託は、直接影響を与える相続対策ではありませんが、家族信託契約を締結することによって、遺産分割や相続税などの悩みが今より軽減できるかもしれません。

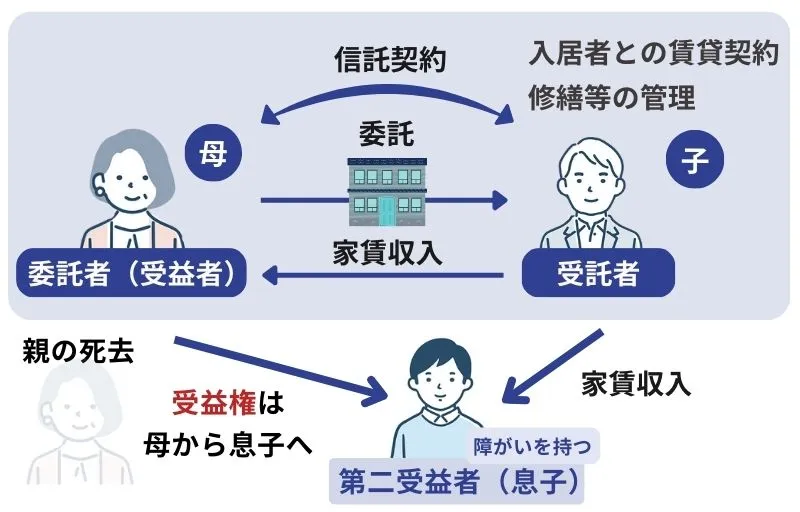

活用例③:障害のある子へ安定的に財産を残したい人

三つめは、「障害のある子へ安定的に財産を残したい」という悩みを親が抱えている場合です。

たとえば、アパートを所有している母親、長男、次男がいて、次男は障害によって財産管理をすることができない場合を考えてみます。

現在は母親が次男の生活の面倒をみていますが、今後自分が亡くなってしまった場合のことを考えると不安で頭がいっぱいになってしまいます。

そこで、自宅を「信託財産」として母親を「委託者」、長男を「受託者」、母親を「第1受益者」、次男を母親が亡くなった場合の「第2受益者」とする家族信託契約を母親がまだ元気なうちに締結しておきます。

上記内容で家族信託契約をしておけば、この先母親が亡くなってしまった後も長男が次男のために財産管理を行い、次男に財産を残すことができるようになります。

家族信託契約を締結しておくことによって、障害を持つ次男に対する母の「自分が亡くなった後の生活資金の不安」がなくなります。

以上の様に、障害のある子へ安定的に財産を残したい人にもおすすめできる制度と言えます。

民事信託(家族信託)はどの専門家に相談すべき?

民事信託(家族信託)はどの専門家に相談をすれば良いのでしょうか?

・司法書士

家族信託の契約に関する相談や契約書の作成業務だけでなく、本業が登記ですので、一貫したサポートを受けることができます。

・弁護士

相続が複雑な場合、親族間でのトラブルに発展している場合などは弁護士に相談をすると、法的なアドバイスや法的手続きなどをしてもらえます。

・行政書士

契約書の作成だけなど部分的な依頼でしたら依頼が可能です。

民事信託の専門家を選ぶポイント

専門家として司法書士、弁護士、行政書士などを例に挙げましたが、いずれの専門家を選ぶ場合であっても

・家族信託に詳しい

・家族信託の取扱件数が豊富

・認知症や介護に詳しい

・他の専門家との広いネットワークを持っている

という条件をクリアしている専門家を選ぶことが失敗をしないための重要なポイントです。

司法書士ができる家族信託の支援は?専門家の選び方を徹底解説

家族信託を依頼するには、家族信託の経験が豊富な専門家を選ぶべきです。たとえば司法書士は、相続・登記・成年後見など家族信託に関連する業務を普段から多く取り扱っています。本記事では、家族信託の優良な専門家を選ぶポイントや費用など詳しく解説します。

家族信託に詳しく実績豊富な専門家へ相談を

この記事では、民事信託と家族信託との違い、メリット・デメリット、利用する手順や費用などについて詳しく解説をしました。

民事信託(家族信託)は成年後見制度や遺言などよりも柔軟に利用することができる制度であるため、活用する人が年々増えています。

しかし、民事信託(家族信託)はまだ新しい制度のため、メリット・デメリットや法的解釈などを正しく理解しきれていない専門家が多くいる状況でもあります。

利用をする際には、家族信託に詳しく実績豊富な専門家に相談することをおすすめします。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間1万件以上のお問い合わせに対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する