老後は介護や相続など、あらゆる問題が待ち受けています。

自分の親は「まだまだ元気」と思いながらも、いずれ訪れる老後の問題を考えると憂鬱な方も多いのではないでしょうか。

本記事では、親の老後問題に備えてやるべき対策や、老後資金が不足した時にできることをまとめて解説いたします。

今できることを知り、早めに準備を進めておくと、いざ問題が起こったときの子の負担を軽減することが可能です。

親の老後の生活で不安を感じている方は、ぜひ最後までご覧ください。

要約

- 親の老後問題は、親も自分も元気に動けるうちに考えておく

- 発生しうる親の老後問題は、お金・介護・相続の問題

- 親が認知症を発症すると、簡単に解決できなくなる老後問題がある

- 認知症発症後は成年後見制度の利用で問題が解決できる場合も

- 認知症発症前に家族信託を契約しておくと、家族内で自由な財産管理が実現できる

親御様の老後について

お悩みの方へ

家族信託の「おやとこ」では、無料相談

を受付中です。

親御様の老後について、「何から考えるべき?」 「具体的に何をしたら良い?」 などお気軽にご相談ください。

年間数千件

のご相談に対応中。 サービス満足度96%

の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

親の老後問題はいつから考え始めるべき?

親の老後問題は、親も自分自身も元気に動けるうちに 考えておくのがポイントです。

「老後問題」とひとまとめに言っても、高齢になると多岐にわたる問題が出てきます。

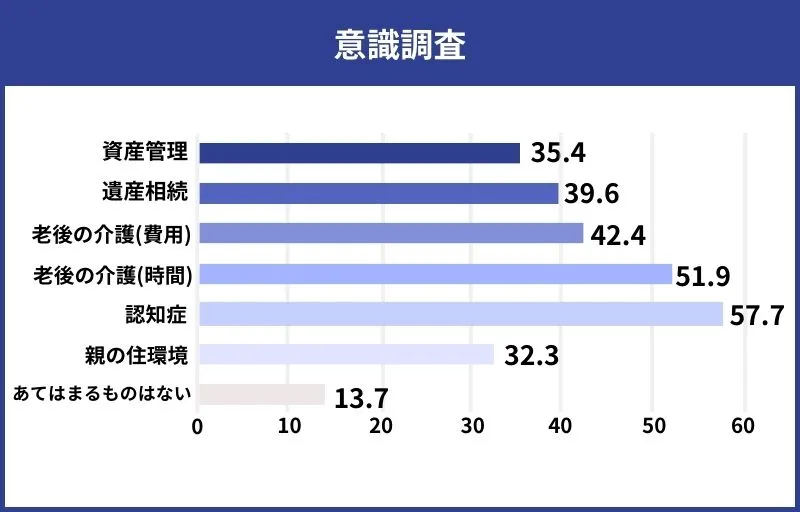

弊社が意識調査を行った結果、子ども世代(45歳~65歳)は次のような内容で不安を感じていることが分かりました。

老後問題で子ども世代が不安に感じていること

- 資産管理

- 遺産相続

- 親の介護(費用)

- 親の介護(時間)

- 認知症

- 親の住環境

介護に対するお金や時間、親の資産管理など、子ども世代は親の老後に漠然とした不安を抱えているのです。

現時点で親は元気であったとしても、介護が必要なときは突然やってきます。

いざ必要となったときにあわてることがないよう、できることは早くから準備しておくと良いでしょう。

準備すべき具体的な内容は後段にて解説いたします。

親の老後に発生する可能性がある3つの問題

親の老後に発生する可能性がある問題は、次の3つに分類されます。

「お金の問題」「介護の問題」「相続の問題」 です。

具体的にどのような問題があるのか、順番に見ていきましょう。

お金の問題

お金は老後に大きく関わります。

なぜなら、収入が年金のみになると生活が成り立たない可能性 があるからです。

厚生労働省の発表によると、支給される年金の平均額は男女別に以下となっています。

年金の平均額(月額)

- 男性:16.3万円

- 女性:10.4万円

参考: 厚生年金保険・国民年金事業年報 令和3年版|厚生労働省

それに対し、高齢者単身無職世帯に必要とされている1か月当たりの生活費は15.5万円です。

参考: 家計調査年報(家計収支編)2022年(令和4年)|総務省統計局

女性の一人暮らしでは、年金で1か月の生活費をまかなえません。

また、生活費に加えて介護施設に入るための費用や自宅の修繕費など、突発的に大きな金額がかかることもあります。

親がどれくらいの資産を持っていて、どれくらいの支出があるのか、事前に把握することでさまざまな対策が可能です。

老後資金の不安を抱え続けないで済むよう、親子で一緒に資産や支出の現状を確認してみると良いでしょう。

介護の問題

病気やケガにより体が不自由になったり、認知症発症したりすると介護問題 が発生します。

上記のような状態になると一人で生活するのは難しく、介護を受けざるをえません。

近年は、同居世帯が減り、高齢者単身世帯や高齢者夫婦のみの世帯が増えています。

特に子どもが遠方に住んでいる場合、親のサポートは物理的に難しいでしょう。

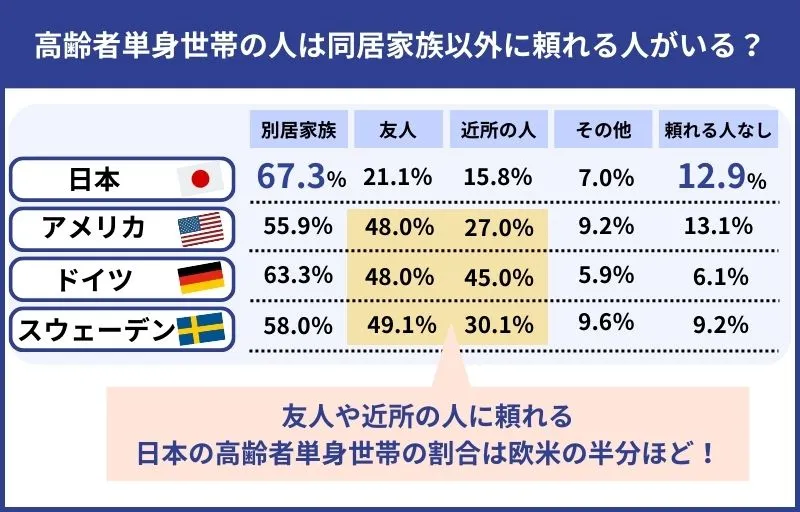

内閣府が「病気や日常生活に必要な作業を同居家族以外に頼れる人の有無」を調査した結果、日本は欧米諸国に比べて、頼れる人の存在が圧倒的に少ないことが分かりました。

参考: 内閣府|単身高齢世帯(一人暮らし高齢者)の生活と意識に関する国際比較―4か国比較―

近くに住んでおらず親のサポートが難しい場合や、家族以外に頼れる人がいない場合は、あらかじめ使える公的制度などを調べておくと良いでしょう。

相続の問題

相続問題は親が亡くなったあとに発生すると思われがちですが、その対策は認知症を発症する前 にしなければなりません。

なぜなら、認知症を発症すると相続に関連する対策ができなくなるためです。

認知症を発症した人は「意思能力がない」と見なされるため、次のような相続関連行為ができなくなります。

意思能力を要する相続関連行為

- 遺言の作成

- 遺産分割協議への参加

- 相続の承認や放棄

認知症を発症した状態で遺言を作成しても、無効となってしまうため意味をなしません。

また、相続時の節税対策として暦年贈与などを行おうと計画していても、認知症になってしまっては不可能です。

親が多額の資産を有していたり、相続時に親族間で争いが起こる可能性があったりする場合は、早めに相続対策を始めるようにしましょう。

親の老後問題に備えてやるべき対策5選

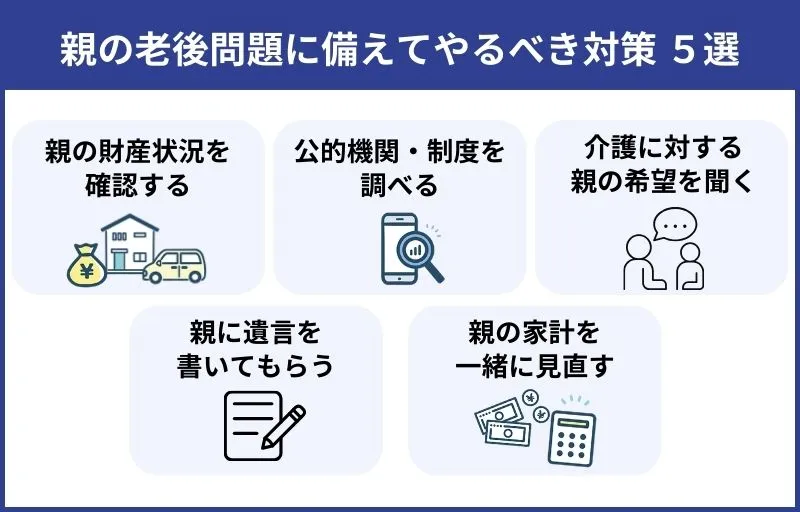

親の老後問題の対策として、本章では以下の5つをご紹介します。

親の老後問題の対策

- 親の財産状況を確認する

- 公的機関や制度について調べておく

- 介護に対する親の希望を聞いておく

- 親に遺言を書いてもらう

- 親の家計を一緒に見直す

具体的にどのようなことをすればよいか、詳細を解説します。

対策1.親の財産状況を確認する

まずは親の預貯金がいくらあるのか、不動産をはじめとした資産はどれくらいあるのかを確認しましょう。

全体的な財産状況を把握することで、老後にかけられる予算の見通しが考えられるためです。

全国銀行協会によると、夫婦2人の老後資金必要額の目安は2,500万円とされています。

現在の資産や退職金を加味して、老後資金がいくらくらい不足するのか割り出し、資金計画を検討しましょう。

対策2.公的機関や制度について調べておく

老後の対策として、公的機関や利用できる制度について調べておくことも重要です。

近隣に親族が住んでいなければ、いざというときに頼れる存在は公的な機関となります。

老後の問題について相談できる公的機関は次のとおりです。

老後問題を相談できる公的機関

- 65歳以上の場合:地域包括支援センター

- 65歳未満の場合:社会福祉協議会

上記の公的機関では、医療や介護の問題に限らず、高齢者の幅広い問題について相談が可能です。

親が一人暮らし、または夫婦二人暮らしといった場合は、事前にお住まいの地域の公的機関を調べておくと良いでしょう。

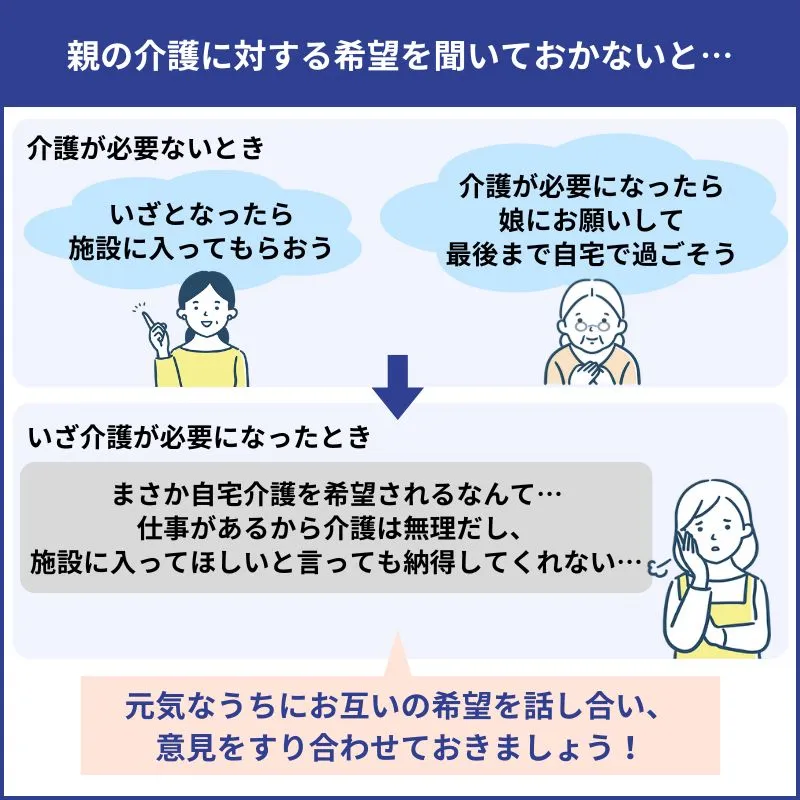

対策3.介護に対する親の希望を聞いておく

「老後問題」というと介護の過酷さを想像する人も多いですが、事前に親が介護に対してどのような希望を抱いているのか確認しておくことも大切です。

親と子で介護に対する意見が異なっている可能性があります。

たとえば、子は「自宅での介護は難しいから施設に入ってもらおう。親も同意見のはず。」と考えていても、親は「自宅で最期を迎えたい。子が面倒を見てくれるはず。」と互いに思い込んでいるケースは往々にしてあります。

いざ介護が必要となった状況で希望のすれ違いが発覚すると、両者ともに納得できる答えを見つけるまでに時間を要するでしょう。

また、自宅介護を行うのであれば、住環境の整備も必要です。

必ずしも親の希望が叶えられるとは限りませんが、元気なうちに意見をすり合わせておくとスムーズでしょう。

対策4.遺言を書いてもらう

本人は健康に自信があったとしても、遺言は元気なうちに書いてもらうのが得策です。

遺言がないと、本人が亡くなった後に親族間でトラブルになる可能性があります。

特に保有資産が多い家については問題になりがちです。

また、本人が生きていても認知症を発症すると意思能力がないとみなされ、遺言が作成できません。

親族の関係性にもよりますが、本人の意思能力があるうちに遺言の準備をしておきましょう。

なお、 「家族信託」という制度を利用すると遺言の機能も合わせ持っているため、認知症対策と同時に遺言対策も可能です。

家族信託についての詳細は後段にて解説します。

対策5.家計を見直す

親がゆとりある老後を送るためには、元気なうちから家計の状況を見直すことが重要です。

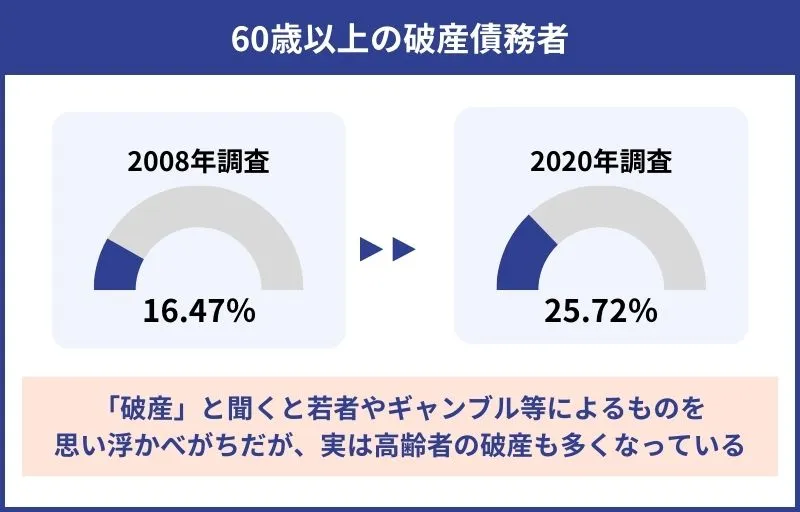

定年退職後、収入が少なくなったにもかかわらず、生活のレベルを落とせずに破産してしまう人が多数います。

日本弁護士連合会の調査によると、2020年の破産債務者の約25%は60歳以上です。

2008年の調査時には、60歳以上の破産債務者の割合は約15%であったことから、高齢者が破産する割合が増えていることが分かります。

参考: 日本弁護士連合会|2020年破産事件及び個人再生事件記録調査

近年は物価高などの影響から、生活に必要な支出はどうしても多くなりがちです。

親の支出内容を一緒に見直し、削減できる部分を話し合ってみてください。

とはいえ、家族内で家計について話すのは気まずかったり、指摘を受け入れてもらえなかったりする場合もあるでしょう。

そんなときはFPをはじめとした第三者のプロにお願いするとスムーズに家計の見直しができるのでおすすめです。

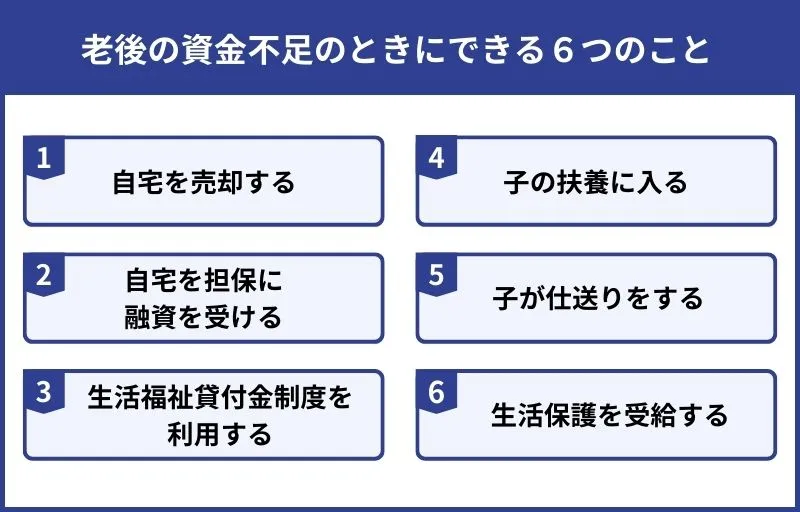

老後の資金が不足しているときにできる6つのこと

本章では老後の資金が不足しているときにできる対策や制度をご紹介します。

具体的な方法は以下のとおりです。

老後の資金が不足しているときにできる6つのこと

- 自宅を売却する

- 自宅を担保に融資を受ける

- 生活福祉貸付金制度を利用する

- 子の扶養に入る

- 子が仕送りをする

- 生活保護を受給する

老後資金の不足が発覚したら何ができるのか、詳しく見ていきましょう。

1.自宅不動産を売却する

老後資金が大幅に不足し、自宅不動産を有している場合は、自宅不動産の売却を視野に入れる必要があります。

自宅が売却できれば、まとまった大きな金額が手に入るためです。

介護施設に入所する予定があったり、子と同居する予定があったりする場合は、自宅が不要となるため良い策と言えるでしょう。

一方で、自宅を売ったのちに賃貸物件を借りようとしているケースでは注意が必要です。

高齢者は賃貸物件の契約を断られてしまうことも少なくありません。

自宅不動産の売却を検討するときは、その後の人生をどこで過ごすかよく考えたうえで行いましょう。

2.自宅を担保に融資を受ける

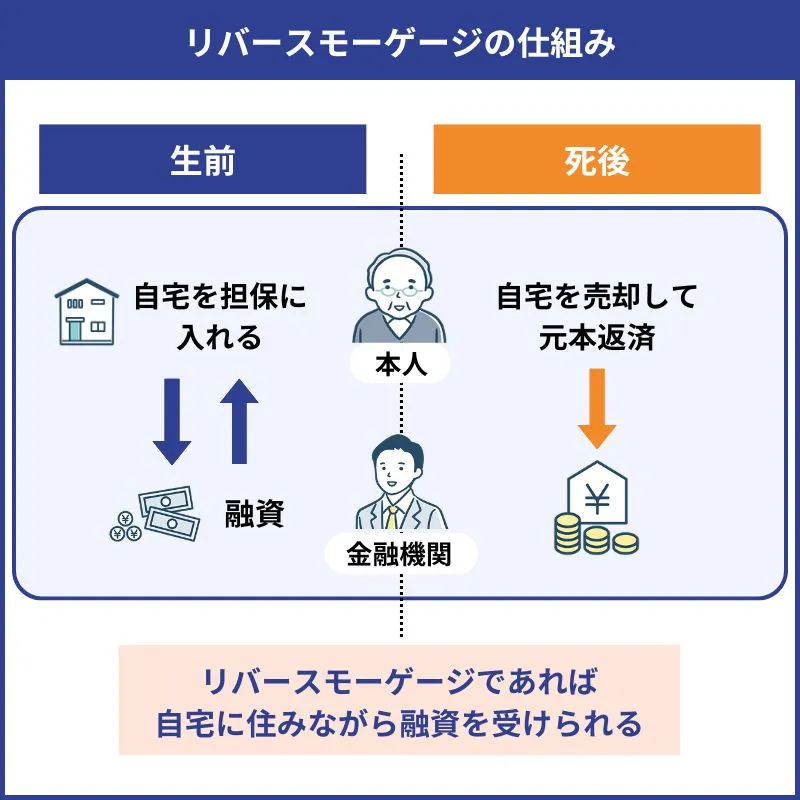

老後資金が不足する場合は、「リバースモーゲージ」など自宅を担保に融資を受けるのもひとつの方法です。

リバースモーゲージとは、生前は自宅を担保とし死後に自宅を売却することで、毎月の生活費を金融機関等から借りられます。

自宅に住み続けながら融資を受けられるのがリバースモーゲージのメリットです。

自身の死後は自宅を使う人がおらず、空き家になる予定であれば有効な手段でしょう。

一方で、リバースモーゲージは長生きすることによって借入資金を使い切ってしまい、結果的に老後資金が不足する可能性がある、といったリスクがあるのも事実です。

リバースモーゲージには利点も注意点もあるので、利用の際にはリスクを踏まえたうえで自分たちに合っているのかよく検討しましょう。

3.生活福祉貸付金制度を利用する

老後資金の不足が発覚したら「生活福祉貸付金制度」を利用する方法もあります。

生活福祉貸付金制度とは、高齢者や低所得者の生活を経済的に支えるための貸付制度です。

社会福祉協議会によって行われており、65歳以上の高齢者が属する「高齢者世帯」も制度の対象となっています。

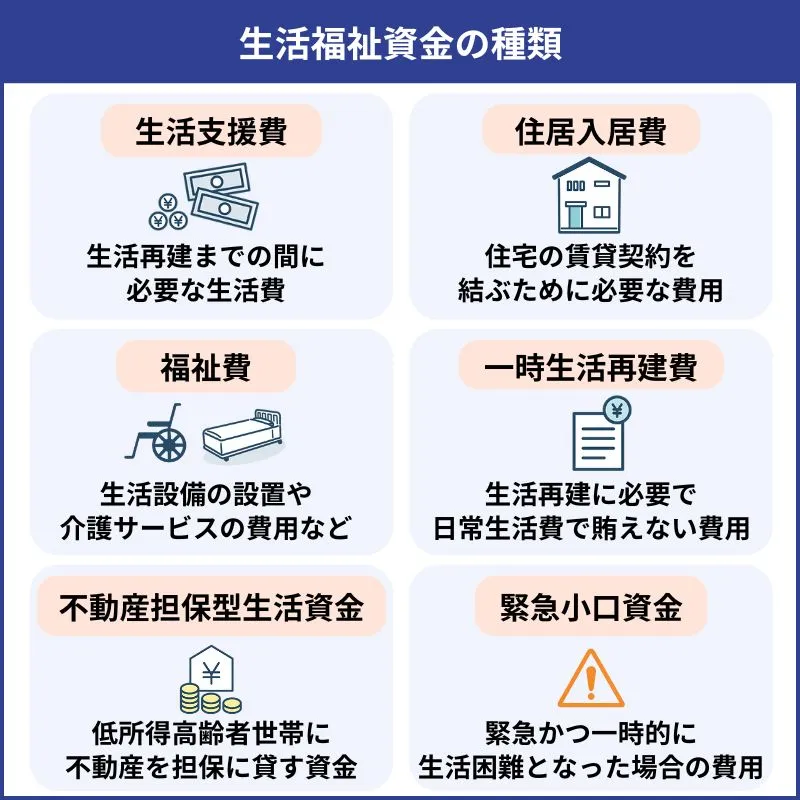

具体的な生活福祉資金の例は下図のとおりです。

生活福祉資金の種類によって貸付の条件等も異なるため、制度を利用したい場合はお住まいの地域の社会福祉協議会にご相談ください。

4.子の扶養に入れる

老後資金が不足している場合は、親を子の扶養に入れるのもひとつの手段です。

子の扶養に入れることで、親は毎月の健康保険料の負担がなくなります。

親の収入額によって異なりますが、新宿区の国民健康保険料の例で考えると、最低でも年間で5万円は保険料を納付しなければなりません。

子の扶養に入れば、月々の保険料を親自身が支払わずに保険医療を受けられるため、負担が減らせるでしょう。

一方で、親を子の扶養に入れる場合は、以下の注意点も存在します。

親を子の扶養に入れる場合の注意点

- 親が子の扶養に入れるのは74歳まで

- 子の扶養に入るためには親の収入額等の条件がある

- 親の限度額認定証の限度額が引き上がる可能性がある

75歳の誕生日を迎えると自動的に「後期高齢者医療保険」に加入となるため、子の扶養に入れられるのは74歳までです。

また、1か月に支払う医療費の限度が決められた「限度額認定証」は、被保険者(子)の収入金額によって決まるため、自身が被保険者として国民健康保険に加入していたときより高くなる可能があります。

子の扶養に入れるためには、親の収入額をはじめとした条件があるので、まずは自身が加入している健康保険に確認してみましょう。

参考: 被扶養者とは?|全国健康保険協会

5.子が仕送りをする

子の生活に余裕がある場合は、仕送りをするという方法もあります。

年金収入に加えて、仕送りでまかなえる程度の資金不足であれば有効な手段です。

とはいえ、親が老後資金不足になるタイミングは、子も自身の子の教育費などでお金がかかる時期である場合も多々あります。

親に仕送りをした結果、子が破産してしまったら本末転倒なので、無理のない範囲で行いましょう。

6.生活保護を受給する

親族が支援できず、その他の方法で資金を入手できない場合は生活保護の受給を検討しましょう。

生活保護は、資産や能力などあらゆるものを活用しても収入が得られない場合に受けられる支援制度です。

厚生労働省の発表によると、令和3年に生活保護を受給している高齢者世帯は90.8万世帯にものぼっています。

生活保護を受給できるか否かは生活状況や資産の調査が必要となるため、まずはお住まいの地域の福祉事務所にご相談ください。

老後の問題は資金不足だけじゃない!認知症になるとできなくなること

これまで老後の金銭的な問題や対処法について解説してきましたが、実は老後の問題はそれだけではありません。

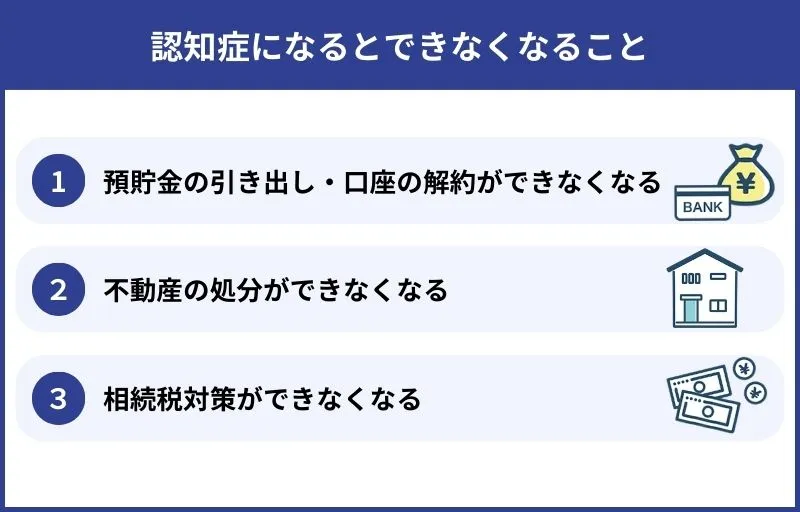

年齢を重ねるほどにリスクが高まる認知症を発症すると、次のことができなくなります。

認知症になるとできなくなること

- 預貯金の引き出し・口座の解約ができなくなる

- 不動産の処分ができなくなる

- 相続税対策ができなくなる

実際に上記が起こると何が困るのか、順番に見ていきましょう。

預貯金の引き出し・口座の解約ができなくなる

認知症を発症すると家族であっても、 本人名義の預金を引き出したり、口座の解約をしたりすることができなくなる可能性があります。

判断能力が低下した本人の財産を守るため、金融機関が口座を凍結をすることがあるためです。

たとえば、本人が認知症を発症し自宅介護が難しいため施設への入所を決めたとしても、口座が凍結されてしまっては本人の預貯金から費用をまかなうことはできません。

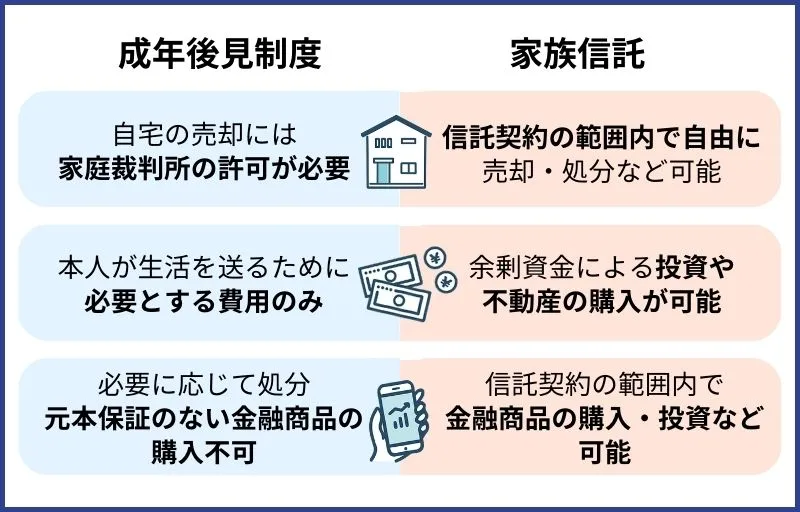

成年後見制度の利用を申立て、後見人をつけることで口座の凍結解除が可能ですが、成年後見制度は次のような注意点も存在します。

成年後見制度の注意点

- 後見を開始すると家族であっても財産を自由に動かせない

- 弁護士や司法書士といった見ず知らずの第三者が介入する場合がある

- 後見人や後見監督人に継続的に費用を支払わなければならない

いざ認知症を発症したときに「成年後見制度しか選択肢がない」という状況にならぬよう、元気なうちに資産管理の対策を検討しておきましょう。

※現在、成年後見制度は制度の見直しが進められています。

なお、成年後見制度については下記記事にて解説しておりますので、制度の詳細やメリット・デメリットなどを知りたい場合はこちらをご覧ください。

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

不動産の処分ができなくなる

認知症を発症すると、本人の名義となっている不動産の処分ができなくなる可能性があります。

認知症によって意思能力が低下しているとみなされ、契約行為ができないと判断されるためです。

そのような場合、住んでいるのは本人ではなく家族であったとしても、名義が本人のものであれば売却等はできません。

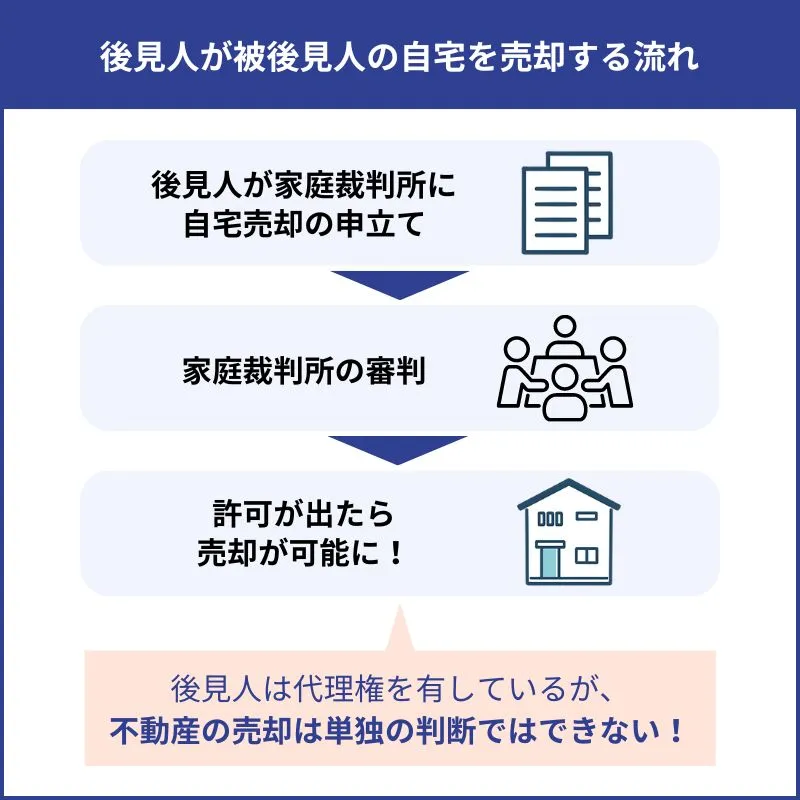

居住用不動産の場合、口座凍結解除と同様に成年後見制度を利用し、後見人が裁判所の許可を得ると売却が可能となります。

とはいえ、確実に許可がおりるとは限らず、時間と手間がかかることは覚悟しなければなりません。

いざというときに不動産が処分できず困らぬよう、事前に対策をしておきましょう。

認知症になったときの自宅不動産の売却方法については、次の記事にて詳細に解説していますので、ぜひこちらもご覧ください。

認知症になったら不動産売買はできない?利用できる制度や売却時の注意点を解説

親が認知症になると不動産の売却はできないとお悩みではありませんか?認知症でも不動産売買ができる場合とできない場合があります。この記事では、認知症の親でも売却ができるケース、成年後見制度、制度利用時の流れや費用について詳しく解説します。

相続税対策ができなくなる

認知症を発症し、意思能力を喪失すると、相続税対策も不可能となります。

なぜなら、相続税の節税対策と呼ばれる手法のほとんどは、契約や行為に本人の意思能力を必要とするためです。

一般的に相続税の節税対策として用いられる方法は、次のようなものがあります。

生前対策の例

- 暦年贈与

- 生命保険を契約する

- 収益物件として不動産を活用する

「親が多額の資産を有しているため少しでも相続税を少なくしたい」と考えたとしても、本人が認知症を発症してしまうと、何もできなくなってしまうのです。

相続税対策を要する場合は、認知症によって意思能力を喪失する前に動き出すようにしましょう。

認知症を発症しても慌てずにすむ家族信託

前章にて「認知症になるとできなくなること」について紹介しましたが、あらかじめ家族信託を契約していると、 いざ認知症を発症しても慌てずに済みます 。

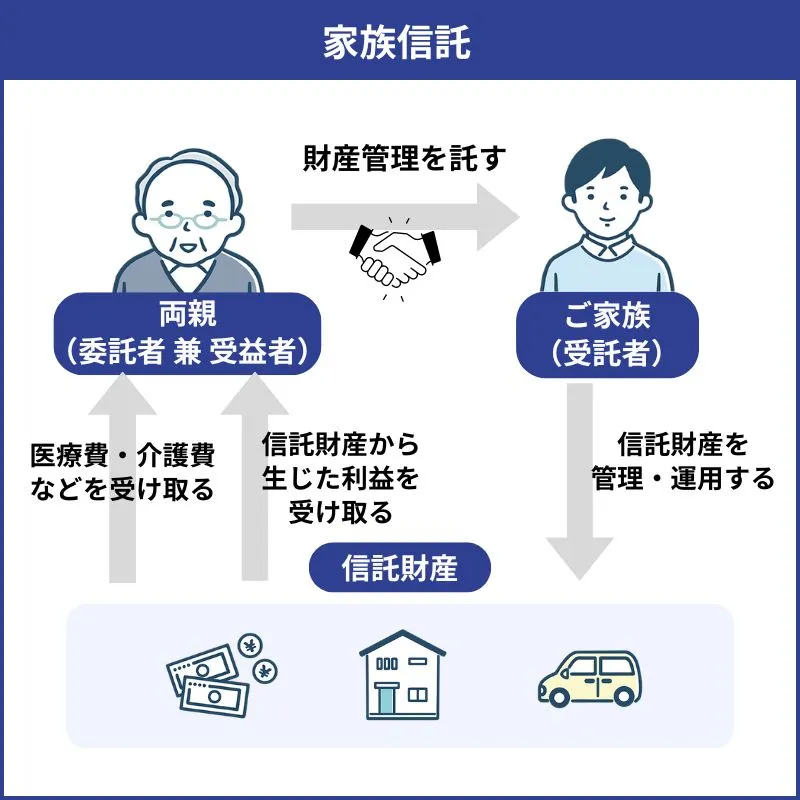

家族信託とは、意思能力を失った委託者(親)に代わって契約をした受託者(子など)が財産管理を行う法的制度です。

家族信託も契約行為であるため、契約自体は認知症を発症する前に行う必要がありますが、家族信託を組成すると次のようなことが可能になります。

家族信託でできること

- 信託口口座を開設することで認知症による口座凍結を回避できる

- 本人が認知症になっても不動産の売買ができる

- 遺言の機能も果たす

通常の本人名義の口座は、金融機関から認知症と判断されると、凍結されてしまいます。

しかし、家族信託を契約して開設した信託口口座であれば、委託者が認知症を発症しても凍結される心配はありません。

加えて、信託契約の範囲内で受託者による不動産売買も可能です。

また、家族信託に直接的な節税効果はありませんが、設計の方法によっては結果的に相続税対策になるケースもあります。

2050年には10人に1人が認知症になると言われています。

発症のタイミングは予期できず、いざ認知症になってから対策に走ったとしても、手遅れの可能性が高いです。

親も子も元気なうちに老後の資産管理について話し合い、家族信託を希望する場合は専門家に相談してみましょう。

家族信託の詳細やメリット・デメリットについては下記にて解説していますので、こちらもぜひご覧ください。

家族信託とは?仕組みやメリット・デメリットを専門家がわかりやすく解説

家族信託は「認知症による資産凍結」を防ぐ仕組みです。本記事では家族信託の詳細や具体的なメリット・デメリット、発生する費用などについて詳しく解説します。将来認知症を発症しても、親子ともに安心できる未来を実現しましょう。

親の老後問題は親も自身も元気なうちに対策を

親の老後問題は介護や金銭面、相続の問題など多岐にわたります。

平均寿命がのびて長生きできるようになった分、介護が必要となる可能性やかかるお金も増えました。

しかし、いざ問題が起こったタイミングで対処するのは難しい場合も多く、なるべく子の負担を少なくするためには、自身も親も元気なうちに対策をしておくことが重要です。

特に、認知症により意思能力を喪失すると、本人による契約や法律行為が不可能となるため、できなくなることがたくさん出てくるでしょう。

そんなときに「もっと早く準備しておけばよかった」と後悔することがないよう、利用できる公的制度の調査や家族信託の検討など、できることから始めてみましょう。

弊社では老後の問題に詳しい、家族信託の専門家が多数在籍しております。

認知症対策や家族信託に興味がある方は、お気軽にご相談ください。

親御様の老後について

お悩みの方へ

家族信託の「おやとこ」では、無料相談

を受付中です。

親御様の老後について、「何から考えるべき?」 「具体的に何をしたら良い?」 などお気軽にご相談ください。

年間数千件

のご相談に対応中。 サービス満足度96%

の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する