面倒な相続手続きの手間やトラブルを回避するため、相続人が認知症であることがバレないようにしたいという方も多いのではないでしょうか。

ただし、相続手続きでは、銀行や家庭裁判所において、相続人の意思能力の確認や本人確認がなされるため、認知症であることはバレてしまいます。

遺産分割協議書の代筆も、後から発覚した場合は私文書偽造罪(刑法159条の1)に当たりますし、相続手続きも非常に複雑になってしまうでしょう。

では、認知症の方が相続人の場合、相続手続きを円滑に進めるにはどうすればよいのか、本記事で詳しく解説します。

要約

- 認知症の相続人がいると遺産分割協議ができない

- 認知症であることは銀行や家庭裁判所にバレる可能性は高い

- 認知症の方が相続するには原則、成年後見制度を利用する必要がある

- 成年後見制度は家庭裁判所の監視があり、柔軟な財産管理ができない

- 例えば家族信託を組成していると、相続をスムーズに柔軟に進められる

親御様の認知症で

お悩みの方へ

家族信託の「おやとこ」では、認知症・資産凍結・相続などに悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応します。

全国から年間1万件以上のお問い合わせに対応

し、かつサービス満足度も96%を超えるなど、経験豊富な専門家が多く在籍しております。

家族信託・後見・遺言・相続など幅広い相談が可能です。

無料で相談する

無料で相談する

目次

認知症の相続人がいたらバレる?

結論、相続人の中に認知症の方がいれば、相続手続きのなかで銀行や家庭裁判所などにバレる可能性が非常に高いです。

また、家族が代わりに遺産分割協議書やその他の相続手続きに関する書類に署名・押印することは、私文書偽造罪にあたる(刑法159条の1)ためNGです。

たとえバレずに相続手続きを完了できたとしても、私文書偽造が後から発覚する可能性もあります。

ただし「認知症だから遺産分割協議や相続手続きができない」ということではなく、相続手続きに必要な「意思能力を有しているか」が重要な判断基準となります。

法律で「意思能力がない状態で行った法的行為は無効になる」と定められているためです(民法3条の2)。

医者から軽度の認知症の診断を受けたものの、遺産分割による結果を本人が十分に判断でき、遺産分割協議書への署名押印も適切に行える場合は、問題がないというケースも考えられます。

意思能力の有無は専門家により判断されるため、認知症の相続人がいる場合は、まずは法律の専門家に相談するようにしましょう。

相続手続きで認知症がバレるタイミングとは?

相続手続きでは、以下のようなタイミングで認知症がバレる可能性があります。

- 被相続人の預金口座解約手続きを行うために銀行窓口に出向いたとき

- 相続放棄・限定承認の申立てのために家庭裁判所に出向いたとき

- 不動産の相続登記のために法務局に出向いたとき

- 相続について法律の専門家に相談したとき

上記のように、相続手続きにおいて銀行や家庭裁判所などに出向いた時に認知症を疑われるケースもあれば、相続発生前から銀行が認知症について気づいており、遺産分割協議書の代筆などがバレる可能性もあります。

どちらにせよ、相続人に認知症の方がいることを隠して相続手続きを進めるべきではありません 。

遺産分割協議、その後の相続手続きを進めていくには、認知症の方の代わりに「成年後見人」という法律で認められた代理人が意思表示や手続きを行う「成年後見制度」の利用が必要です。

成年後見制度については、後段でも詳しく解説していますので、ぜひご確認ください。

認知症の相続人がいるときの問題点

認知症の相続人がいる場合、そのままにしておくと以下のような問題点が発生します。

認知症の相続人がいるときの問題点

- 遺産分割協議ができない

- 相続放棄・限定承認ができない

- 法定相続分での相続により、相続財産が共有状態になる

それぞれの問題点について、詳しく解説していきます。

遺産分割協議ができない

相続人の中に認知症の方がいる場合は、遺産分割協議ができません。

なぜなら、遺産分割協議の成立には相続人全員の同意が必要(民法906条の2)ですが、認知症の相続人は協議の内容を理解し、適切に意思表示することができないためです。

よって、相続人全員の署名と実印が入った「遺産分割協議書」も、作成できません。

相続手続き(預金口座の解約・名義変更、不動産の相続登記など)には原則遺言または遺産分割協議書が必要なため、遺言がなければ相続手続きが滞ることにもつながります。

相続放棄・限定承認ができない

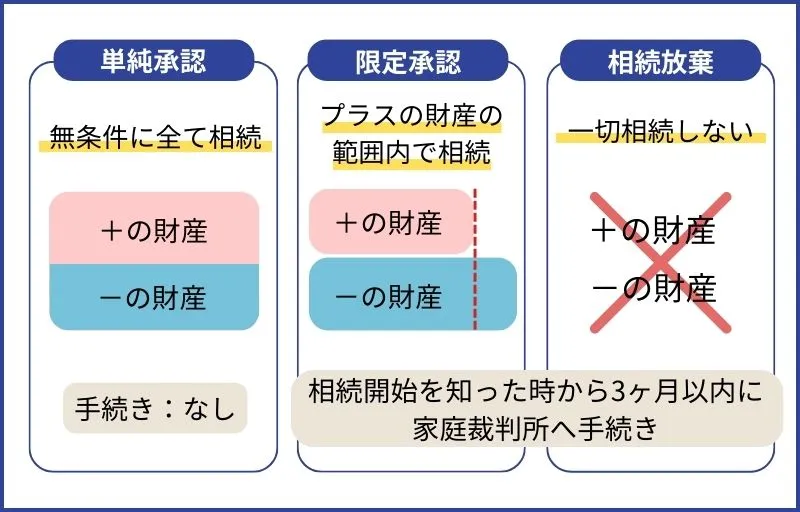

相続の種類には、単純承認、限定承認、相続放棄の3つがあり、単純承認(無条件に全ての財産を相続すること)以外を選択する場合、家庭裁判所への手続きが必要となります。

認知症の相続人は、手続きでの有効な意思表示や書類の作成が困難なため、限定承認と相続放棄はできず、自動的に単純相続となります。

限定承認

被相続人の債務がどの程度あるか不明であり,財産が残る可能性もある場合等に,相続人が相続によって得た財産の限度で被相続人の債務の負担を受け継ぐこと

相続放棄

相続人が被相続人の権利や義務を一切受け継がないこと

参考: 相続の放棄の申述|最高裁判所

限定承認や相続放棄を選択した場合、マイナスの財産(借金や債務)の相続を軽減または回避できますが、単純承認ではマイナスの財産もプラスの財産も全て引き継がなければなりません。

被相続人が多くの借金を抱えていた場合は、かなり不利益となってしまうでしょう。

法定相続分での相続により不動産が共有状態になる

上述の通り、認知症の相続人がいると、遺産分割協議ができず単純承認を選択するしかないため、遺産は法定相続分で分割されることになります。

特に、相続財産に不動産がある場合は、共同相続人による不動産の共有状態となるため、注意が必要です。

共有というと円満なイメージを持つ方もいるかもしれませんが、共有者に認知症の方がいる場合、不動産の売却・贈与・大規模修繕工事などができないというリスクがあります。

なぜなら、共有不動産の売却や贈与、大規模修繕などは民法上の「変更」行為にあたり、共有者全員の同意が必要となるためです(民法251条の1)。

つまり、相続はできたとしても、その後は結局売却や運用などができない凍結状態に陥ります。

また、現状は問題なくとも、財産の共有状態が長く続くと、共有者間での関係性が悪化し、揉め事が起こる可能性もあるでしょう。

このように、認知症の相続人がいる場合、相続手続きはなかなか思い通りに進めることはできません。

遺産分割協議には成年後見制度の利用が必須

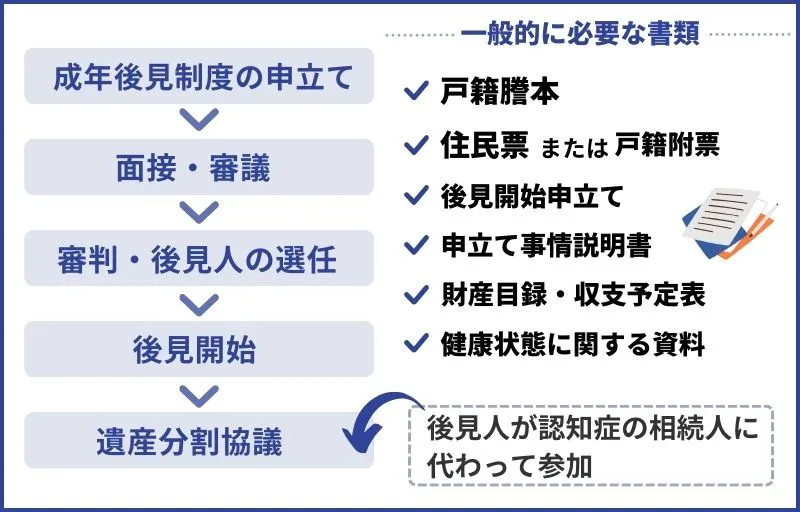

認知症の相続人がいる場合に遺産分割協議を行うには、成年後見制度を利用する必要があります。

成年後見制度とは、認知症や知的障がいなどで判断能力が不十分となり、財産管理や法律行為をひとりで行うことが難しい方を法的に保護・支援する制度です。

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

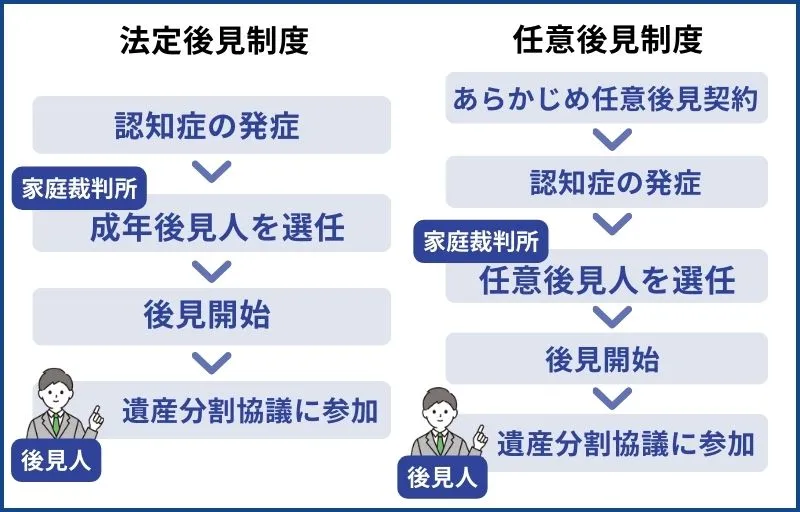

成年後見制度を利用すれば、認知症の相続人に代わって、家庭裁判所から選任された「成年後見人」が遺産分割協議に参加し、相続手続きを進められます。

成年後見制度を利用する流れは、以下の通りです。

成年後見制度を利用するには、家庭裁判所へ「成年後見開始の申立て」を行います。

申立ての際は数多くの必要書類と申立て費用を準備する必要があるため、慣れない手続きに余計な手間や時間がかかってしまうこともあるため、専門家へ相談すると良いでしょう。

また、成年後見制度はあくまでも「被後見人を守るための制度」であることを理解しなくてはなりません。

成年後見人は、被後見人の財産の維持・保護を徹底しなければならず、親族の相続税対策や二次相続対策などを考慮することは認められないためです。

また、家庭裁判所の関与もあるため制限や精神的負担も大きくなってしまいます。その他、成年後見制度の問題点については後段で詳しく解説していますので、ぜひご確認ください。

一方で、事前に遺言書が作成されていたり、家族信託など認知症や相続に備えた対策ができている場合は、成年後見制度を利用せずとも相続手続きを進められることがあります。

認知症の相続人がいてもスムーズに相続を進められるケース

認知症の相続人がいても、相続手続きを進められるケースは以下の通りです。

- 有効な遺言書があるケース

- 家族信託をしているケース

- すでに後見人がいるケース

- 事前に任意後見契約を締結しているケース

- 法定相続分での相続を選択するケース

それぞれのケースについて、詳しくみていきましょう。

有効な遺言書があるケース

被相続人があらかじめ遺言書を作成していた場合は、成年後見制度を利用しなくても相続手続きを進められます。

なぜなら、有効な遺言書がある場合、基本的には遺言内容に従って相続が行われ、遺産分割協議の必要はないためです。

ただし、遺言書があるからといって、安心できるわけではありません。

遺言は、民法に定められた形式で行われなければならず(民法960条)、自筆遺言の場合は家庭裁判所で有効性を確認する「検認」手続きも必要です(民法1004条の1)。

一方、公正証書で遺言が作成されていれば、検認手続きは不要(民法1004条の1,2)で、法的な証明力も非常に高くなります。

家族信託をしているケース

認知症・相続の対策として家族信託を組成していれば、滞りなく相続を進められる可能性が高まります。

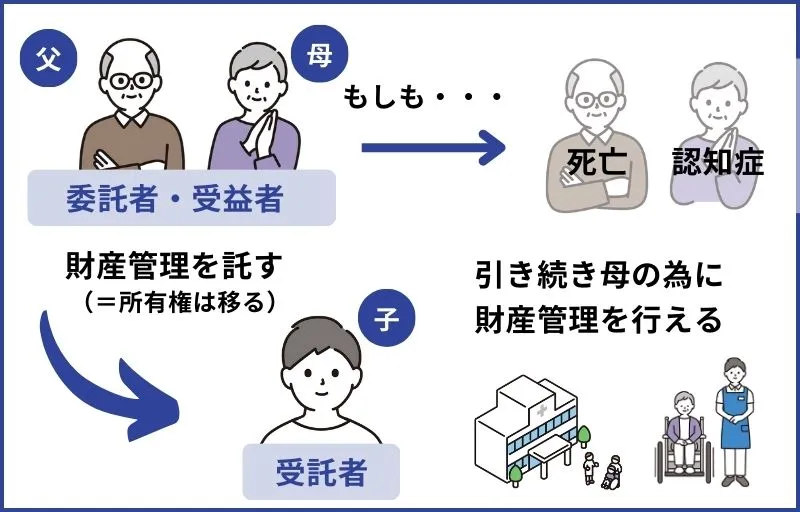

家族信託とは、認知症などで判断能力がなくなったときに備えて、信頼できる家族へあらかじめ財産の管理権限を託しておく制度です。

家族信託は、自分の財産の管理・運用を託す「委託者」、財産の管理・運用を託される「受託者」、財産からの利益を受ける「受益者」によって構成されます。

家族信託を利用すると、信託財産の所有権は管理を託された家族(主に子)に移行するため、委託者が認知症になった時や死亡した時でも、受託者が引き続きその管理や運用を進められます。

よって、相続人に認知症の方がいても、故人の財産の管理権限や所有権は受託者にあるため、相続手続きによるトラブルは回避できるでしょう。

ただし、家族信託では、被相続人の財産全てを受託者へ信託しているとは限りません。

信託していない財産は相続の対象となりますので、遺産分割協議が必要となることもあります。

この場合は、家族信託と遺言を併用することで万全な対策が可能です。

税金や信託の法律知識を総動員させて、ご家族の状況に応じた設計が必要ですので、家族信託の専門家に相談することを強くおすすめします。

家族信託による対策については、後段で詳しく解説していますので、ぜひご確認ください。

すでに後見人がいるケース

認知症の相続人に、すでに後見人がいるのであれば、後見人が本人に代わって遺産分割協議を進められます。

また、すでに選任されている後見人が専門家であれば問題ありませんが、後見人が共同相続人となる親族である場合は、遺産分割協議を行う際に「特別代理人」を選任する必要があります。

後見人の立場と一相続人としての立場が重なり、利益相反行為となるためです(民法826条、860条)。

特別代理人選任の際は、必要書類を準備し、家庭裁判所へ申立てを行う必要があります(民法826条、860条)。

(後見監督人が選任されている場合は、特別代理人の選任は不要です。)

事前に任意後見契約を締結しているケース

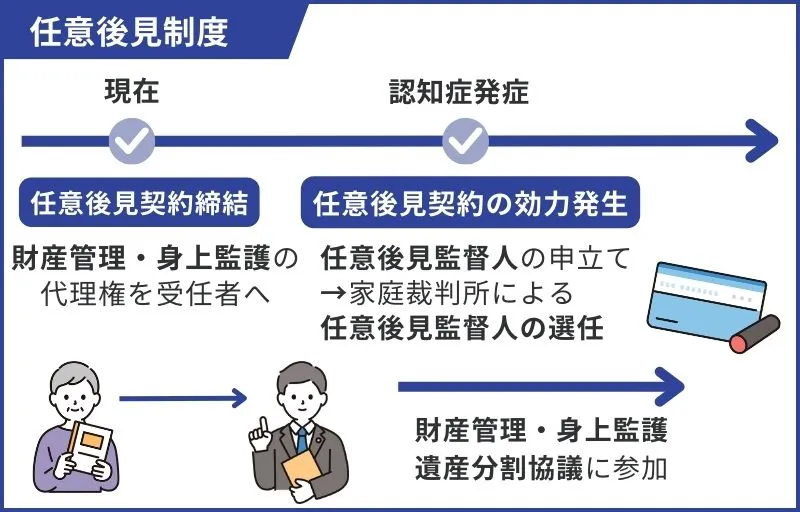

任意後見契約とは、認知症などによる判断能力低下に備えて、あらかじめ後見人となる人を指定し、支援してほしいこと(後見内容)を定めておく契約です。

任意後見契約を締結していれば、家庭裁判所が任意後見監督人を選任することで契約の効力が発動し(任意後見契約に関する法律2条の1)、任意後見人が本人に代わって遺産分割協議を進められます。

前段で解説した成年後見制度は、本人の判断能力が低下した後に申立てを行い、家庭裁判所が後見人を選任する「法定後見制度」ですが、任意後見制度では、希望通りに後見人を指名し、後見内容を定められます。

法定相続分での相続を選択するケース

遺産分割協議をせずに、法定相続分での相続を選択する場合は、相続人の判断能力に関わらず相続を進められます。

ただし、上述のように、法定相続分での相続は財産が共有状態となり、資産凍結や相続人の間でのトラブルにつながるおそれがあるため、注意しましょう。

しかし、相続人や親族の状況によっては、あえて法定相続分での相続を選択することも一つの手段です。

例えば、以下のようなケースが挙げられます。

- 認知症の相続人が高齢で、近い将来に次の相続が発生する可能性がある

- 不動産が共有状態となっても大きなデメリットがない

- 相続財産に不動産が含まれていない

例えば父親が死亡し、相続人が認知症で高齢の母と子である場合、認知症の母が亡くなった際に子が母の相続人としての立場や権利も相続するため、一度に相続手続きを済ませられます。

ただし、遺産相続は相続人だけではなくその他の親族に意向があったり、後から負債が発覚したりと予測できない事態も起こり得ますので、安易に判断することは危険です。

よって、相続手続きについて少しでも不安な点があれば、相続の専門家へ相談することをおすすめします。

成年後見制度の問題点

上述の通り、成年後見制度を利用すれば、認知症の相続人がいたとしても、遺産分割協議を行うことが可能です。

ただし、成年後見制度は家庭裁判所が関与するため制限も多く、問題点も複数あります。

- 被後見人の法定相続分は死守される

- 遺産分割が終わってからも後見は続く

- 専門家後見人への報酬が継続的に発生する

- 被後見人の財産の積極的な運用や投資はできない

- 後見人と良好な関係性を築けないおそれがある

それぞれ解説していきます。

1.被後見人の法定相続分は死守される

成年後見人は遺産分割協議において、被後見人が法定相続分を取得できるように協議に臨まなければなりません。

なぜなら、成年後見制度は、被後見人の財産や権利を保護・維持するための制度であり、被後見人の財産が本来承継できるはずの法定相続分を下回るような協議は原則認められないためです。

(特殊な事情があり、法定相続分での協議が困難な場合には,事前に裁判所に相談する必要があります。)

参考:

後見人等の職務Q&A|最高裁判所(p.71)

例えば遺産分割を工夫して相続税を節税したいといったケースでは、これがデメリットに働くこともあります。

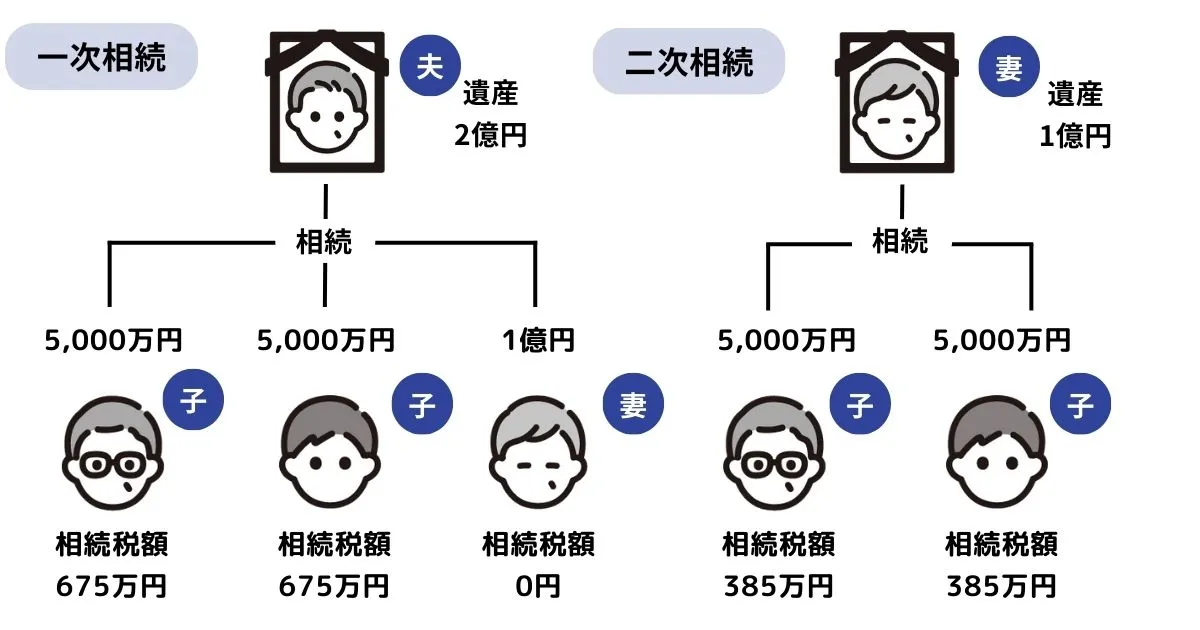

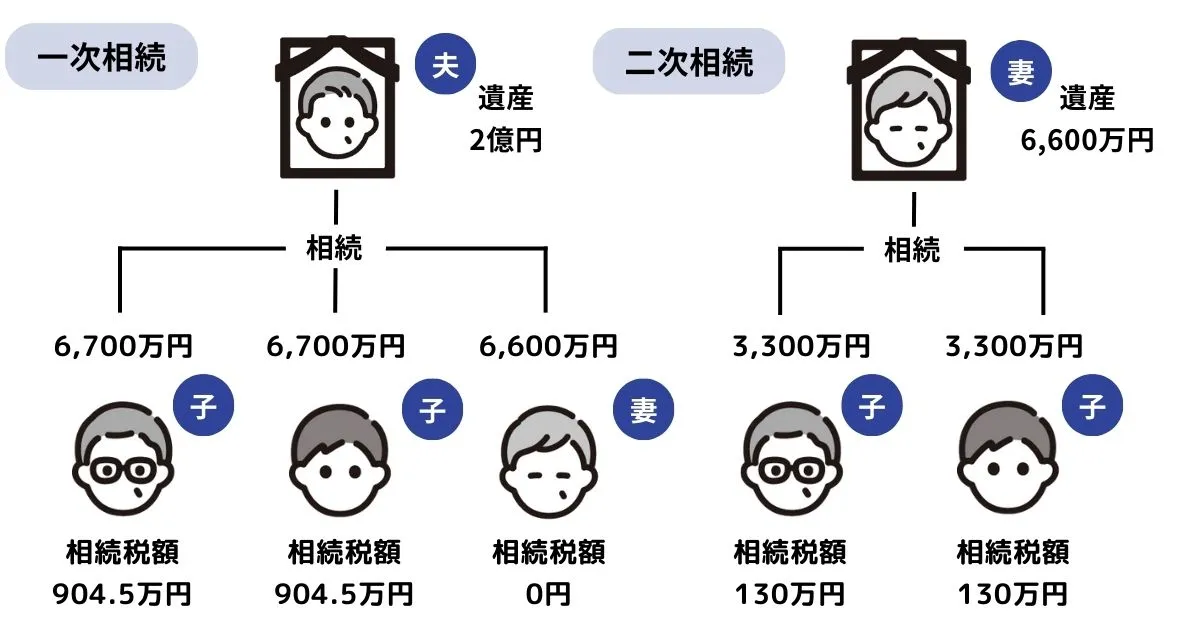

例として、夫(遺産:2億円)が死亡し、相続人が認知症の妻と子2人の計3人であるケースを見てみましょう。

被相続人:夫

相続人:妻、長男、長女

相続財産:現金2億円

<法定相続分で分割した場合>

相続税額

一次相続:1,350万円

二次相続:770万円

合計:2,120万円

<遺産分割協議で全員均等になるように分割した場合>

相続税額

一次相続:1,809万円

二次相続:260万円

合計:2,069万円

このように法定相続分で相続した場合、遺産分割を工夫すればできるはずの節税ができないことがあります。

2.遺産分割が終わってからも後見は続く

遺産分割協議や相続手続きを行うために成年後見制度を利用したとしても、後見は原則本人が亡くなるまで続きます。

よって、相続手続きが終了した後も、被後見人の財産は家庭裁判所や成年後見人の管理下に置かれます。

単に本人の財産が減るだけの贈与行為や支払いなどは制限され、相続税対策も難しくなるため、親族の負担やストレスにつながるおそれもあるでしょう。

3.専門家後見人への報酬が継続的に発生する

後見人に司法書士や弁護士などの専門家が選任された場合には、月2〜6万円程度の報酬を支払う必要があります。

後見人に対する報酬は、後見が続く間(原則本人が亡くなるまで)はずっと支払い続けなければなりません。

例えば、月3万円の報酬を10年間払い続けた場合、360万円とかなり大きな出費です。

後見人への報酬は、管理すべき本人の財産額が大きいほど高額になる傾向にあり、財産額が5,000万円を超えると月5〜6万円となることもあるようです。

参考:

成年後見人等の報酬額のめやす|大阪家庭裁判所

4.被後見人の財産の積極的な運用や投資はできない

成年後見制度では、少しでも被後見人の財産が減るリスクがある運用や投資などは行えません。

成年後見制度はあくまでも、被後見人の財産や生活を保護・維持するための制度だからです。

例えば、余剰資金での不動産や株式の購入、投資信託などは、どれだけ子や親族に知識豊富な方がいたとしても、認められません。

これらの柔軟な運用を可能にするための最適な方法として、近年注目されているのが前段でも少しご紹介した「家族信託」です。

家庭裁判所の関与もなく、元気なうちに財産管理を家族に託しておき、管理や運用の内容についても当事者間で自由に定められます。

後段で詳しく解説していますので、ぜひご確認ください。

5.後見人と良好な関係性を築けないおそれがある

成年後見制度では、家庭裁判所が後見人を選任するため、見ず知らずの司法書士や弁護士が選任される可能性も大いにあります。

被後見人の生活・財産管理の支援のために真摯に後見事務を行ってくれる専門家がほとんどですが、中にはコミュニケーションがうまく取れなかったり、馬が合わなかったりというトラブルが生じてしまうこともあるでしょう。

ただし、後見人とは本人が亡くなるまでの長い付き合いになることもあるため、本人やその親族の精神的な負担となる可能性もあります。

このような負担やトラブルを抱えないためにも、成年後見制度を利用する際は、親族だけでなく、信頼できる専門家を後見人候補者とするなどの工夫が必要です。

弊社でも、成年後見制度や相続の知識と経験が豊富な専門家が、皆様のご状況に合わせて支援させていただきますので、ぜひお気軽にお問い合わせください。

元気なうちにやっておくべき認知症対策4つ

相続人が認知症の場合、遺産分割協議ができなかったり、成年後見制度の利用が必要となるなど、トラブルのもとや手続きの手間が増えてしまいます。

そこで、最も重要なのは、元気なうちに認知症発症時や、相続発生時を見据えて万全な対策を施しておくことです。

検討していただきたい認知症対策は、以下の4つです。

- 家族信託

- 公正証書遺言

- 任意後見制度

- 生前贈与

それぞれ解説していきます。

1.家族信託

まだ親が認知症にもなっておらず、判断能力がしっかりしているのであれば、認知症対策・相続対策としてまずは「家族信託」をご検討いただくと良いでしょう。

家族信託では、委託者(親)から受託者(子)へあらかじめ財産管理を託しておく制度です。

受託者は、委託者との間で締結した家族信託契約の内容に従い、委託者の財産の管理や運用を行います。

家族信託契約では、金銭や不動産の管理だけでなく、余剰資金による不動産の購入や投資など、成年後見制度では制限される積極的な相続対策に関しても定められるため、本人や家族の希望を柔軟に実現しやすくなります。

例えば、以下のような家族信託を組成したとします。

- 委託者:父

- 受託者:子

- 受益者:父、母

父の財産を子に信託した場合、その所有権は子に移転し、子が受益者である父と母の利益のために財産管理を行います。

(生活費や医療費の支給、所有不動産の管理や売却、株式の運用など)

例えば、父が死亡し、母が認知症の場合でも、父の財産を事前に子に信託しておけば、信託財産の所有権は子に移転しているため、子がそのまま財産管理を続けられます。

また、家族信託では、死亡後の信託財産の承継先や方法についても指定できる遺言代用の機能があります。

父の死亡後、信託財産を子へ承継させて信託を終了させる、またはそのまま認知症の母のために子が財産管理を続けることも可能です。

ただし、父は信託財産以外の財産も保有していることがほとんどですが、家族信託では信託財産に関することしか定められません。

信託財産以外の財産承継については父の遺言により指定できるため、家族信託と遺言を併用するケースも多々あります。

家族信託は、成年後見制度とは異なり、家庭裁判所の関与もなく、本人や家族が持つ財産に関する希望を柔軟に実現できる制度ですが、その設計には法的な専門知識が必要です。

また、上記のように遺言と併用するとなると、どの財産を信託すればよいのか、信託契約の条文や遺言の内容はどのように定めたらよいのかなどの疑問点もでてきます。

家族信託をご検討の際は、ぜひ経験実績が豊富な専門家へご相談ください。

弊社では、家族信託に関する知識やサポートの経験が豊富な専門家が、ご家族の状況を丁寧にヒアリングし、オーダーメイドで最適な家族信託を提案させていただいております。

家族信託を含む認知症対策、相続対策についてご検討中の方や、お悩みの方は、ぜひお気軽に弊社までお問い合わせください。

親御様の認知症で

お悩みの方へ

家族信託の「おやとこ」では、認知症・資産凍結・相続などに悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応します。

全国から年間1万件以上のお問い合わせに対応

し、かつサービス満足度も96%を超えるなど、経験豊富な専門家が多く在籍しております。

家族信託・後見・遺言・相続など幅広い相談が可能です。

無料で相談する

無料で相談する

2.公正証書遺言

相続手続きは、被相続人による有効な遺言があれば大きく手間や負担が削減されることがあります。

有効な遺言があれば、基本的には遺産分割協議を行う必要がないためです。

ただし、遺言は法律で定められた形式で作成されていなければ、無効になる可能性があります(民法960条)ので、注意しましょう。

遺言は、最も法的証明力と信頼性が高い公正証書での作成がおすすめです。

公正証書遺言とは、遺言をする本人が公証人と証人2名の前で、遺言内容を告げ、その内容が真意でありかつ間違いがないことを確認された上で作成されます。

参考:

2 遺言|日本公証人連合会

上述の通り、家族信託では信託財産以外の承継については定められないため、公正証書遺言を併用すると、さらに漏れのない相続対策が可能です。

公正証書遺言の作成は、以下のような手順で進み、必要資料の収集や公証役場とのやりとりなど、慣れていなければ難しい手続きも含みます。

ご検討の際は、家族信託の専門家のアドバイスの上進めるとスムーズでしょう。

(参考)公正証書遺言の作成手順

- 公証人への遺言の相談や遺言書作成の依頼

- 相続内容のメモや必要資料の提出

- 遺言公正証書(案)の作成と修正

- 遺言公正証書の作成日時の確定

- 遺言の当日の手続

3.任意後見制度

任意後見制度は、財産管理に加え、家族信託では含まれない身上監護(日常生活や医療・介護に関する契約や手続き)について委任できるというメリットがあります。

任意後見制度では、委任者(被後見人となる人)と受任者(任意後見人となる人)の間で、後見内容を定め、任意後見契約を結んでおきます。

例えば家族でなくとも、長年やり取りがあり、信頼できる司法書士がいる場合、認知症になった際その司法書士に後見人となってもらえるように定めておくことも可能です。

委任者が認知症になり、法的な支援が必要となった際に、家庭裁判所へ申立てを行い、家庭裁判所が任意後見監督人を選任した時点で、任意後見契約の効力が発生します。

父が死亡し、相続人が認知症の母と子である場合、母の任意後見人を信頼できる司法書士へ委任しておけば、遺産分割協議も円滑かつ安心して進められるでしょう。

任意後見制度と家族信託と併用し、両方のメリットを受けられるような設計も可能です。

どの財産を信託し、どの財産を後見人に管理してもらうのかなど、緻密な計画が必要となりますので、まずは専門家へ相談してみましょう。

4.生前贈与

生前贈与は、生きているうちに財産を他者へ無償で与える行為を指し、相続税を節税する目的で利用されるケースが多くあります。

なぜなら、贈与を受けた人には通常贈与税が課されますが、贈与税の基礎控除や特例を活用して相続財産を減少させることができるためです。

生前贈与は、相続人に認知症がいる場合の直接的な対策にはなりませんが、計画的に相続財産を減らすことで、相続手続きをよりシンプルにし、遺族の手間や負担を減らす効果が期待できます。

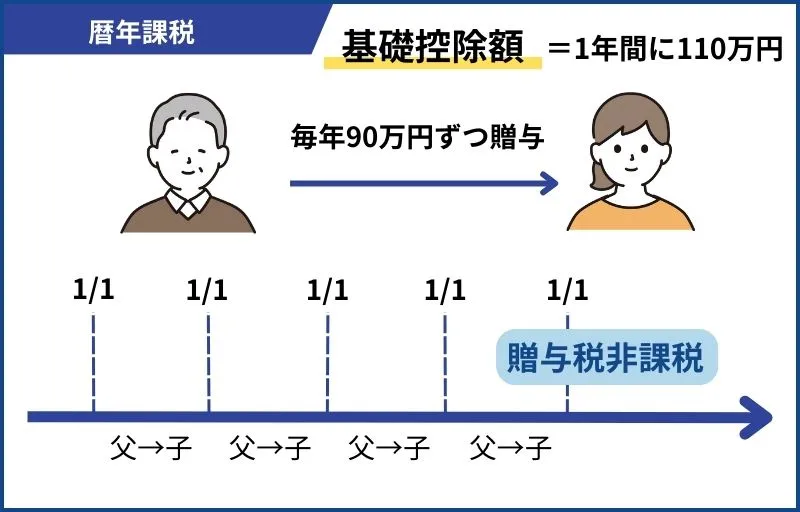

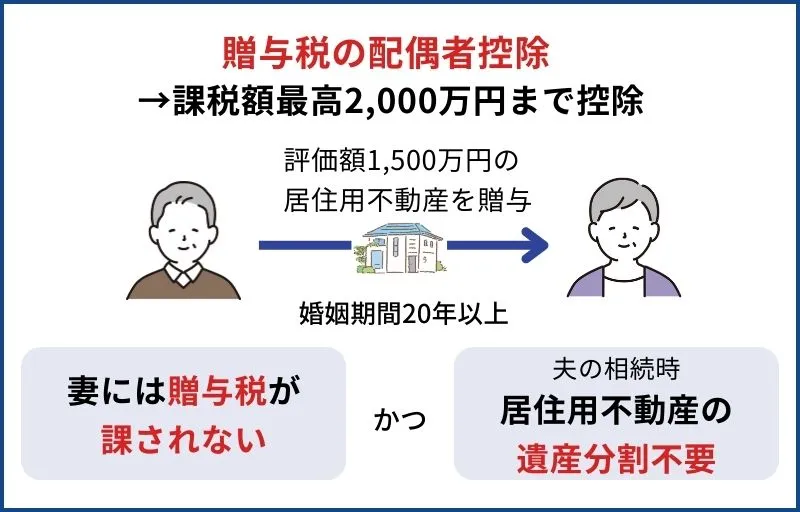

生前贈与には、1年間で110万円以内の贈与には贈与税が課されないという「暦年贈与」、配偶者への居住用不動産の贈与には最大2,000万円まで課税されないという「配偶者控除」などがあります。

• 暦年課税

暦年課税は、1年間に110万円を超えない範囲で贈与を受けた場合は、基礎控除により贈与税が課税されません。

※贈与者の相続開始3年以内(令和6年からは7年に延長)に受けた贈与額は、相続財産に加算されます。

参考:

No.4408 贈与税の計算と税率(暦年課税)|国税庁

・配偶者控除

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できます。

参考: No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

その他、相続税対策という観点では、相続時精算課税という制度の利用も可能です。

ご家族の状況や資産額によって、どの特例が最もご家族にとってメリットがあるかはことなります。

特例があるからと安易に申請してしまうのではなく、法律の専門家のサポートを受けながら、多岐にわたる制度や特例からどのように対策を施していくのかを慎重に検討しましょう。

相続手続きを放置するとどうなる?

何も対策していない場合、認知症の相続人がいれば、成年後見制度を利用して遺産分割協議を行う必要があります。

ただし、成年後見制度は本人が死亡するまで続いたり、柔軟な財産管理ができないなどの問題点もあります。

「それならばいっそ、相続手続きを行わずに次の相続が発生するまで放置しておけばよいのでは?」と考える方もいるでしょう。

結論、相続手続きを行わず放置したとしても、法的な罰則はありません。

ただし、状況によってはさらに手続きが煩雑になったり、取得できるはずの財産を得られなかったりするなどのリスクが発生します。

※不動産の相続登記は令和6年4月1日より義務化されます。正当な理由なく期限内に相続登記しなかった場合は、10万円以下の過料が課せられることがあります。

参考:

相続登記が義務化されます(令和6年4月1日制度開始) ~なくそう 所有者不明土地!~|東京法務局

相続手続きを放置するリスクの例を以下に挙げておきますので、参考にしてください。

不動産の相続登記を放置するリスク

- 令和6年4月1日からの相続登記の義務化により、10万円以下の過料が課される場合がある

- 第三者に先に登記されると権利を主張できなくなる

- さらに相続が起こり権利関係が複雑になる

- 不動産の老朽化や衛生面、火災などで損害を与える可能性がある

- 特定空き家に指定され、固定資産税が高額になる可能性がある

預金口座を放置しておくリスク

- 口座が凍結されたままのため、被相続人の葬儀費、遺族の生活費・医療費などを遺族の自己資金で賄う必要がある

- 休眠口座とみなされる可能性がある

借金を相続してしまうリスク

- 相続放棄や限定承認の手続きをしなければ、後から多額の負債が発覚すると、全て相続しなければならない

まとめ:認知症や相続対策は専門家へ早めの相談を

相続人の中に認知症の方がいる場合は、原則成年後見制度を利用し、成年後見人が本人に代わって遺産分割協議や相続手続きを進めていきます。

申立ての準備や手続き、相続完了後にも後見が続くことは親族にも負担やストレスがかかるでしょう。

ただし、事前に家族信託を組成しておいたり、有効な遺言書があれば、スムーズでストレスの少ない相続手続き実現することも可能です。

認知症や相続に備えて、一番意識していただきたいことは「元気なうちに、早めに対策すること」。

特に、家族信託は、財産管理を信頼できる家族へ託す法的な制度で、成年後見制度では制限される柔軟な財産管理や運用、相続対策を実現できます。

しかし、家族信託はまだ普及して間もないため、支援の経験が豊富な専門家も多くはありません。

そんな中でも弊社は、創業当初より家族信託に力を入れて取り組んでおり、さまざまなお客様の認知症対策、相続対策、事業承継対策などをサポートしてきました。

専門家ネットワークも豊富で、ご相談に合わせて最適な人材をご紹介させていただきます。

家族信託をご検討の方、認知症の方の相続についてお悩みの方は、ぜひお気軽にお問い合わせください。

親御様の認知症で

お悩みの方へ

家族信託の「おやとこ」では、認知症・資産凍結・相続などに悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応します。

全国から年間1万件以上のお問い合わせに対応

し、かつサービス満足度も96%を超えるなど、経験豊富な専門家が多く在籍しております。

家族信託・後見・遺言・相続など幅広い相談が可能です。

無料で相談する

無料で相談する