親が認知症になると、家の名義変更ができなくなる可能性があります。

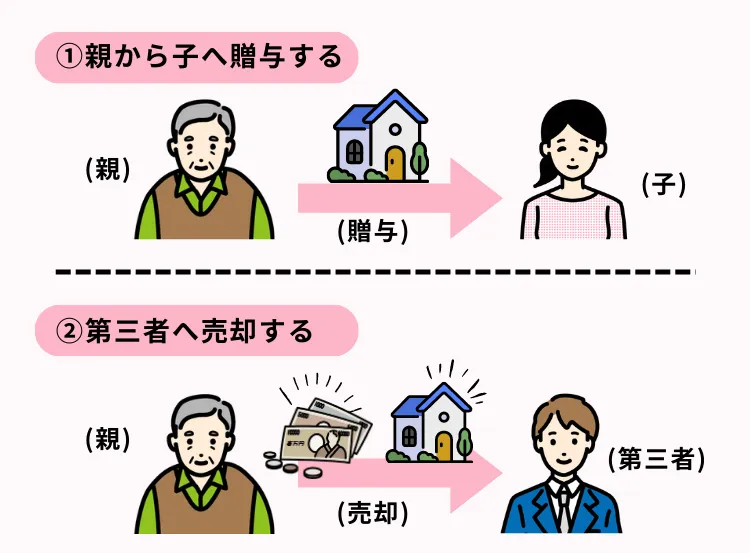

家の名義変更は具体的に、子への贈与や第三者への売却を指しますが、これらは全て「法律行為」になります。

法律行為は当事者の「意思能力」がなければ無効になると定められている(民法3条の2)ため、安易に家の名義変更を行うことは、トラブルの元となり非常に危険です。

しかし、正しい知識を持っていれば、家だけでなく親の財産全体に関して、適切な認知症対策や相続対策を行うことできます。

認知症の親の家を名義変更する方法や「意思能力」の判断基準、早めに知っておくべき認知症対策について、詳しくみていきましょう。

要約

- 本人の意思能力が喪失した状態での名義変更は、民法により「無効」となる

- 「認知症=意思能力の喪失」とは必ずしもいえず、法律行為ごとに専門家が判断する

- 生前に親の家の名義変更を行うには、主に「贈与」と「売却」の2つの方法がある

- 2024年4月1日、不動産の名義変更手続き(相続登記)が法律で義務化された

- 親がまだ元気なうちに、家族信託や任意後見制度などで早めに備えておくことが大切

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

目次

親が認知症になったら、家の名義変更はできる?

認知症などが進行し、本人の意思能力が完全にない状態であれば、家の名義を変更することはできません。家や土地などの不動産において「名義変更」という手続きは存在せず、正確には「所有権移転登記」を指します。

所有権移転登記は、家の「贈与」や「売却」などの法律で定められた原因がなければ行えません。

そして、贈与や売却などの法律行為において、当事者の意思能力がない場合は、その法律行為は「無効」となることが民法で定められています。

第二節 意思能力

第三条の二 法律行為の当事者が意思表示をした時に意思能力を有しなかったときは、その法律行為は、無効とする。

参考: 民法|e-GOV法令検索

よって、親が認知症により意思能力がないケースでは、家の名義変更(所有権の移転)ができないのです。

ただし「認知症=意思能力の喪失」では必ずしもない、という点に注意しましょう。

認知症でも、症状がまだ軽度であり、それぞれの法律行為に関する意思能力が確認できる場合は贈与や売却の当事者となり、家の名義変更もできる可能性があります。

では、家の名義変更に必要な意思能力とは、何を指すのでしょうか?

家の名義変更に必要な「意思能力(判断能力)」とは?

意思能力とは、行為の結果を判断するに足るだけの精神能力 を指します。

参考: 意思能力の明文化|法務省

家の名義変更(贈与や売却)の場合は、家を贈与・売却して家の所有権が他者へ移ること、売却の場合はその対価を得ること、売却後の利益に対して税金が課せられるなど、その行為の結果を正しく判断できる能力が必要だといえます。

一般的には、意思能力の有無の判断は専門家が行いますので、親子間のやり取りだからといって、贈与や登記手続きなどを自分たちだけで勝手に判断して行うのは大変危険です。

法律行為時の親の意思能力が確認できなければ、後から他の親族や相続人などから契約の無効を主張されたり、のちの相続トラブルに発展したりする可能性があります。

また、仮に親の意思能力があったとしても、税金の知識がないまま贈与を行い、多額の贈与税が課せられることも考えられます。

親が認知症の場合、まずは司法書士などの専門家に相談し、家の名義変更を行える状態にあるか確認すべきでしょう。

なお、「意思能力」は法律用語ですが、近い意味の言葉として「判断能力」という表現があります。

「判断能力」とは一般用語であり、明確な定義はありませんが、一般的には判断能力≒意思能力とされているため、以降の記事上では原則「判断能力」と明記します。

【早めの対策が重要】知っておくべき親の認知症対策

親が認知症になり、判断能力がなくなってしまうと、家の名義変更(贈与や売却)以外にも、預金口座からの引き出しや銀行窓口での手続き、その他の法律行為や手続きなどもできなくなる可能性が高まります。

つまり、親の財産が動かせない「資産凍結」に陥ってしまうのです。

判断能力の喪失後、本人のお金や不動産を動かすためには成年後見制度の利用が必要です。

成年後見制度は、後見人を立て、本人に代わって後見人が財産管理や契約ごとなどを行い、本人を法的に保護・支援する制度です。

詳細は後段で解説しますが、後見人への報酬(2〜6万円程度/月)が必要となったり、家庭裁判所の監督下に置かれるなどの制限が多かったりと、本人や親族の負担になるおそれがあります。

※現在、成年後見制度は制度の見直しが進められています。

また、成年後見制度のメリット・デメリット、費用などについては、以下の記事で詳しく解説しています。

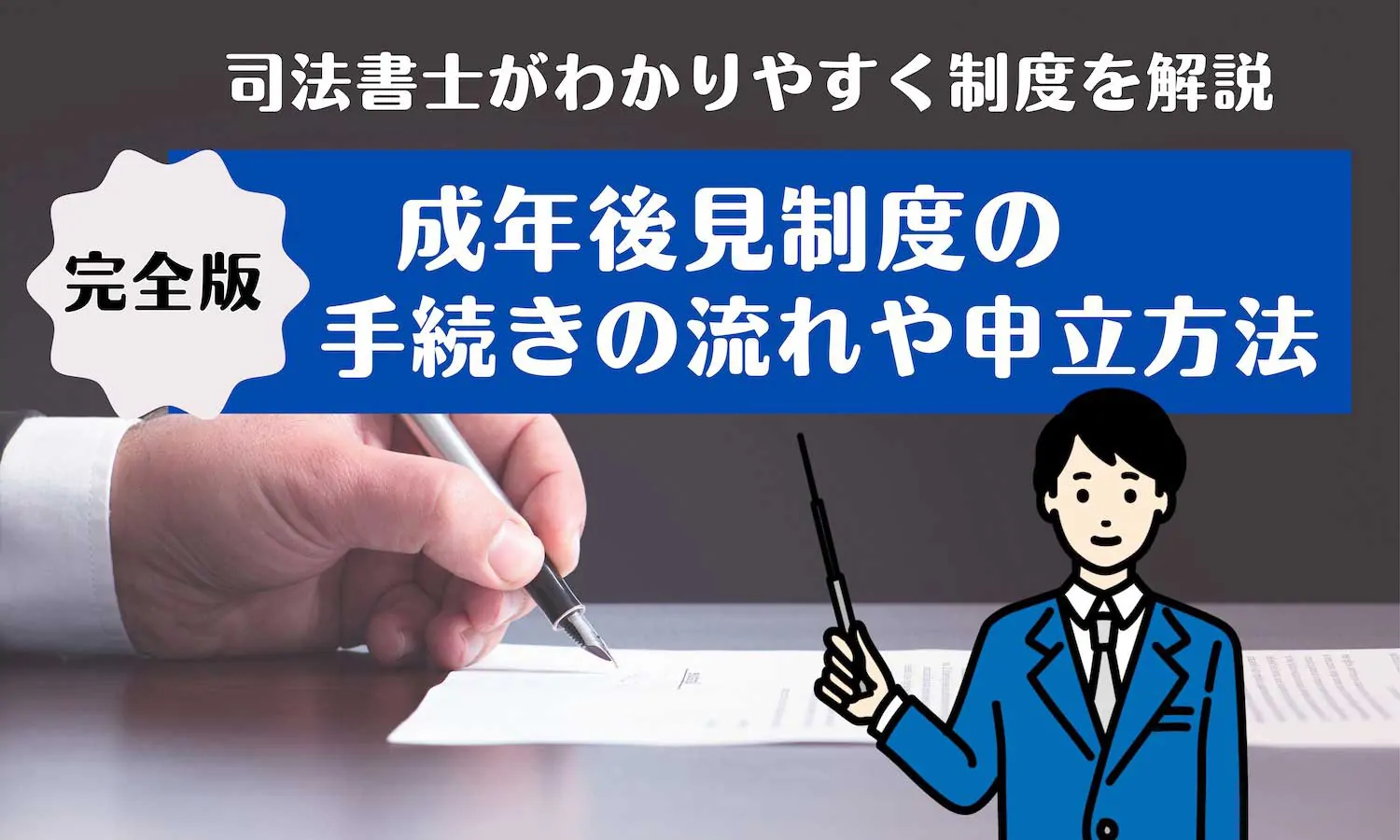

【保存版】成年後見制度とは?仕組みや注意点をわかりやすく解説します

成年後見制度とは、認知症などで判断能力が低下した人の法的な行為や財産管理のサポートを行う制度です。本記事では具体的な制度の内容や費用はいくらかかるのか、利用する流れ、認知症対策として注目の家族信託との違いをわかりやすく解説します。

できる限り、親本人や家族のストレスや負担が少ない形で、認知症になった後でも親の財産を自由に動かせる形を実現するには、親の判断能力があるうちに対策しておくことが重要です。

事前にできる親の認知症対策には、以下の3つが挙げられます。

主な認知症対策(資産凍結対策)

- 家族信託

- 任意後見制度

- 生前贈与

それぞれ詳しく解説していきます。

家族信託

家族信託は、親が元気なうちに、親の財産を管理する権限を、信頼できる家族(主に子)に託しておく法的な制度 です。

財産管理を託す委託者(親)、財産管理を託される受託者(子)、財産からの利益を受ける受益者(主に委託者と同一人物)の3人で構成されます。

家族信託は一般的に、信託法に沿って信託の内容をご家族ごとに話し合い、委託者と受託者の間で信託契約を結ぶことで成立します(信託法3条の1)。

例えば、委託者(親)が所有する家を受託者(子)へ信託したとしましょう。

この場合、親の家の所有権が委託者(親)から受託者(子)へ移転します。

よって、親の家を管理・処分・運用する権限を受託者(子)が持つことになり、委託者(親)の意思能力がなくなったとしても、受託者(子)が当事者として売却・リフォーム・運用などの行為を行えます。

受託者(子)に所有権が移転するといっても、信託財産から得られる利益(売却による利益や居住する権利など)は受益者が得ることになります。

委託者と受益者は基本的に同一人物で設定されるため、このケースでは親が引き続き家に住んだり、売却した際の利益を得ることが可能です。

このように、家族信託は「財産を管理・運用・処分する権利」と「財産から利益を得る権利」を分けられることが大きな特徴といえるでしょう。

また、成年後見制度とは異なり、家庭裁判所の関与もなく、財産の管理・運用方法については自由に決められることが大きなメリットです。

例えば、所有する家の処分の他にも、余剰預金で収益不動産を購入するなどの積極的な投資や、将来を見据えた親族への贈与なども可能となります。

ただし、柔軟な制度とはいえ、家族信託は信託法に定められた法的な制度であり、最大限に活用してメリットを享受するには、法律や税金など幅広い知識が必要となるので、注意しておきましょう。

比較的新しい制度で、経験や知識が豊富な専門家もまだまだ少ない状態のため、専門家選びが非常に重要です。

当社では、家族信託に関する経験豊富な専門家がお客様のご状況をお聞きし、ご本人やご家族のご希望を安心・安全な形で実現できるようサポートさせていただいております。

初回相談は無料で行っておりますので、検討中の方、ご興味のある方はぜひお気軽にお問い合わせください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する

家族信託のメリット・デメリットや手続きについて、詳しくは以下の記事でも解説しています。

ぜひご覧ください。

家族信託とは?仕組みやメリット・デメリットを専門家がわかりやすく解説

家族信託は「認知症による資産凍結」を防ぐ仕組みです。本記事では家族信託の詳細や具体的なメリット・デメリット、発生する費用などについて詳しく解説します。将来認知症を発症しても、親子ともに安心できる未来を実現しましょう。

任意後見制度

任意後見制度とは、本人(親)に十分な意思判断能力があるうちに、将来に備えて本人が後見人を選任しておく制度です。あらかじめ委任する事務(本人の生活、療養看護及び財産管理に関する事務)の内容を「任意後見契約」定めておき、本人の判断能力が不十分となった際に、任意後見人がこれらの事務を本人に代わって行います。

なお、法定後見制度とは、判断能力が不十分になった後に、家庭裁判所が選任した成年後見人等が本人(親)を保護する制度です。

(後段で詳しく解説しています。)

任意後見人は、任意後見契約で定められた身上監護や財産管理についての代理権を持ちます。

例えば親が委任者、子が受任者として任意後見契約を結んでおけば、親が認知症で判断能力を喪失した際に、任意後見契約の効力が発生して、子が代わりに親の財産管理などを行えるということです。

このような点で、任意後見制度も認知症対策になるといえるでしょう。

ただし、任意後見制度では、後見人の行為に家庭裁判所が関与し、任意後見監督人への報酬の支払いが必要となります。

また、あくまでも本人の財産や生活を保護するための制度であり、積極的な資産運用や本人の財産が減るような代理行為は原則認められません。

財産管理の柔軟性や自由性においては、任意後見制度と比較して家族信託の方が高いといえますが、任意後見制度では、家族信託で含まれない「身上監護」に関する代理権を任意後見人に与えられるという特徴があります。

身上監護は、本人が生活を送る上で必要な介護や医療に関する契約などの法律行為や支払いなどを、本人の代わりに行うことです。

家族信託では、基本的に委託者の財産の管理や運用についてのみ定められますが、任意後見制度では身上監護についても公正証書でしっかりと定められるため、本人やご家族の安心にもつながるでしょう。

両方のメリットを得るために、家族信託と任意後見制度を併用することもあります。

生前贈与

生前贈与とは、言葉の通り生前に本人の財産を家族などに贈与しておくこと です。

贈与税の控除制度を活用し、親の意思判断能力があるうちに贈与を行うことで、贈与税や相続税の節税につながります。

認知症対策・相続対策としての生前贈与では「暦年課税」や「相続時精算課税」という制度を利用します。

それぞれ詳しく解説します。

暦年課税

暦年課税とは、1/1〜12/31の1年間(暦年)に贈与を受けた額が110万円以下の場合は、贈与税が非課税になる制度です。

贈与額が110万円の非課税枠を上回った贈与額に対して贈与税が課せられます。

つまり、毎年110万円を超えない範囲で贈与を続ければ、贈与税の課税を回避しながら相続財産も減らし、相続税の節税にもつながることになります。

なお、非課税枠の110万円は「贈与を受ける人」が基準となるため、贈与を受ける側が複数の者から非課税枠以上の贈与を受けた場合、贈与税がかかることに注意が必要です。

たとえば、子どもが両親からそれぞれ110万円ずつの贈与を受けたとします。

この場合、両親から合計220万円の贈与を受けたことで、非課税枠を超えた110万円分について贈与税がかかってしまいます。

相続時精算課税

相続時精算課税では、1人からの贈与額の合計が2,500万円以下の場合は贈与税が非課税となり、2,500万円を超える部分には一律で20%の贈与税が課せられます。

なお、この2500万円の非課税枠は「贈与をする人」ごとに設けられているのに対し、暦年課税の年110万円の非課税枠は、「贈与を受ける人」ごとに設けられています。

さらに、贈与を受けた額は、贈与者が亡くなった際の相続財産に合算され、相続税が計算されているのです。

分かりやすく言うと、贈与税の支払いを相続税として先延ばしにするイメージです。

この制度は、60歳以上の直系尊属(父母や祖父母)から18歳以上の子や孫への贈与において適用可能であり、また、令和5年の税制改正で、相続時精算課税においても年間110万円までの基礎控除額ができました。

(上記を含めた令和5年の税制改正については、記事の後半で解説しています。)

注意すべき点として、暦年課税と相続時精算課税はどちらか一方しか選択できません。

(相続税法21条の11)

このことから、暦年課税は、相続開始まで時間があり、長期に渡り贈与する場合に有効だといえるでしょう。

対して、相続時精算課税は、やむを得ず一度の贈与額が大きいケース、財産価値の上昇が見込まれるケースなどに有効です。

両者の違いの概要については、以下の表をご確認ください。

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 贈与者(贈与する人) | ・誰からでも良い | ・60歳以上の父母、祖父母 |

| 受贈者(贈与を受ける人) | ・誰でも良い | ・18歳以上の子、孫 |

| 非課税枠 | ・贈与を受ける人ごとに 年間110万円 | ・贈与をする人ごとに、相続 開始までの累計2500万円 |

| 非課税枠超過分の税率 | (贈与額-110万円)× 累進課税(10~55%) | (贈与額-2500万円)× 一律20% |

| メリット | ・計画的に行うことで節税効果が大きくなる ・相続権がない人にも贈与できる(税率が異なる) | ・一度にまとまった財産を前渡しできる ・相続税がかからない人には効果的(基礎控除額以下) |

| デメリット | ・非課税枠が小さい (財産が多額な場合には向いていない) ・非課税枠を超えた場合、税率が高い | ・贈与する人、される人に条件がある ・一度選ぶと途中で暦年課税に戻れない ・期限までに申告書提出が必要 |

長くなるため今回の記事では取り上げませんが、そのほかにも細かな注意点が多くあり、今後も税制改正により制度が変わることが予想されるでしょう。

ご家族の状況や贈与財産額によって「どちらの制度が節税になるか」「ご家族にとって最適か」は異なります。

家族信託など他の制度との比較検討も踏まえ、司法書士や税理士などの認知症対策・相続対策の専門家に相談することをおすすめします。

親に判断能力がある場合に家の名義を変更する方法

認知症の親にまだ意思判断能力がある場合は、家族信託や任意後見制度を活用し、親の意思判断能力が喪失した後に備え、家以外の財産管理についても包括的に定めておくことがおすすめです。

そのほかに、早く名義を変更しておきたい事情がある場合には、以下の方法で名義を変更することもできます。

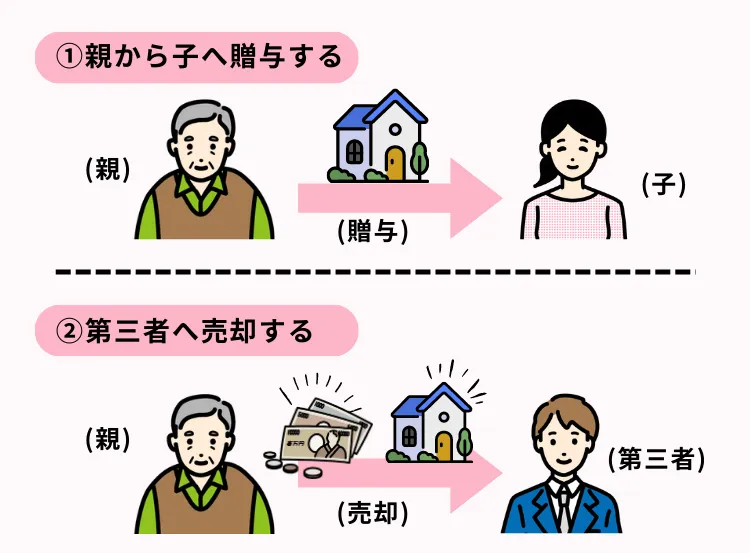

認知症の親の家を名義変更する2つの方法

- 親から子へ家を贈与する

- 第三者へ家を売却する

繰り返しにはなりますが、家の贈与や売却は契約行為にあたり、親の判断能力が喪失している場合は行えないため、注意しましょう。

なお、住宅の売却にかかる期間は、物件の築年数やエリアなどの影響を大きく受けるため、場合によっては1年以上の期間を要する場合があります。

たとえば、売却を決断した当初は判断能力に問題がなくても、買主を探している間に親の判断能力が低下し、売買契約の際に判断能力が喪失する可能性があることも留意しなければなりません。

それでは、上記の2つの方法について詳しく解説していきます。

1.親から子へ家を贈与する

親御さまの家を名義変更する1つ目の方法は、親から子へ家を贈与すること です。

この場合は、親から子への贈与による所有権移転登記を行います。

(贈与)

第五百四十九条 贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

参考: 民法|e-GOV法令検索

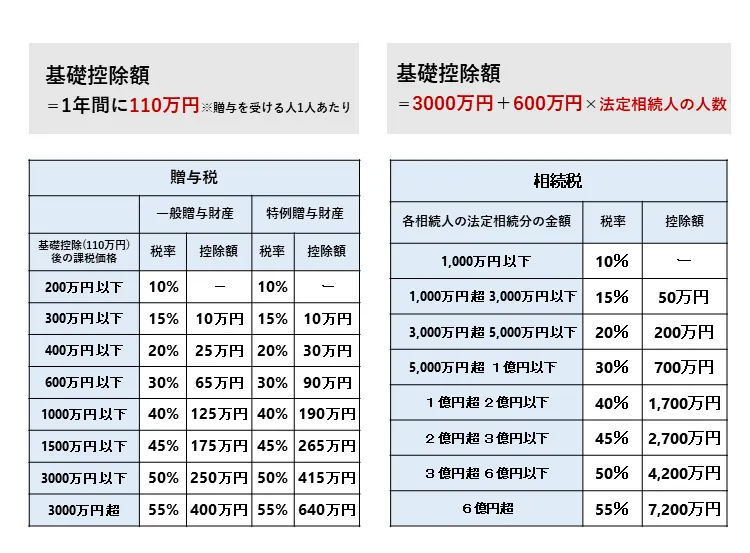

贈与における大きな懸念点は、贈与を受けた人(子)に対して贈与税が課せられることです。

贈与税の税率は高く、基礎控除額も低いため、高額になる可能性があります(詳細は後述)。

家の贈与にかかる費用・税金

家の贈与を行う場合、以下のような費用や税金がかかります。

贈与時の不動産の価額×2%で計算します。

不動産の価額とは、市町村役場で管理している固定資産台帳に登録された価格または登記官が認定した価額を指し、固定資産税評価額ともいいます(登録免許税法9条、10条)。

上述の通り、贈与税の計算は暦年課税または相続時精算課税のどちらか一方を選択します(相続税法21条の11)。

相続時精算課税を選択する場合は、税務署への申告が必要なため、特に申告しない場合は暦年課税の適用となります。

暦年課税の場合の税率・控除額は以下の通りです。

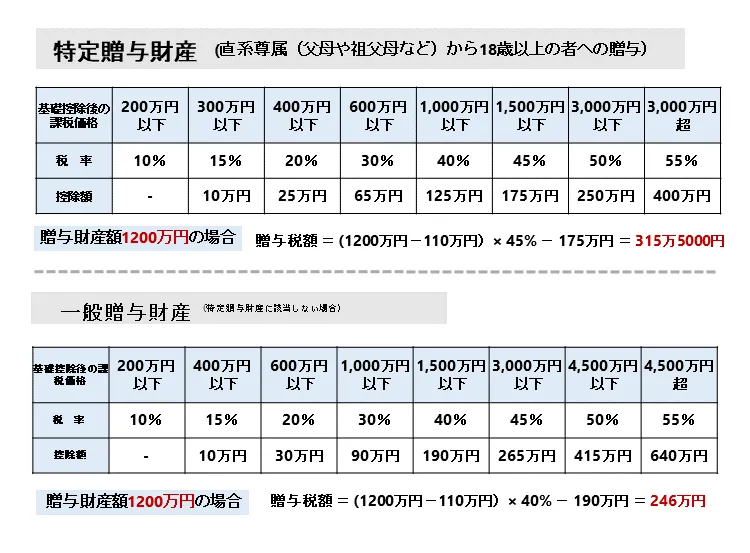

特定贈与財産(直系尊属(父母や祖父母など)から18歳以上の者への贈与)

| 基礎控除後の 課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ー | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

贈与財産額1200万円の場合 贈与税額=(1200万円ー110万円)×45%ー175万円=315万5000円

一般贈与財産(特定贈与財産に該当しない場合)

| 基礎控除後の 課税価格 | 200万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 4,500万円 以下 | 4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ー | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

贈与財産額1200万円の場合 贈与税額=(1200万円ー110万円)×40%ー195万円=246万円

(相続税法21条の2,5,7、租税特別措置法70条の2の4,70条の2の5)

父母や祖父母などの直系尊属から、成人(18歳以上)の子や孫などの直系卑属への贈与財産のことを特例贈与財産、特例贈与財産に該当しないすべての贈与財産を一般贈与財産といいます。

なお、相続時精算課税を適用した場合は、贈与財産の総額から2,500万円が控除され、2,500万円を超えた分に対して一律20%の税率で贈与税がかかります(相続税法21条の9、租税特別措置法70条の2の6)。

不動産取得税とは、不動産を取得した人に対して課される税金です。

税額は、不動産の価額×4%で計算されますが、現在、土地と住宅については軽減税率として3%が適用されています。

参考: 不動産取得税|総務省

地方税のため、自治体によって課税額の控除などの特例が定められています。

詳しくは各自治体のHP等などをご確認ください。

司法書士に登記手続きの代行を依頼する場合、報酬の支払いが必要です。

地域や手続きの内容によっても異なりますが、5〜15万円が相場となっています。

家を贈与する際の注意点

親御さまの家を子へ贈与する場合は、以下の点に注意しましょう。

家を贈与する際の注意点

- 贈与を受けた子に贈与税と不動産取得税が課せられる

- 贈与税は比較的高額である

- 控除に関して、暦年課税と相続時精算課税の一方を選ばなければならない

上述の通り、親から子へ贈与を行う上で、懸念されるのは贈与税の額 です。

贈与税は、不動産取得税や所得税と比較して基礎控除額が低い上に税率が高く、安易に贈与を行うと高額の贈与税を納めなければならないため、注意しましょう。

例えば、贈与税は基礎控除額が年間で110万円なのに対し、相続税は3,000万円(基礎控除額)+600万円×法定相続人の数で決まります(相続税法15条)。

また、税率や税額控除の面からも贈与税は高額になる傾向があります。

贈与税と相続税の速算表を比較すると、以下の通りです。

贈与税

| 基礎控除(110万円)後の 課税価格 | 一般贈与財産 | 特例贈与財産 |

|---|---|---|

| 200万円以下 | 税率:10% 控除額:ー | 税率:10% 控除額:ー |

| 300万円以下 | 税率:15% 控除額:10万円 | 税率:15% 控除額:10万円 |

| 400万円以下 | 税率:20% 控除額:25万円 | 税率:20% 控除額:30万円 |

| 600万円以下 | 税率:30% 控除額:65万円 | 税率:30% 控除額:90万円 |

| 1000万円以下 | 税率:40% 控除額:125万円 | 税率:40% 控除額:190万円 |

| 1500万円以下 | 税率:45% 控除額:175万円 | 税率:45% 控除額:265万円 |

| 3000万円以下 | 税率:50% 控除額:250万円 | 税率:50% 控除額:415万円 |

| 3000万円超 | 税率:55% 控除額:400万円 | 税率:55% 控除額:640万円 |

※基礎控除額=1年間に110万円 ※贈与を受ける人1人あたり

相続税

| 各相続人の法定相続分の金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円超、3,000万円以下 | 15% | 50万円 |

| 3,000万円超、5,000万円以下 | 20% | 200万円 |

| 5,000万円超、1億円以下 | 30% | 700万円 |

| 1億円超、2億円以下 | 40% | 1,700万円 |

| 2億円超、3億円以下 | 45% | 2,700万円 |

| 3億円超、6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※基礎控除額=3000万円+600万円×法定相続人の人数

親子間の贈与自体は親子間だけで行えますが、相続人が複数人いる場合は、安易に贈与を行うと相続人間トラブルに発生する恐れもあります。

また、どのような財産の移転方法が節税となるのかについては、ご本人や親族の状況、法定相続人の数などによっても様々さまざまです。

親の家を子に贈与することを考えられている方は、弁護士や税理士などの相続の専門家にご相談いただくことを強くおすすめします。

状況によっては、上述のような相続対策・認知症対策の提案を受けることもできるでしょう。

2.第三者へ家を売却する

認知症の親の家を名義変更する2つ目の方法として、第三者に売却することも可能 です。

この場合は、家の所有権(名義)が親から買主である第三者に移転します。

親が介護施設に入所している、または入所する予定があり空き家となるケースや、売却により介護・医療費を捻出したいケースにも有効だといえるでしょう。

第三者へ売却した場合でも、売却による利益に対する譲渡所得税や、不動産仲介業者への仲介手数料が発生するため、費用のシミュレーションが必要です。

家の売却にかかる費用・税金

家の売却を行う場合、以下のような費用や税金がかかります。

軽減税率として、令和8年3月31日までの間に登記を受ける場合は1.5%となります(租税特別措置法72条の1)。

譲渡所得は「売却による収入-金額-(取得費+譲渡費)」で計算されます(所得税法33条の3)。

税率について、所有期間が5年を超える場合の長期譲渡所得を想定し、15%を採用しています。

(所有期間が5年以下の場合は短期譲渡所得として、税率は30%となります。)

司法書士に登記手続きの代行を依頼する場合、報酬の支払いが必要であり、地域や手続きの内容によっても異なりますが、5〜15万円が相場となっています。

不動産の売却にかかる仲介手数料は、不動産の売却価格により異なります。

詳細は割愛しますが、法律で以下のように上限額が定められております(宅建業法第46条)。

| 売買代金の額(消費税含まない) | 仲介手数料(消費税含む) |

|---|---|

| 200万円以下の部分 | 100分の5.5 |

| 200万円を超えて400万円以下の部分 | 100分の4.4 |

| 400万円を超える部分 | 100分の3.3 |

家を売却する際の注意点

認知症の親の家を第三者へ売却する場合は、以下の点に注意しましょう。

家を売却する際の注意点

- 売主である親に譲渡所得税が課せられる

- 買主が特別な関係(※)である場合、居住用財産を譲渡した際の「3,000万円控除」は適用されない

- 買い手が見つかるまでに意思判断能力がなくなる可能性がある

※特別な関係には、親子や夫婦のほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

家を売却する場合、費用面での注意点として、「譲渡所得税」は売主である親に課せられることが挙げられます。

マイホームを売った場合は、一定の条件を満たせば譲渡所得から最大3,000万円の控除が受けられます。

ただし、親子や夫婦、他にも内縁関係にある人や特殊な関係にある法人などの特別な関係にある相手が買主の場合は適用を受けられないため、注意しましょう。

また、家を売却する際は、不動産仲介業者を介して売却活動を行うことが一般的です。

そのため、良い買い手が見つかるまでには期間を要する場合があり、その間に本人の認知症が進行し、契約時には意思判断能力がなくなってしまう可能性も考えられます。

贈与か売却、どちらを選ぶべき?

認知症の親の家の名義変更において、贈与か売却のどちらが最適なのかという疑問がでてくるでしょう。

結論としては、家の不動産価額や売却価格、ご家族の状況やご希望などによって異なります。

贈与であれば、贈与税が高額になる可能性が高いですが、相続時精算課税や贈与税の配偶者控除などを利用すれば、最低限贈与税を節税することも可能です。

ただし、他に相続人がいる場合、特定の子に贈与することが後の相続人間の関係悪化やトラブルに発展するケースもあります。

一方で、売却すれば、財産を現金化できますので、複雑な相続の回避や介護・医療の資金の捻出にも繋がるでしょう。

ただし、良い買い手が見つかるまでに親の認知症が進行して判断能力がなくなれば売買契約を結べなくなるため、売却は実現しません。

上記について、メリットとデメリットをまとめると、以下のようになります。

| 贈与 | 売却 | |

|---|---|---|

| メリット | ・確実に財産を承継できる ・配偶者控除などを活用できる | ・財産を現金化できるため、複雑な 相続の回避や、資金の捻出に繋がる |

| デメリット | ・贈与税が高額になる可能性が高い ・相続人が複数いる場合、相続 トラブルに発展する可能性がある | ・売却までに時間を要する可能性がある ・売買契約を結ぶ前に、親の判断能力が 喪失する可能性がある |

このように、家という大きな財産を動かすには、法律や税金、相続についてさまざまな知識を総動員させて考える必要があるのです。

少しでも不安や疑問がある方は、まずは相続や認知症対策の専門家に相談することを強くおすすめします。

認知症の親に意思判断能力がなければ「成年法定後見制度」の利用が必須

ここまで解説してきた贈与や売却ができるのは、親に「判断能力」がある場合のみです。

すでに親が認知症により、意思判断能力が喪失していれば「成年法定後見制度」を利用する必要があります。なお、十分な判断能力があるうちに、本人が後見人を選任しておくのは任意後見制度であり、この2つをあわせて成年後見制度といいます。

まずは、法定後見制度と任意後見制度について、違いを整理しておきましょう。

法定後見制度と任意後見制度の違い

法定後見制度とは、認知症や知的障害、発達障害などによって判断能力を欠く、もしくは不十分になってしまった方の権利を守り、本人を法律的に支援する制度です。

法定後見制度では、本人に変わって家庭裁判所に選任された「後見人」が、本人の財産管理や身上監護(医療や介護の契約行為など)を行います。

成年法定後見制度においては、本人の判断能力が不十分になった後に利用するため、家族や専門家などが、家庭裁判所に対して「後見開始の申立て」をし、家庭裁判所が「後見開始の審判」と「後見人(後見監督人)の選任」を行うことで後見が開始します。

一方、任意後見制度においては、本人の判断能力が十分にある状態で利用するので、本人が後見人を選任し、家庭裁判所が「任意後見監督人」を選任することで、後見が開始します。

改めて両者の違いを比較すると以下の通りです。

| 任意後見制度 | 法定後見制度 | |

|---|---|---|

| 本人の状態 | 判断能力が十分にある | 判断能力が不十分になった後 |

| 後見人の選任 | 本人 | 家庭裁判所 |

| 後見が開始するとき | 任意後見監督人が 選任されたとき | 「後見開始の審判」が 確定したとき |

| 後見人の権限 | 任意後見契約で定めた内容 | 家庭裁判所の審判で定めた内容 |

| 報酬 | 本人と後見人との間で 自由に定めることができる | 管理財産の額や、権限の内容 をもとに裁判所が定める |

成年後見制度では、後見人が本人の代わりに家の売却行為を含む財産管理や、身上監護を行いますが、この際に注意すべき点がいくつかあります。

成年後見制度の注意点

成年後見制度の注意点として、以下が挙げられます。

成年後見制度の注意点

- 本人の居住用財産の売却(処分)には、家庭裁判所の許可が必要

- 本人の財産を維持し、本人が生活を送るために必要な行為や支出のみが認められる

- 後見人に専門家が選任された場合は報酬の支払いが必要

- 後見人と良好な関係性を築けない可能性がある

- 親族が後見人に選任された場合、後見人の業務が大きな負担となる場合がある

- 原則、本人が亡くなるまで辞められない

これらの注意点は原則、任意後見制度・法定後見制度どちらにも当てはまるものです。

注意点について、1つずつ解説していきます。

本人の居住用財産の売却(処分)には家庭裁判所の許可が必要

成年後見人が成年被後見人の居住用財産(建物又は敷地)について、売却、賃貸、賃貸借の解除または抵当権の設定などを行う場合は、家庭裁判所の許可を得なければなりません(民法859条の3)。

家庭裁判所によって、売却の必要性や本人の財産状況、推定相続人などの親族が反対していないかどうかなどが総合的に考慮・判断されます。

参考: 成年後見人による居住用不動産の売却|公益社団法人全日本不動産協会

なお、必ずしも許可されるとは限らないこと、書類の準備や手続きにも時間がかかることなどにも、注意が必要です。

成年後見制度は、あくまでも本人の財産を維持・保護するための制度であるため、基本的には本人が生活を送るために必要な支出や法律行為のみが認められます。

本人の財産を増やす目的であっても、本人の財産を使って積極的な投資や運用を行うことはできません。

したがって、本人の家を子や配偶者に贈与することは、適切な対価を得ることなく本人の財産が減少する行為となるため、原則として認められないことになります。

後見人に専門家が選任された場合は報酬の支払いが必要

後見人に専門家が選任された場合は、月2万〜6万円ほどの報酬の支払いが必要となり、報酬については後見人が行った後見事務の内容や、被後見人の財産額や内容を裁判官が総合的に考慮して定めます。

被後見人が保有する財産額(管理財産額)が多いほど報酬も高くなる傾向にあります。

参考までに、管理財産額が1,000万円〜5,000万円の場合は月額3万〜4万円、管理財産額が5,000万円を超える場合は月額5万〜6万円程度とされることもあります。

後見人と良好な関係性を築けない可能性がある

親族以外の専門家が後見人に選任された場合、親族や本人との相性が合わなかったり、意思疎通が図れず、精神的な負担となってしまったりといったケースもあります。

対策としては、後見開始の申立書の「成年後見人等候補者」欄に、信頼できる専門家をあらかじめ記載しておくなどの方法があります。

自分たちだけで申立てを行うと、いきなり見ず知らずの専門家に、親の財産を一任しなければならない可能性も高まるでしょう。

成年後見制度を利用する際は、まずは認知症対策の専門家に相談することをおすすめします。

親族が後見人に選任された場合、後見人の業務が大きな負担となる場合がある

後見人は、その事務内容や被後見人の財産の収支などに関して、就任後の初回報告と、年に1度の定期報告を家庭裁判所に対して行わなければなりません。

初回報告では、後見人等に選任されてその効力が発生したら、速やかに「財産目録」と「年間収支予定表」を家庭裁判所に提出する必要があります。

定期報告では、原則として年に1回、家庭裁判所に対して後見等事務の報告と財産目録の提出をしなければなりません。

日常においても、定期的、臨時的な収入・支出についての資料を管理したり、記録をしておく必要があります。

親族が後見人となった場合、本人や家族にとっては心理的な安心が得られるかもしれません。

しかし、後見人に対して求められる業務は多く、体力的・精神的な負担が大きくなる場合があるため、注意しましょう。

参考: 後見人等に選任された方へ|東京家庭裁判所後見センター

原則、本人が亡くなるまで辞められない

成年後見制度は、原則一度後見が開始すると本人(被後見人)が亡くなるまで辞められません。

成年後見制度は本人の意思を尊重する程度であり、簡単に辞められると本人の利益を害したり、制度の継続性が確保できなかったりといった恐れがあるためです。

厳密には、後見開始の原因が消滅したとき(本人の判断能力が回復したとき)は、後見開始の審判が取り消されて成年後見制度が終了する場合もありますが、認知症が回復するケースは稀だといえるでしょう。

なお、任意後見制度の場合は、任意後見監督人が選任される前であれば、いつでも解除することができます。

よって、成年後見制度を利用すると、家の売却や処分が完了した後も、後見人による財産管理・身上監護は続きます。

家の売却を目的に後見開始の申立てを行った場合でも、成年後見制度の効力が一度発生すれば、その後の本人の財産は全て後見人の管理となり、家庭裁判所の管理下に入ることを覚えておきましょう。

※現在、成年後見制度は制度の見直しが進められています。

成年後見制度には、上記のような注意点がありますが、前提として判断能力を喪失した親を法的に保護・支援してくれる制度です。

成年後見制度についてしっかりと理解した上で、専門家のサポートのもと十分な準備を行えば、親の家の売却もより進めやすくなると考えられます。

親の判断能力の確認も含め、まずは認知症対策の専門家に相談してみましょう。

成年後見制度の利用の流れ

成年後見制度の利用開始までの大きな流れは、以下の通りです。

- 後見開始の申立て準備

必要書類や費用を用意し、管轄の家庭裁判所へ提出します。 - 面接予約

申立後、申立人及び成年後見等候補者から詳しい事情を聞くための面接日を予約します。 - 後見開始の申立て・面接

必要書類を提出し、予約した日時に面接を行います。 - 審理

書類審査・親族への意向照会・本人調査・候補者調査・鑑定などが行われます。 - 後見開始の審判

申立てから審判まではおおむね1ヶ月〜2ヶ月かかります。 - 初回報告

成年後見人は、本人の財産状況を調査のうえ、財産目録及び年間収支予定表を作成し、資料を添えて家庭裁判所へ提出します。 - 定期報告(年1回)

原則として年1回定められた報告時期に、後見等事務報告書と財産目録及びそれらの資料を提出します。

参考: 手続の流れ・概要|東京家庭裁判所

成年後見制度を利用するには、まずは後見開始の申立てに必要な書類と費用を準備しなければなりません。

申立ては、本人(物事の判断能力が十分ではない方)の住所登録をしている場所を管轄する家庭裁判所へ行います。

主な必要書類と費用は以下の通りです。

主な必要書類

- 後見・保佐・補助 開始等申立書

- 申立事情説明書

- 本人の財産目録及びその資料

- 本人の収支予定表及びその資料

- 親族の意見書

- 後見人候補者事情説明書

- 診断書

- 本人情報シート

- 本人の戸籍抄本・住民票

- 本人の住民票又は戸籍の附票

費用

- 申立手数料(収入印紙800円)

- 登記嘱託手数料(収入印紙2,600円)

- 郵便切手(送達・送付費用) 後見:3,270円、保佐・補助:4,210円

- 鑑定費用(必要な場合)

参考: 後見・保佐・補助開始申立ての手引|東京家庭裁判所後見センター

後見開始の申立てを行う場合には、上記のような複数の書類や費用が必要となります。

専門家でなければかなり複雑だと感じられる書類や手続きも多いはずです。

親本人やご家族が適切に成年後見制度を利用できるよう、まずは認知症対策の専門家への相談をおすすめします。

成年後見制度の手続きの流れや申立方法については、以下の記事で詳しく解説しているので、併せてご覧ください。

成年後見制度の手続き完全ガイド|流れや必要書類を徹底解説!

成年後見人の申立て手続きを検討しているけど、「複雑な手続きや多すぎる書類がわかりにくい」とお悩みではありませんか? この記事では、成年後見人の選任申立て手続きの流れ、必要書類、費用の相場、注意点などを司法書士がわかりやすく解説します。

直近の税制改正、法改正に注意!

令和5年度税制改正により、相続税法及び租税特別措置法の一部が改正されました。

先述した、暦年課税と相続時精算課税について変更されていますので、注意が必要です。

また、令和3年に改正された法律により、2024年(令和6年)の4月1日から、相続登記が義務化されています。

これらは重要ですので、おさらいしておきましょう。

税制改正

令和5年度における改正点は以下の3つです。

- 相続時精算課税に係る基礎控除の創設(贈与税・相続税)

- 相続時精算課税に係る土地又は建物の価額の特例(相続税)

- 暦年課税による生前贈与の加算対象期間等の見直し(相続税)

それぞれ概要を解説します。

1.相続時精算課税に係る基礎控除の創設(贈与税・相続税)

また、特定贈与者の死亡に係る相続税の課税価格に加算されるその特定贈与者から令和6年1月1日以後に贈与により取得した財産の価額は、基礎控除額を控除した後の残額とされます。

※1 相続時精算課税は、原則として、

①贈与者が贈与の年の1月1日において60歳以上であり、

②受贈者が同日において18歳以上で、かつ、贈与時において贈与者の直系卑属である推定相続人又は孫である場合に選択することができます。

なお、相続時精算課税を選択した場合、その後、同じ贈与者からの贈与について暦年課税へ変更することはできません。

※2 特定贈与者とは、相続時精算課税の選択に係る贈与者をいい、令和5年分以前の贈与税の申告において相続時精算課税を選択した場合も含みます。

※3 同一年中に、2人以上の特定贈与者からの贈与により財産を取得した場合の基礎控除額110万円は、特定贈与者ごとの贈与税の課税価格であん分します。

(注) 相続時精算課税を選択した場合、その特定贈与者からの贈与について暦年課税の基礎控除の適用はできません。

参考: 令和5年度相続税及び贈与税の税制改正のならわし|国税庁

従来は、基礎控除額110万円が控除されるのは暦年課税を選択した場合のみでした。

今回の改正により、相続時精算課税にも110万円の基礎控除額が反映されたことで、相続時精算課税のメリットが増えたともいえます。

2.相続時精算課税に係る土地又は建物の価額の特例(相続税)

参考: 令和5年度相続税及び贈与税の税制改正のならわし|国税庁

こちらも相続時精算課税に限定した特例となります。

自然災害の多い我が国において、災害による被災価額を控除できることは安心感があります。

なお、「災害」や「一定の被害」の定義について、詳細は上記リンクを参照ください。

3.暦年課税による生前贈与の加算対象期間等の見直し(相続税)

具体的な贈与の時期等と加算対象期間は次のとおりです。

| 贈与の時期 | 加算対象期間 |

|---|---|

| ~令和5年12月31日 | 相続開始前3年間 |

| 令和6年1月1日~ 贈与者の相続開始日: 令和6年1月1日~令和8年12月31日 | 相続開始前3年間 |

| 令和6年1月1日~ 贈与者の相続開始日: 令和9年1月1日~令和12年12月31日 | 令和6年1月1日~相続開始日 |

| 令和6年1月1日~ 贈与者の相続開始日: 令和13年1月1日~ | 相続開始前7年間 |

参考: 令和5年度相続税及び贈与税の税制改正のならわし|国税庁

贈与された財産は、将来的に相続が発生した時、相続財産に含まれないため、相続税の節税につながり、贈与を基礎控除内の金額で行えば贈与税の負担も発生せず、無税で財産を子や孫に移すことができます。

しかし、亡くなる直前に贈与をすれば、贈与税や相続税の負担を逃れることができてしまうでしょう。

そこで、相続開始前3年以内に贈与された財産は、贈与がなかったものとして相続財産に含めることとされているのです。

このことを「持ち戻し」といい、持ち戻しが行われると生前贈与しても相続税の節税にはなりません。

令和5年度の税制改正により、この持ち戻しの対象となる暦年贈与が、これまでの相続開始前3年以内から7年前に拡大されました。

ただし、新たに対象となった4年間の贈与については、合計100万円の非課税枠が設けられています。

この改正は2024年1月1日以降に行われる暦年贈与から順に適用されるため、2027年1月1日以降に発生する相続から影響を受けます。

相続登記の義務化

相続登記の義務化についても注意が必要です。従来までは任意のものでしたが、令和6年(2024年)4月1日より法律で義務化されました。

故人が不動産を所有していた場合、不動産の名義変更手続きが必要です。

この手続きは一般的に「相続登記」と呼ばれ、法務局に必要書類と登記申請書を提出し、手続きを行います。

相続人は、不動産(土地・建物)を相続で取得したことを知った日から3年以内に、相続登記をすることが法律上の義務になりました(従来までは任意でした)。

所有者が亡くなったのに相続登記がされないことによって、登記簿を見ても所有者が分からない「所有者不明土地」が全国で増加しています。

これにより、周辺の環境悪化や民間取引・公共事業の阻害が生ずるなど、社会問題となっていることが施行の背景となっているのです。

今回、相続登記が法律上の義務となり、正当な理由がないのに相続登記をしない場合、10万円以下の過料が科される可能性も考えられるでしょう。

不動産(土地・建物)を所有していた親が亡くなった場合、まずは相続人の間で早めに遺産分割の話合いを行うことが重要です。

その結果、不動産を取得した方は、法務局で相続登記をする必要があり、早期の遺産分割が難しい場合には、今回新たに作られた「相続人申告登記」の手続を法務局ですることによって、義務を果たすこともできます。

参考:

相続登記の申請義務化に関するQ&A|法務省

参考:

登記手続ハンドブック|法務省

相続登記の義務化は、相続や遺贈で不動産を取得した相続人が対象となります。

贈与による不動産取得の場合、贈与契約が成立していれば法律上、所有権移転登記を行う義務はありません。

なお、任意後見制度を利用していても、相続登記は相続人が行う必要がある点に注意が必要であり、家族信託を利用する場合は、対応する司法書士が相続登記を代行することが可能です。

認知症の親の家を名義変更することに関してのよくある質問

認知症の親の家を名義変更することに関して、よくある質問をまとめました。

あらためて重要な部分を振り返りましょう。

Q.認知症になった親の不動産の名義変更はできますか?

A. 認知症が進行し、本人の判断能力が喪失した場合、成年後見制度等を利用しない限り家の名義変更をすることはできません。

ただし、「認知症=判断能力の喪失」では必ずしもない 、という点に注意しましょう。

認知症でも、症状がまだ軽度であり、それぞれの法律行為に関する判断能力が十分にある場合は贈与や売却の当事者となり、家の名義変更も行うことができます。

なお、家や土地などの不動産において「名義変更」という手続きは存在せず、正確には「所有権移転登記」を指します。

詳しくは本記事を確認してください。

Q.家の名義変更を親から子にする場合、デメリットはありますか?

A. 親から子に家の名義変更をすると、贈与税や相続税がかかります。

親から子へ贈与を行う上で、懸念されるのは贈与税の額です。

贈与税は、基礎控除額が年間110万円と低い上に、贈与額により税率が高くなります。

安易に贈与を行うと、高額の贈与税を納めなければならない可能性がある点に注意が必要です。

家の不動産価額や売却価格、ご家族の状況やご希望によっても、最適な制度は異なるので、家族信託や任意後見制度など他の制度との比較検討も踏まえ、認知症対策・相続対策の専門家に相談するとよいでしょう。

家族信託と成年後見の違いは?どちらを使うべき?

高齢者の財産を本人以外が管理するには、家族信託と成年後見制度があります。家族信託と成年後見制度は特徴が異なるため違いについてしっかり理解することが重要です。家族信託と成年後見制度の違いや、どちらを使うべきか?について解説します。

Q.親の家の名義変更は義務化されますか?

A. 亡くなった親が不動産を所有していた場合、名義変更(相続登記)が必要です。

2024年4月1日からは相続登記が義務化され、正当の理由なく申請が遅れた場合、10万円以下の過料の対象となります。

亡くなった親の名義のまま不動産を放置していると、いずれまた下の世代で相続が発生して相続人の数が増え、収拾がつかなくなるため、速やかに相続人間で遺産分割の話し合いを行い、法務局で相続登記を行うことが必要です。

まとめ|親が認知症になったときの財産管理・相続対策は専門家に相談を

親が認知症の場合、判断能力がなければ親の家の名義変更ができない可能性があります。

認知症になると法律行為ができなくなるわけではありませんが、判断能力がないまま売却や贈与を進めてしまうと、後から大きなトラブルに発展するかもしれません。

親が認知症であり、家などの財産を動かす場合は、専門家へ相談し、判断能力があるかどうか、そして最適な相続対策についてサポートを受けることを強くおすすめします。

また、親がまだ認知症の症状がなくとも、元気なうちに家族信託などを利用して、将来の財産管理や承継について定めておくと、認知症による資産凍結を防ぐことが可能です。

認知症対策・相続対策は早めの着手がカギとなります。

弊社では年間数千件もの家族信託に関する相談をお受けする豊富な実績と経験があります。

さまざまな専門家とのネットワークもございますので、認知症対策、相続対策、税金対策など幅広い視点からの支援が可能です。

電話やメールにて、無料で相談を承っておりますので、ぜひお気軽にお問い合わせください。

家族信託をご検討中の方へ

家族信託の「おやとこ」では、

無料相談を受付中です。

「我が家の場合はどうするべき?」

「具体的に何をしたら良い?」

などお気軽にご相談ください。

年間数千件のご相談に対応中。 サービス満足度96%の「おやとこ」が真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する