「おやとこ」(https://trinity-tech.co.jp/oyatoko/)を運営するトリニティ・テクノロジー株式会社(所在地:東京都港区、代表取締役:磨和寛、以下トリニティ・テクノロジー)は、2000万円以上の金融資産を保有している親を持つ45歳〜65歳の男女約1000名を対象に、親の認知症による「資産凍結」リスクとその解決策である「家族信託」に関する意識調査を実施いたしましたので、お知らせいたします。

目次

調査サマリー

調査概要

調査方法:インターネットリサーチ

調査期間:2022年5月27日〜同年6月1日

調査実施:株式会社クロス・マーケティング

有効回答:親が存命の45〜65歳の男女約1000名(親の現金預貯金額が2000万円以上)

※構成比は小数点以下第2位を四捨五入しているため、合計しても必ずしも100とはなりません。

※家族信託とは: https://trinity-tech.co.jp/oyatoko/column/1/

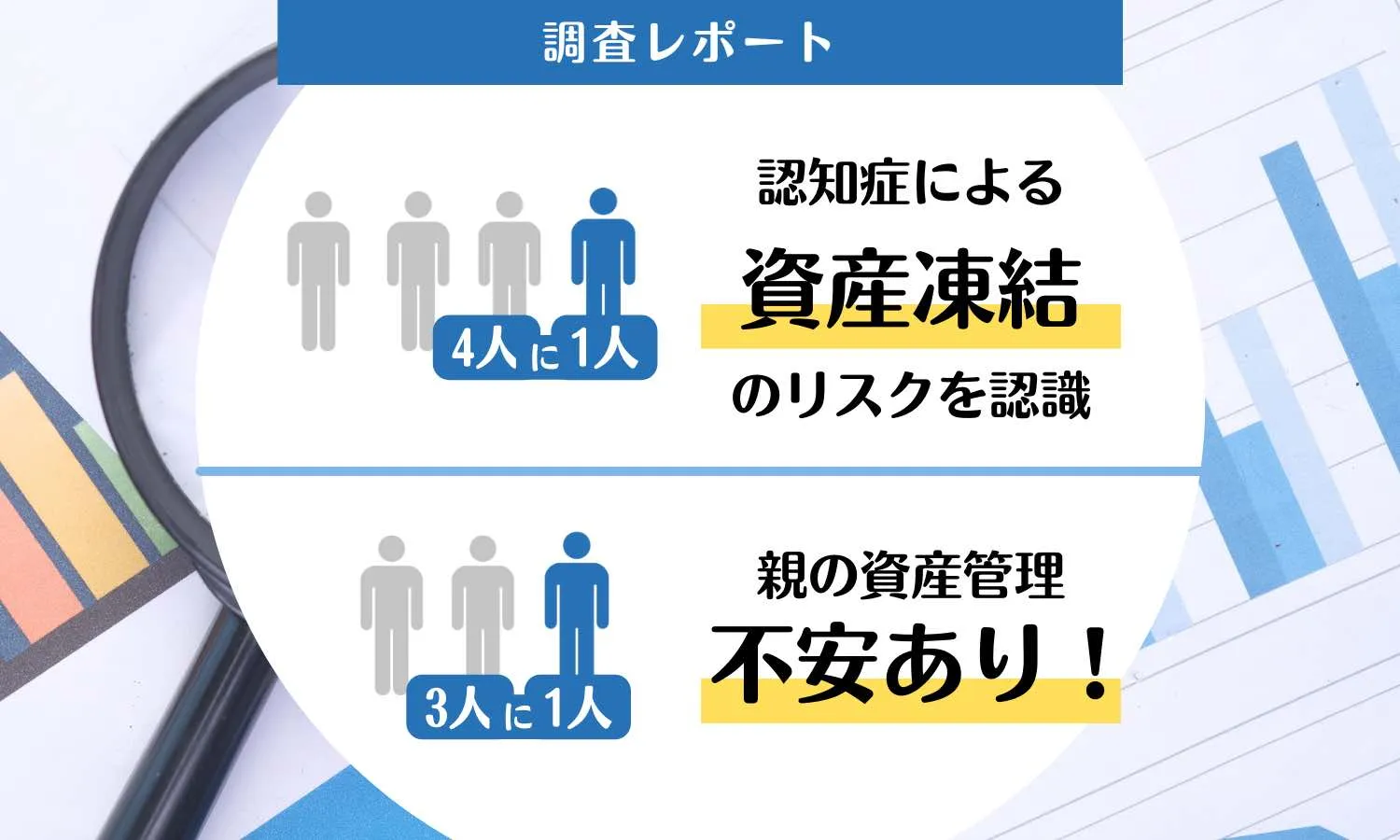

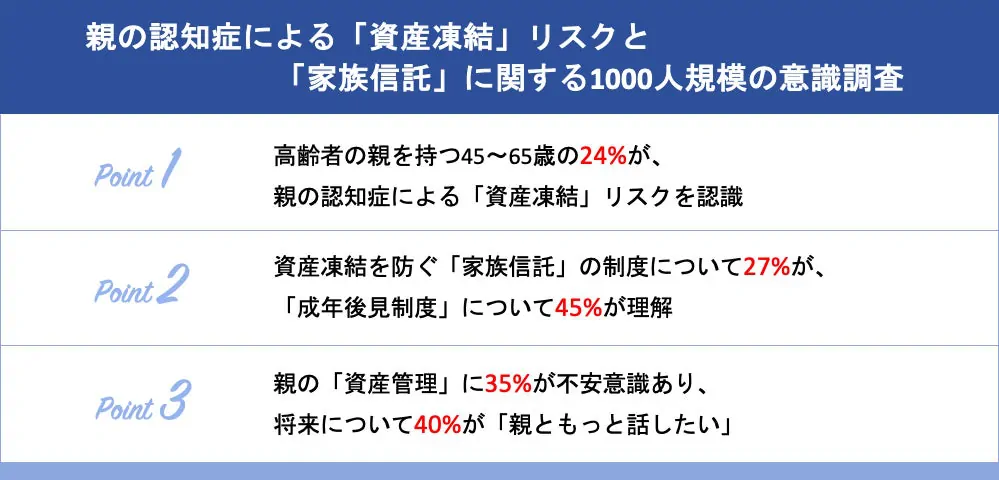

認知症による「資産凍結」リスクを理解している回答者は24%

認知症によって意思能⼒を喪失すると、銀行預金の引出しなどができなくなる「資産凍結」状態に陥ります。

日本の認知症患者の数は2020年に630万人を超え、凍結リスクのある認知症患者の保有資産は約200兆円にものぼると推計されています[1]。

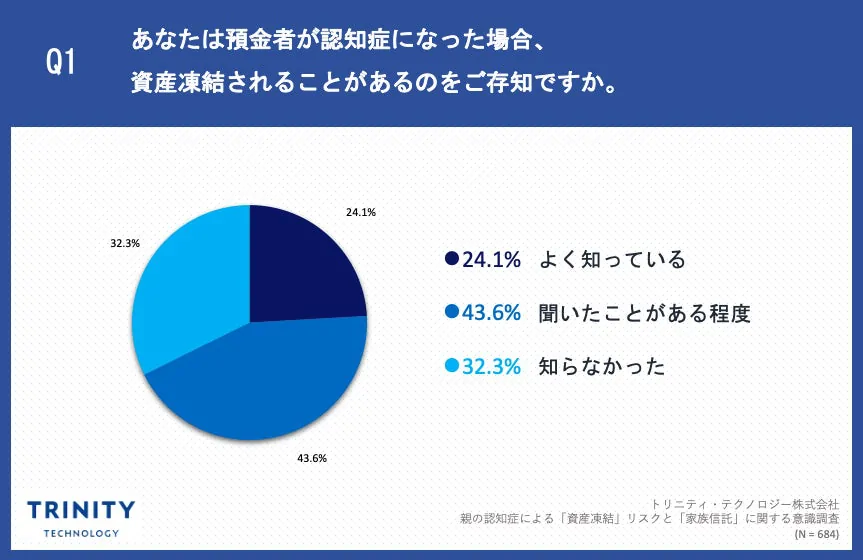

「Q1. あなたは預金者が認知症になった場合、資産凍結されることがあるのをご存知ですか。」(N = 684)と質問したところ、「よく知っている」が24.1%、「聞いたことがある程度」が43.6%という回答となりました。

- よく知っている:24.1%

- 聞いたことがある程度:43.6%

- 知らなかった:32.3%

[1] 厚生労働省老健局「認知症施策の総合的な推進について」( https://www.mhlw.go.jp/content/12300000/000519620.pdf )参照

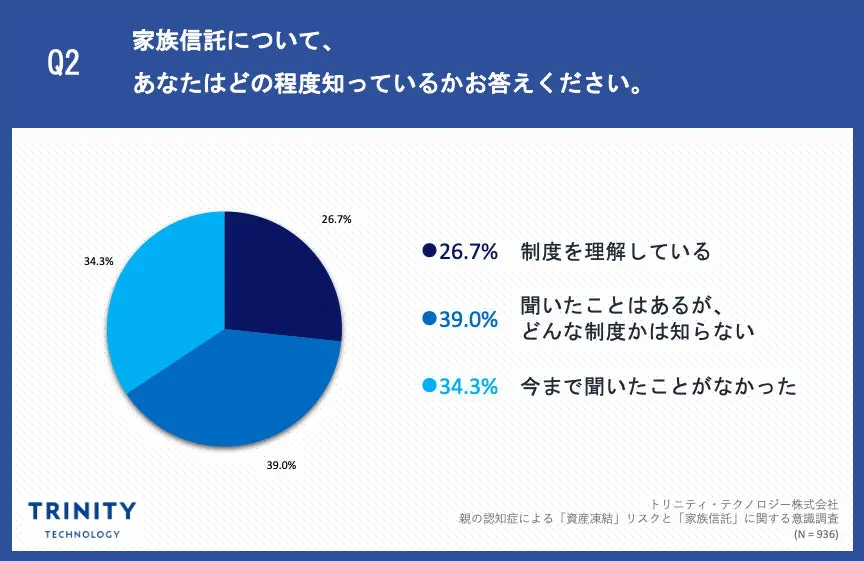

「家族信託」について、回答者の27%が理解

「Q2. 家族信託について、あなたはどの程度知っているかお答えください。」(N = 936) と質問したところ、「制度を理解している」が26.7%、「聞いたことはあるが、どんな制度かは知らない」が39.0%という回答となりました。

- 制度を理解している:26.7%

- 聞いたことはあるが、どんな制度かは知らない:39.0%

- 今まで聞いたことがなかった:34.3%

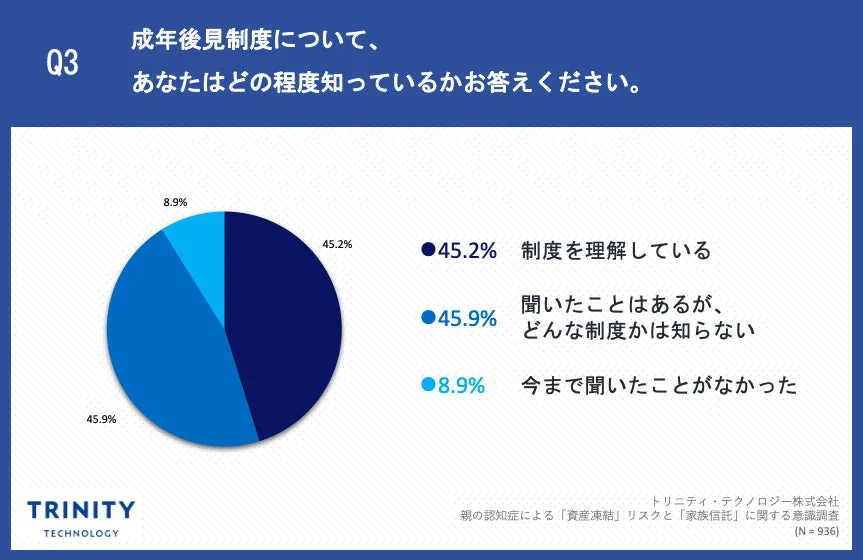

「成年後見制度」について、回答者の45%が理解

「Q3. 成年後見制度について、あなたはどの程度知っているかお答えください。」(N = 936)と質問したところ、「制度を理解している」が45.2%、「聞いたことはあるが、どんな制度かは知らない」が45.9%という回答となりました。

- 制度を理解している:45.2%

- 聞いたことはあるが、どんな制度かは知らない:45.9%

- 今まで聞いたことがなかった:8.9%

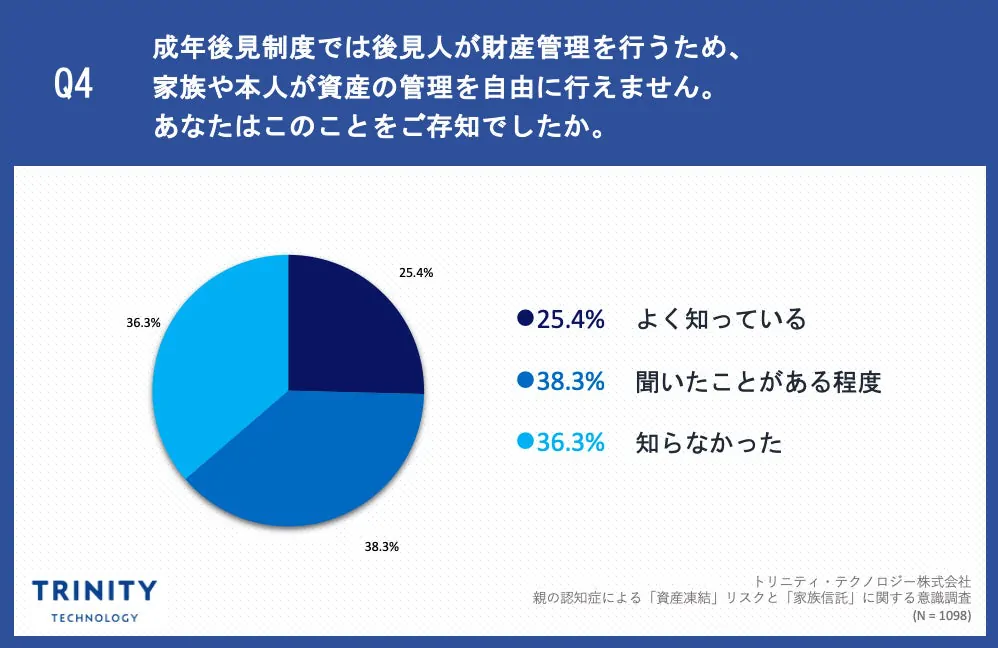

成年後見制度は資産管理が不自由であることについて、回答者の25%が理解

「成年後見制度を知っているが、利用したことはない」と回答した方に「Q4. 成年後見制度では後見人が財産管理を行うため、家族や本人が資産の管理を自由に行えません。あなたはこのことをご存知でしたか。」(N = 1098)と質問したところ、「よく知っている」が25.4%、「聞いたことがある程度」が38.3%という回答となりました。

- よく知っている:25.4%

- 聞いたことがある程度:38.3%

- 知らなかった:36.3%

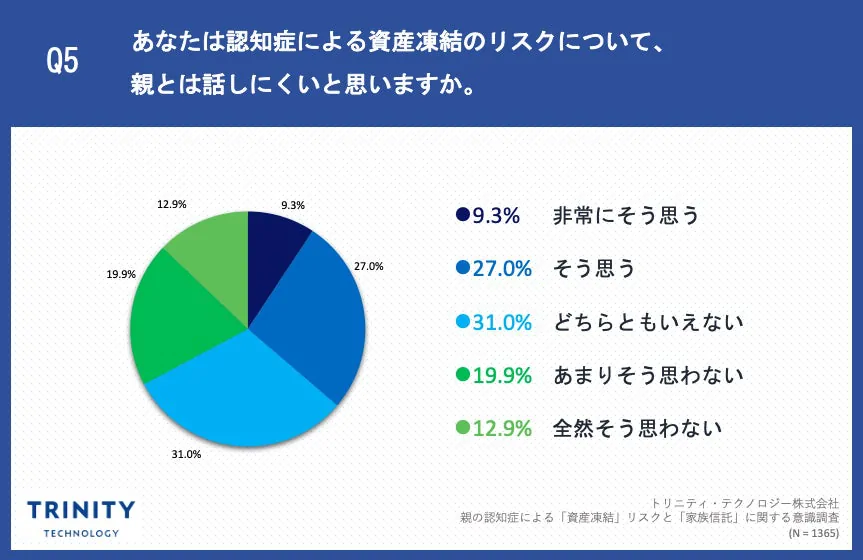

38%が親と認知症による資産凍結について話せないと回答、家庭内で対策が進まず

「Q5. あなたは認知症による資産凍結のリスクについて、親とは話しにくいと思いますか。」(N = 1365)と質問したところ、「非常にそう思う」が9.3%、「そう思う」が27.0%という回答となりました。

- 非常にそう思う:9.3%

- そう思う:27.0%

- どちらともいえない:31.0%

- あまりそう思わない:19.9%

- 全然そう思わない:12.9%

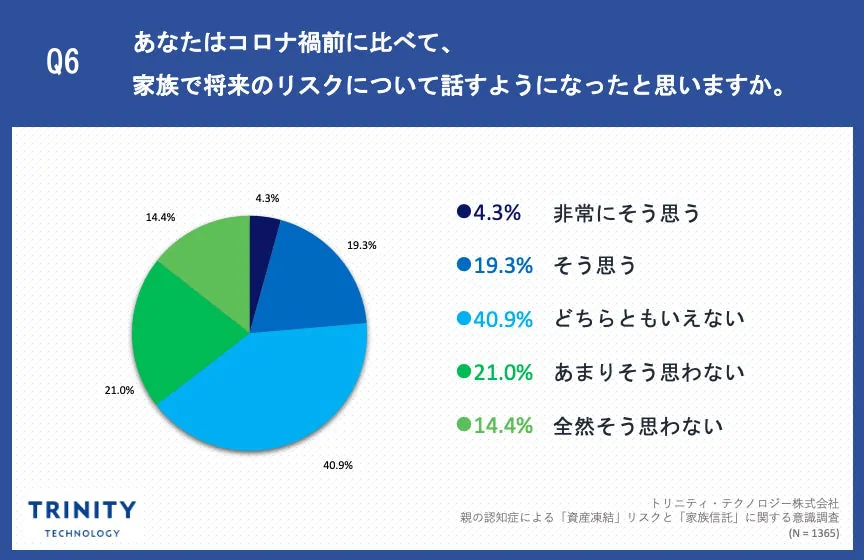

コロナ禍前より家族で将来のリスクについて話す現役世代は24%増加

「Q6. あなたはコロナ禍前に比べて、家族で将来のリスクについて話すようになったと思いますか。」(N = 1365)と質問したところ、「非常にそう思う」が4.3%、「そう思う」が19.3%という回答となりました。

- 非常にそう思う:4.3%

- そう思う:19.3%

- どちらともいえない:40.9%

- あまりそう思わない:21.0%

- 全然そう思わない:14.4%

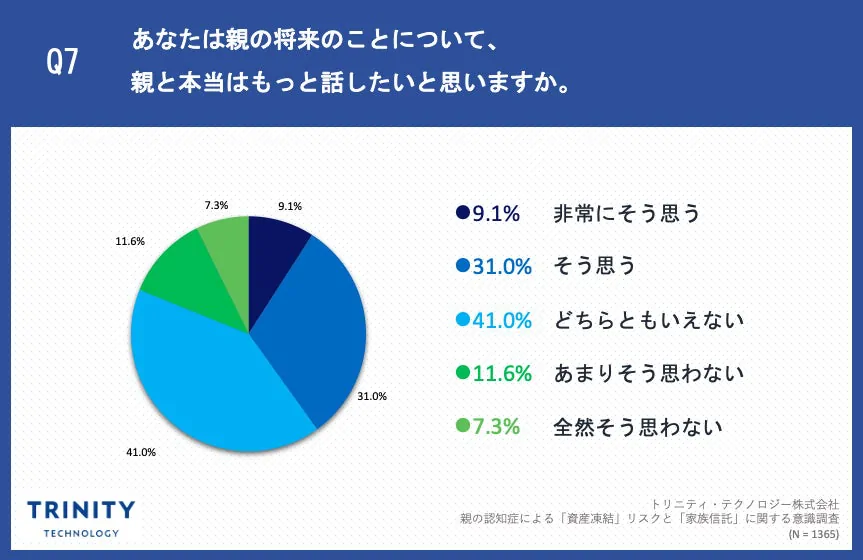

親の将来について、40%が本当は親ともっと話したいという声

「Q7.あなたは親の将来のことについて、親と本当はもっと話したいと思いますか。」(N = 1365)と質問したところ、「非常にそう思う」が9.1%、「そう思う」が31.0%という回答となりました。

- 非常にそう思う:9.1%

- そう思う:31.0%

- どちらともいえない:41.0%

- あまりそう思わない:11.6%

- 全然そう思わない:7.3%

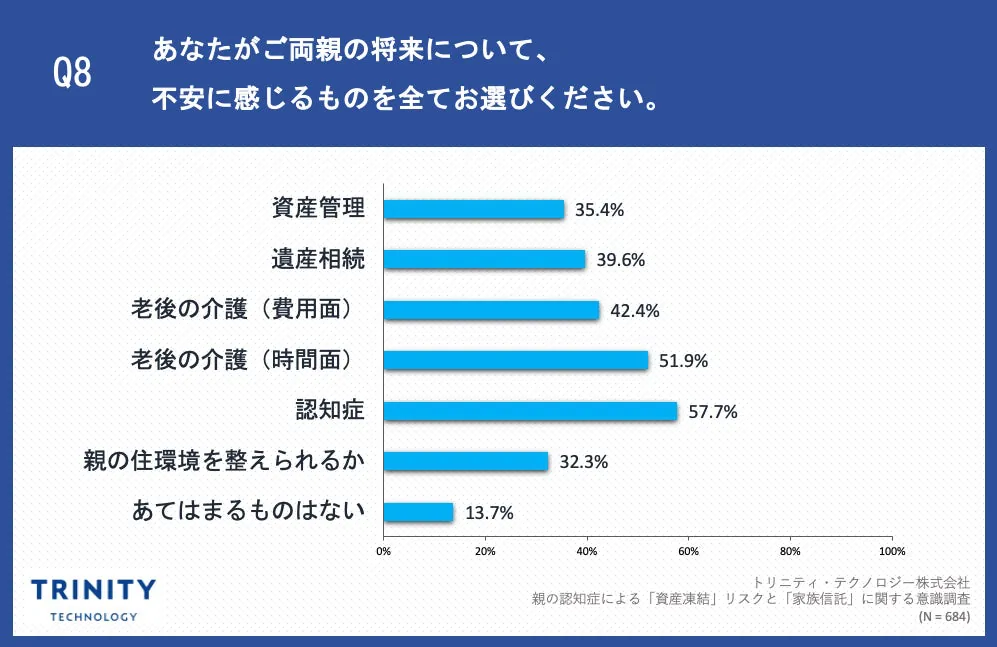

親のことで不安なポイントとして、35%が「資産管理」と回答

「Q8. あなたがご両親の将来について、不安に感じるものを全てお選びください。」(N = 684)と質問したところ、「老後の介護(費用面)」は42.4%、「資産管理」は35.4%という回答が得られました。

- 資産管理:35.4%

- 遺産相続:39.6%

- 老後の介護(費用面):42.4%

- 老後の介護(時間面):51.9%

- 認知症:57.7%

- 親の住環境を整えられるか(自宅介護、バリアフリー、老人ホームなど):32.3%

- あてはまるものはない:13.7%

まとめ

今回は、2000万円以上の金融資産を保有している(低預貯金層以上)親を持つ45歳〜65歳の男女1000名を対象に、資産凍結と家族信託に関する意識調査を実施しました。

調査の結果、認知症による「資産凍結」について、回答者の24.1%の方がリスクとして認識していることが分かりました。

次に、財産の管理方法・制度に関して、回答者の26.7%が「家族信託」について、また45.2%が「成年後見制度」について「理解している」と回答しました。

さらに、約4割の方が「認知症対策について親と話しにくい」「親と親の将来のことについてもっと話したい」と感じていることが分かりました。

親のことで一番不安なポイントとしては、「老後の介護(費用面・時間面)」や「資金管理」などが挙げられました。

今回の調査では、親の認知症による「資産凍結」リスクについて45歳〜65歳の約4人に1人が理解しており、老後の介護や資金管理について3割以上が不安を感じている一方で、親の認知症対策や将来のことについて親と十分に話せていない方が多いことが明らかになりました。

また、資産凍結の対策として、第三者の介入なく財産を管理できる「家族信託」の認知度が高まっているようです。

2025年には5人に1人が認知症になるリスクがあり、認知症は他人事ではなくなってきています。万が一に備えて親が元気なうちに対策を考えることは、家族全員の安心に繋がるのではないでしょうか。

社会背景:超高齢社会の到来と資産凍結問題

日本では超高齢社会の到来により「認知症による資産凍結」という巨大な社会課題を抱えています。

高齢者数の増加と平均寿命の増加が相まって、2020年時点で約630万人の認知症患者は、2050年には1000万人を超えると推計されています。

認知症になると預貯金の引き出しや自宅の売却などができなくなる「資産凍結」状態に陥ってしまいます。人生100年時代において、資産凍結は認知症患者ご本人だけでなく、そのご家族の家計をも脅かし生活に大きな不安を与えます。

また、2030年には国民総資産の約10%(約200兆円)が認知症患者によって保有されると推計されており、資産の流動性を著しく棄損することから、資産凍結問題は今や日本が抱える巨大な社会課題となっています。

家族信託への期待の高まり

この資産凍結問題の対策として成年後見制度が2000年からスタートしたものの、制度の使いづらさから利用率は未だ全体の4%にも満たない状況です。

認知症患者数は直近5年間で20%も増加していますが、成年後見制度の利用者数は直近5年間で14%の増加に留まっており、同制度の普及率はしばらく頭打ちの状態となっています。

このような背景から、資産凍結問題への新たな対策として2016年頃から「家族信託」という、家族の中で資産を信託し管理・承継を⾏う仕組みが注⽬され始めました。

家族信託は家族間で信託契約を締結することで親が元気なうちに資産の管理権を子世代に移転することで資産凍結リスクを回避し、さらには相続後の遺産分割までを担うことができる仕組みです。

成年後見制度のような裁判所や後見人など第三者の介入を防ぐことができることなど、その使い勝手の良さから注目を集めています。

使い勝手が良く注目を集めている家族信託ですが、いくつかの大きな運用上の課題があります。

例えば代表的な課題として、世の中で普及している多くの家族信託では、専門家のサポートが信託組成時の入口のみで、信託組成後の継続的なサポートがなされていない、という問題が挙げられます。

家族信託は信託法に基づく仕組みであり、信託法37条では帳簿等の作成・領収書の保存・年に一度の報告書の作成等が受託者に義務付けられています。

しかし継続的に利用者をサポートする専門家がいないことから、多くの家族信託ではこのような受託者の義務が履行されていないことが浮き彫りとなっています。

さらには委託者が認知症を発症した後に、第三者の関与がなく受託者が財産状況を独占的に把握できてしまうことから、受託者による財産の横領リスクも指摘されています。

家族信託を正しく普及。認知症高齢者1000万人時代の財産インフラ「おやとこ」

当社は家族信託を正しく普及させることで、資産凍結問題を解決するとともに、上述のような課題を解決する「おやとこ」という日本初のサービスを提供しています。

おやとこは、信託したお⾦や資産をアプリで簡単に管理することができる国内初の家族信託用財産管理サービスです。

データ連携による銀行口座等の情報の自動取得と、専門家によるサポートにより、家族信託の運用の手間を大幅に省き、かつ家族の財産を安全に管理することができます。

当社はおやとこを通じて、家族信託を全国に正しく普及させることにより資産凍結に悩む人をなくし、日本の巨大な社会課題を解決します。