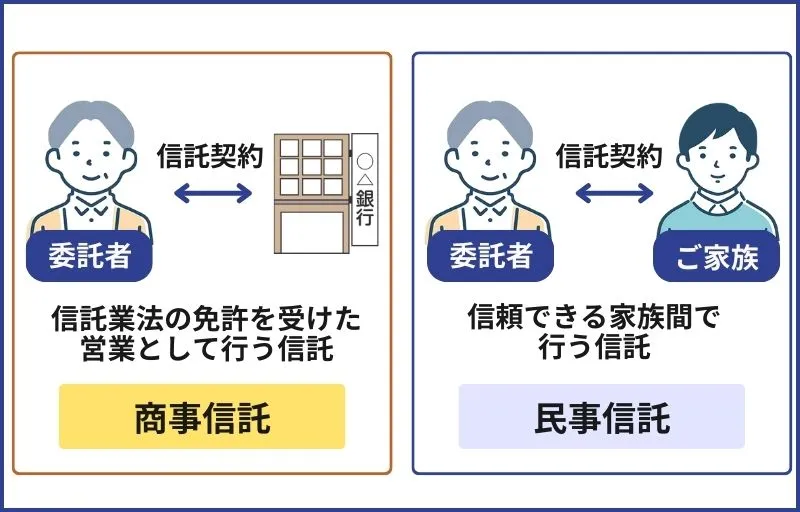

「家族信託」では、親(委託者)から子(受託者)へ財産(金銭・不動産・有価証券など)の管理を託すことが一般的で「民事信託」ともいわれます。

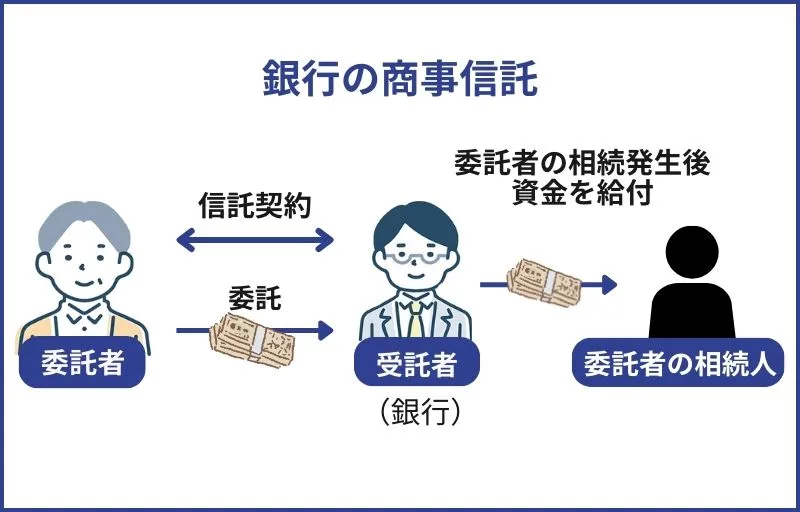

一方で、銀行や信託会社など(以下「銀行」とする)が提供する商品としての信託を「商事信託」といいます。

商事信託は、銀行が受託者となって委託者のお金を管理し、委託者が亡くなった場合は指定の方法で委託者の家族へ払い戻すという制度です。

しかし近年、銀行が提供する商品として「家族信託」と似たような名前が含まれるものも増えています。

そのため、何を選べばよいのか、どこへ相談すればよいのか、混乱してしまうという方も多いのではないでしょうか。

そこで本記事では、銀行の商品としての信託(商事信託)と、一般的な親子間の家族信託(民事信託)の仕組みや違い、メリット・デメリットなどを詳しく解説します。

最後までお読みいただくことで、家族信託の相談先や銀行で必要な手続き、家族信託(民事信託)・商事信託それぞれの特徴がわかるようになっています。

要約

- 銀行が提供する信託は「商事信託」

- 商事信託と民事信託(家族信託)の違いに注意

- 家族信託(民事信託)の受託者は託された金銭を家族信託専用の口座(信託口口座)で管理する

- 信託口口座の取扱は銀行ごとに異なるため事前確認が必要

- 銀行が家族信託の専門家を紹介してくれる場合もある

家族信託を検討している方へ

家族信託の受託者は、委託者(主に親)の財産管理を担う重要な役割です。

信託の設計方法次第では、受託者の負担を和らげるためにほかの役割を設定するなどの対策が可能です。

家族信託や認知症対策をお考えの方は、家族信託契約件数No.1*の「おやとこ」にお気軽にご相談ください。

無料で相談する

無料で相談する

*2023年11月期調査(同年10月15日~11月11日実施)に続き3年連続

調査機関:日本マーケティングリサーチ機構

目次

銀行で家族信託(民事信託)は利用できる?

上述のとおり、銀行では、銀行自身が受託者となり、委託者の代わりに財産を管理する「商事信託」が利用できます。

商事信託は、信託業者として免許や登録を受けた業者のみが商品・サービスとして提供できるものです。利用するには初期費用や毎月の費用(信託報酬)を銀行に支払う必要があります。

一方で「家族信託」は、親と子などの家族間で信託契約を結び、家族へ財産管理を託す「民事信託」です。商事信託のように、受託者の免許や登録は必要ありません。

| 商事信託 | 民事信託 |

|---|---|

| 銀行や信託会社が「受託者」となって委託者の財産管理を行う | 家族間で信託契約を締結し、受託者となった家族(主に子)が委託者(主に親)の財産を管理する |

銀行が提供する商事信託の仕組み

銀行の商事信託では一般的に、高齢となった委託者が金銭の管理を銀行へ託します。

委託者が亡くなった後(相続発生後)は、当初の契約で指定した家族へ信託財産が支払われます。

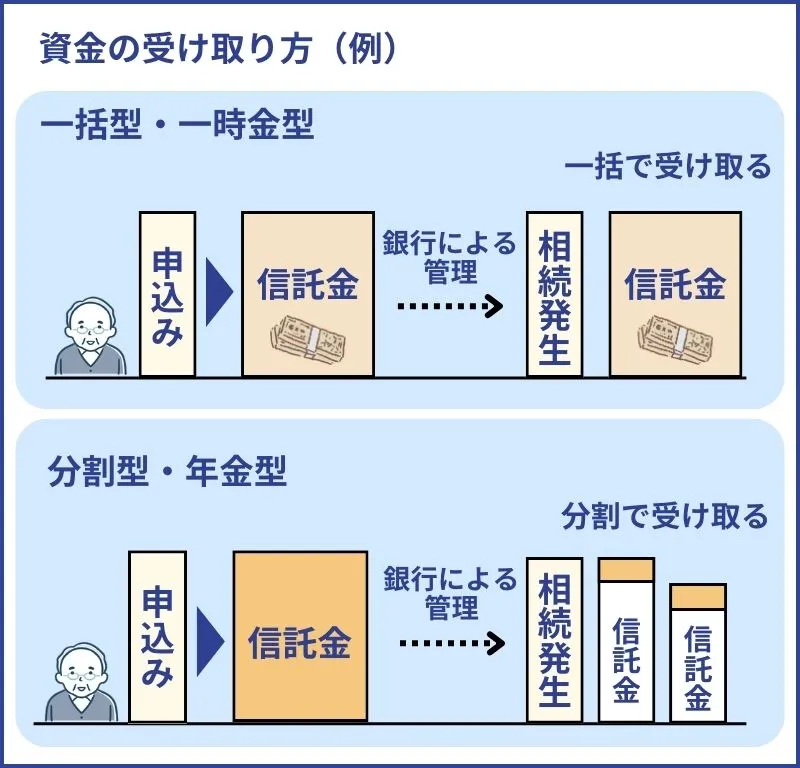

信託財産を家族へ支払う方法は、年金型(毎月一定額を分割で支払う)や、一括型(全額を一括で支払う) など、サービスによって異なります。

銀行やサービスによっては、信託財産の管理手数料(月額費用)や、契約時の信託報酬(初期費用) などの費用が必要です。

「家族信託(民事信託)」の専門家と提携する銀行も増えている

近年は、家族信託(民事信託)の専門家と提携する銀行も増えてきています。

家族信託(民事信託)の相談や信託契約書の作成、手続きに関するサポートを受けられるように、銀行が専門家や企業を紹介してくれます。

家族信託を検討したいものの、どの専門家へ相談したらわからないという場合は、よく利用する銀行に専門家を紹介してもらうのも一つの選択肢でしょう。

銀行が提供する商事信託の3つの特徴

銀行が提供する商事信託の特徴を3つまとめました。

- 相続発生後、信託していた財産をスムーズに受け取れる

- 相続発生後の資金の受け取り方を選択できる場合もある(一括型、年金型など)

- 受託者を頼める人がいなくても信託を利用できる

それぞれみていきましょう。

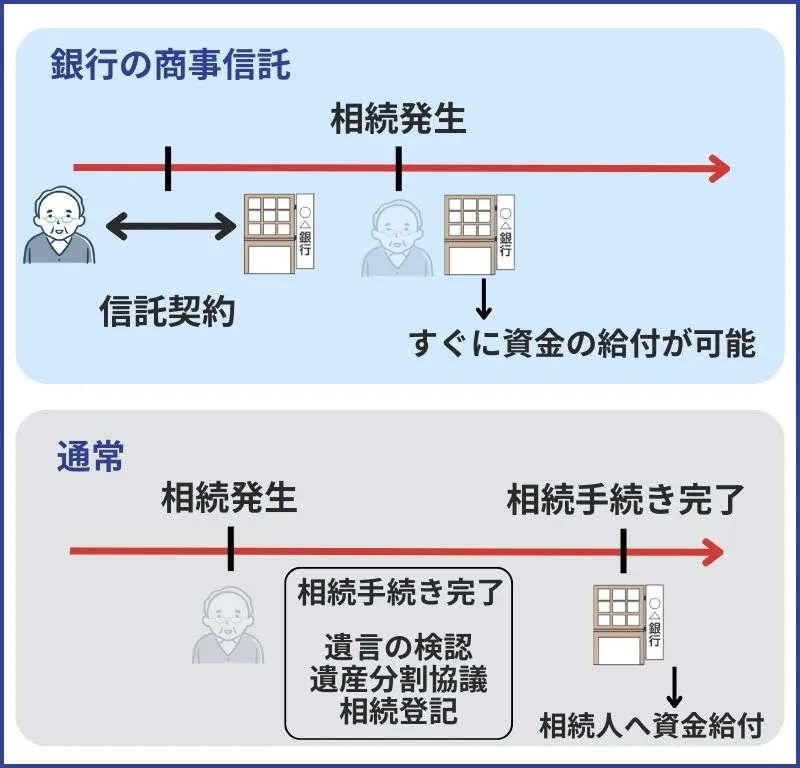

1.相続発生後、信託していた財産をスムーズに受け取れる

銀行の商事信託では、委託者の死亡により相続が発生すると、家族はスムーズに信託財産を受け取れます。

相続発生時は通常、相続人間で遺産分割協議を行ったり、遺言書があってもその有効性を確認したりなど、被相続人の口座からお金を引き出すには時間がかかります。

しかし、銀行の商事信託を利用していれば、遺産分割協議などの複雑な手続きを経ることなく、契約時に指定した家族へスムーズに財産が支払われる点がメリットです。

2.相続発生後の資金の受け取り方を選択できる場合もある

銀行によっては、相続発生後の資金の受け取り方について、一括や分割など選択できるケースがあります。

遺された家族が必要な費用やご家族の状況に合わせて受け取ることで、浪費の防止にもつながります。

3.受託者を頼める人がいなくても信託を利用できる

家族や身内に受託者を頼める人がいなくても、商事信託を利用すれば委託者の認知症や相続に備えて、銀行へ財産管理を託すことができます。

家族と疎遠な方や、子どもが遠方に住んでいて面倒をみられないなどの事情がある場合でも活用できるでしょう。

銀行の商事信託を利用する際の4つの注意点

銀行の商事信託を利用する際のデメリットは、主に以下の4つです。

- 金銭以外の財産管理には対応できないケースが多い

- 銀行が定めたサービス内容の範囲に従う必要がある

- 銀行への手数料が発生する

それぞれみていきましょう。

1.金銭以外の財産管理には対応できないケースが多い

銀行の商事信託で信託できる財産は、基本的に「金銭のみ」とされていることが多いです。

※一部の銀行では不動産の信託も可能です。

自宅の売却行為や、不動産の管理・運用をを託したいという場合は、銀行の商事信託では対応できないケースがあります。

よって、地主の方や、賃貸経営をされている方などにとっては、商事信託だけでは不十分な場合があります。

また、銀行が提供する商事信託の多くは、信託できるお金に最低額 (最低預入額)が設定されています。

最低預入額は1,000万円からなど、銀行やサービスによって異なりますので、事前に確認しておきましょう。

2.銀行が定めたサービス内容の範囲に従う必要がある

銀行の商事信託では、定められたサービスの範囲でしか契約はできません。

銀行では、委託者が銀行へ金銭を託し、相続発生後に指定された家族や近親者へ銀行から支払いを行うなどのサービス内容が、既に定められています。

銀行の商事信託では、一般的な家族信託のように委託者の財産状況や意向に合わせて信託内容を柔軟に設定することは難しいといえます。

3.銀行への手数料が発生する

銀行の商事信託を利用する場合、契約時の初期費用(信託報酬)や、サービス開始後の月々の管理手数料がかかります。

手数料の額は銀行やサービスによって異なりますが、商事信託でかかる費用は家族信託(民事信託)に比べて高額になる可能性もあります。

家族信託(民事信託)の相談はどこにするべき?

家族信託は、家族信託の経験や実績が豊富な専門家に相談するのがおすすめです。

家族信託は比較的新しい制度のため、法律や税金の専門家のなかでも、経験や実績に差があります。

また、家族信託は契約を締結し、委託者の財産を受託者へ託し、受託者による財産管理が始まってからが本当のスタートです。

当初設計した通りに認知症対策を実現し、信託の目的を達成するには、専門家の継続的なサポートが必要となります。

家族信託の専門家を見極める時は、以下の点を確認するようにしましょう。

- 家族信託の実績がHPやSNSなどに明記されているか

- 家族信託に関する発信が盛んに行われているか

- ご家族の状況をしっかりと把握し、メリットとデメリットもふまえて伝えてくれるか

- 金融機関からの信頼を得ているか

家族信託や認知症対策の相談先にお悩みの方は、家族信託の契約件数No.1の「おやとこ」へ、ぜひお気軽にご相談ください。

家族信託(民事信託)について知りたい方へ

信頼できる家族へ財産を託しておける「家族信託」では、本人が認知症で判断能力をなくしたあとも、柔軟な財産管理が可能です。

ただし、家族信託は比較的新しい制度のため、専門的な知識や経験があるかどうかは専門家によって異なります。

おやとこは20,000件超えのお問合せ実績を持つため、まずは「相談だけ」でも、お気軽にお問合せください。

「まずは資料を見たい」という方は、以下より資料請求いただけます。

無料で相談する

無料で相談する

家信信託(民事信託)で必要となる「信託口口座」とは?

ここまで商事信託について解説してきましたが、家族間で財産を託す「家族信託(民事信託)」でも、銀行での手続きは必要です。

それが、受託者が信託された金銭を管理するための「信託口口座」の開設 です。

信託口口座

→受託者が託された金銭を、受託者個人の財産と分けて管理するための「家族信託専用の口座」。

家族信託の受託者には、信託財産と受託者個人の財産を明確に分けて管理する「分別管理義務(信託法第34条)」があります。

この「明確に分けて管理する」という義務を、信託口口座の開設によって果たすことができます。

ただし、信託口口座の開設に対応していない銀行もあります。

普段利用している銀行が対応可能かどうか、確認しておくのがおすすめです。

信託口口座を開設できる銀行(一例)

以下は家族信託に対応している銀行の一例です。(主なエリア別)

※2025年12月時点

| 地域 | 信託口口座開設に対応する銀行 |

|---|---|

| 北海道・東北地方 | 北海道銀行、岩手銀行、仙台銀行、七十七銀行、秋田銀行、山形銀行、きらやか銀行、東邦銀行 |

| 北陸地方 | 第四北越銀行、北陸銀行、富山銀行 |

| 関東地方 | 常陽銀行、栃木銀行、東和銀行、武蔵野銀行、飯能信用金庫、京葉銀行、千葉銀行、千葉興業銀行、三井住友信託銀行、オリックス銀行、SBI新生銀行、あおぞら銀行、東京スター銀行、多摩信用金庫、横浜銀行、横浜信用金庫、平塚信用金庫 |

| 中部地方 | 山梨中央銀行、八十二銀行、十六銀行、浜松いわた信用金庫、三島信用金庫、しずおか焼津信用金庫、百五銀行 |

| 近畿地方 | 三十三銀行、京都銀行、池田泉州銀行、紀陽銀行 |

| 中国・四国地方 | 中国銀行、広島銀行、もみじ銀行、広島信用金庫、山口銀行、阿波銀行、百十四銀行、愛媛銀行、四国銀行 |

| 九州・沖縄地方 | 福岡銀行、北九州銀行、佐賀銀行、十八親和銀行、肥後銀行、熊本銀行、宮崎銀行、沖縄銀行、琉球銀行 |

信託口口座を開設する手続き

信託口口座を開設する場合に必要な手続きは、以下の5ステップで進めます。

- 信託口口座開設の可否を確認する

- 信託契約の内容について銀行からチェックを受ける

- 必要書類を揃える

- 信託口口座開設手続きを行う

- 信託財産を口座に入金する

それぞれ具体的に解説していきます。

1.信託口口座開設の可否を確認する

まずは、取引予定の銀行が信託口口座に対応しているかどうか確認しましょう。

全ての銀行が信託口口座の開設に対応しているわけではなく、同じ銀行の中でも支店によって対応が異なるケースがあります。

また、信託口口座で利用できるサービスや契約内容などは銀行によって異なるため、こちらも確認しておきましょう。

例えば以下です。

- 利用可能サービスの制限

(キャッシュカード、口座振替、ネットバンキングなど) - 信託内融資への対応可否

- 利用可能な居住エリア

ホームページの記載だけで判断することが難しい場合もありますので、電話口や窓口で直接確認することをおすすめします。

家族信託の専門家のサポートを受ける場合は、どの銀行で開設すればよいか、アドバイスをくれるでしょう。

2.信託契約の内容について銀行のチェックを受ける

信託口口座を開設するには、信託契約の内容について、銀行のチェックを受ける必要があります。

銀行によっては、規定の条文の追加を求められたり、銀行が指定する専門家のチェックを受けなければならなかったりするケースもあります。

また、銀行に確認を取る前に契約書を締結してしまうと、修正指示があった場合に再度、契約書の締結が必要となるため、締結前の早い段階から相談するのがおすすめです。

このような点からも、信託契約書は家族信託の専門家に相談のうえで作成を進めると、手続きがスムーズに進められます。

3.必要書類を揃える

信託口口座の開設に必要な書類として、代表的なものは以下の通りです。余裕を持って準備しておくのがおすすめです。

- 信託契約書(公正証書)

- 受託者の本人確認書類(委託者・受益者の本人確認書類も求められる場合あり)

- 届出印

- 委託者と受託者の関係がわかる資料(相続関係図など)

信託契約書は、公正証書で作成したものを求められる場合が多くあります。

公正証書の作成には、公証役場との打ち合わせや手続きなどで時間がかかりますので、早めに着手することで、精神的にも余裕をもって進めることができます。

公正証書作成の手続きについては、以下の記事で詳しく解説していますので、ご確認ください。

家族信託は公正証書での作成が有効!手続きの流れから必要書類・費用まで詳しく解説

家族信託も信託契約になりますので信託法のルールに沿って作成することになるのですが、法的には公正証書で作成しなくても問題はない、という解釈になります。今回は「公正証書化」が必要なケースについてご紹介します。信託契約書を公正証書で作成した方が良いケース、公正証書での作成にすべきケースについても説明していきます。

4.信託口口座開設の手続きを行う

信託契約の内容について銀行の内諾をとり、公正証書で信託契約書を締結したら、必要書類を揃えて口座開設手続きを行います。

開設手続きでは、委託者と受託者両方の出席を求められる場合もあるため、スケジュールについて確認しておきましょう。

5.信託財産を信託口口座に入金(送金)する

信託する金銭を信託口口座へ入金すると、受託者による管理が開始します。

管理は基本的に通帳やネットバンキングなどで行えますが、利用可能なサービスは銀行によってさまざまです。

ここでの注意点は、受託者には信託財産の収支を記録したり、領収書を保存したりという義務がある(信託法第37条) ということです。

ただし、他に不動産や株式などの信託財産があったり、金銭の動きが激しかったりすると、受託者にとって負担となる可能性もあります。

また、収支や使用用途の記録をしっかりと行わなければ、他の家族から不信に思われたり、家族間でのすれ違いにつながったりするリスクも考えられます。

そこで、受託者の負担を軽減し、信託財産の管理の透明性を確保するため、弊社「おやとこ」では、アプリ上で信託口口座の出入金履歴や使用用途などを記録・確認できるアプリを提供しています。

アプリを通して委託者(=受益者)や他の家族も簡単に財産の状況を確認できるため、誤解の防ぎ、財産管理の透明性を確保できます。

家族信託をご検討の際は、ぜひお気軽にお問い合わせください。

信託口口座には、こんなメリットがあります!

信託財産であることが明確

信託口口座の名義は「委託者〇〇 受託者△△ 信託口」のように、連名で記載されるため、委託者(=受益者)の安心にも繋がります。「倒産隔離機能」をもつ(信託法第23条、第25条)

信託財産は委託者・受託者から独立した財産として、債権の引き当てにはできないと定められています。

これを「倒産隔離機能」といい、委託者や受託者の破産、差し押さえがあったとしても、信託財産は影響を受けません。委託者や受託者が死亡しても凍結しない

信託口口座にある金銭は委託者固有のものでも、受託者固有のものでもないため、どちらかが死亡しても凍結しません。

(受託者名義の通常の口座を信託財産の管理に使用していた場合、受託者が死亡すると取引が停止され、凍結状態となってしまいます。)

信託口口座を開設する際の注意点

家族信託で信託口口座を開設する際の注意点は以下のとおりです。

- 年金の受取口座にはできない

- 信託口口座の開設ができない銀行がある

年金受給権は信託財産に入れることができないため、年金受給口座は委託者名義である必要があります。

委託者が受け取った年金についても受託者が管理していきたい場合は、受給するたびに信託財産に加える契約を結び、信託口口座へ移すなどの手続きが必要です。

年金の信託については、以下の記事で詳しく解説していますので、ご確認ください。

年金は家族信託できるのか?具体的な手続きはどうする?

自分の財産の一部を頼れる家族に託して管理してもらう「家族信託」ですが、中には信託できない財産も存在します。家族信託ができない財産にはどのようなものがあるのでしょうか?老後生活で重要な収入源となる年金はどうでしょうか?この記事では、年金は信託できるのか?信託できない財産とは?について解説をさせていただきます。

また、すべての銀行が信託口口座の開設に対応しているわけではないため、事前に確認しておきましょう。

口座の開設には、銀行ごとに要件が定められている場合もあります。

株式や有価証券を家族信託する場合の手続き

主に家族信託の対象になる財産には「金銭」「不動産」のほかに「有価証券(株式等)」があります。

金銭や不動産の信託と同様、上場株式や投資信託などの有価証券も、家族信託専用の口座(信託口口座)で管理・運用する必要があります。

金銭と同様に、有価証券についても、信託口口座の開設に対応しているかどうかは金融機関によって異なりますので、事前に確認しておきましょう。

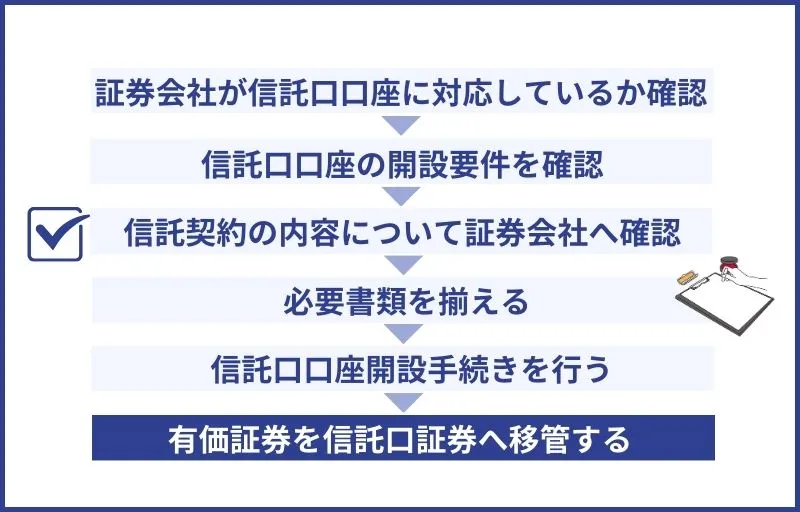

有価証券を家族信託する際の手続きの流れ

有価証券を家族信託する際の手続きの流れは、以下のとおりです。

注意点としては、信託口口座の他に同一支店で委託者(=受益者)の個人口座・受託者の個人口座の開設を求められる場合があります。

信託口口座の開設には以下の必要書類を準備しましょう。

- 信託契約書(公正証書)

- 受託者の本人確認書類(委託者・受益者の本人確認書類も求められる場合あり)

- 届出印

- 振込先金融機関の口座番号

- 委託者と受託者の関係がわかる資料(相続関係図など)

証券会社での信託口口座の開設が難しい場合の対処法

家族信託に対応している証券会社は、まだまだ少ないのが現状です。

証券会社での信託口口座の開設が難しい場合は、以下のように対処しましょう。

- 信託財産から除外して管理する

- 早めに売却して現金化し、他の運用方法を考える

ただしこの場合でも、現状の有価証券の保有量や価額、課税面など、さまざまな観点から方針を検討する必要があるため、専門家へ相談することが賢明です。

まとめ

銀行では、銀行が受託者となって利用者の財産を管理する「商事信託」が提供されます。

これは、家族間で財産管理を行う家族信託(民事信託)とは異なるものです。

家族信託で委託者(主に親)から財産を信託された受託者(主に子)は、自身の固有の財産と信託財産を明確に分けて管理する義務があります。

そのために、家族信託専用の銀行口座を開設する際に銀行での手続きが必要です。

家族信託を検討している方は、お住まいのエリアでどの銀行を利用するのと良いのか、家族信託の専門家にご相談ください。

家族信託の手続きについて知りたい方へ

家族信託は、親御様が認知症などで判断能力をなくしてしまうと、組成できなくなる可能性があります。

そのため、元気な段階で専門家へ相談しておくのがおすすめです。

信託口口座の開設も含め、家族信託を実際に開始するための手続きは、1〜2ヶ月ほどかかることが一般的です。

「そもそも家族信託が我が家にとっての最善策なのか?」

「金銭と加えて不動産の信託も検討している」

「具体的な手続きの内容や必要な費用をしりたい」

など、お悩みごとがございましたら、以下よりお気軽に「おやとこ」へご相談ください。

無料で相談する

無料で相談する

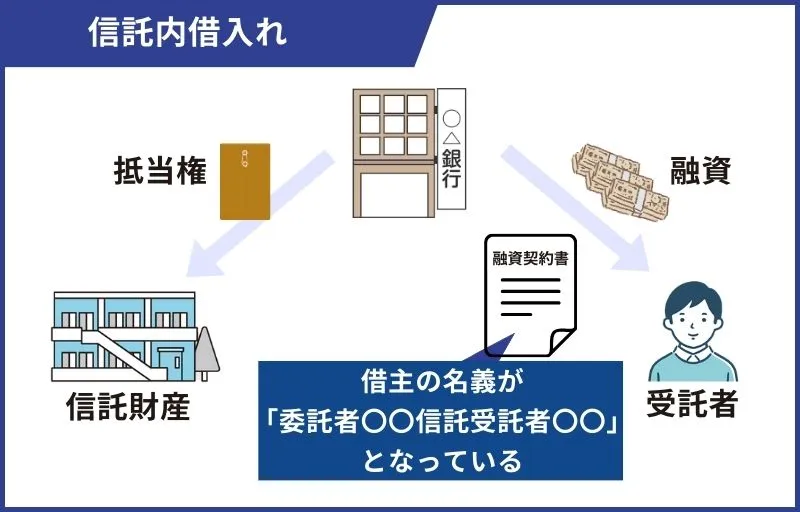

- 家族信託において信託口口座以外で金融機関を活用する方法は?

家族信託では、信託口口座を作成する以外にも、金融機関の力を活用できる場面があります。

その代表的な例が「信託内借入」です。

信託内借入とは、家族信託の信託契約の範囲内で金融機関から融資を受けることをいいます。

また、信託契約の内容に一定の条項を定めておけば、信託財産を融資の担保として設定することも可能です。

ただし、対応するすべての金融機関が対応しているわけではなく、一部の金融機関に限られますので、対応しているかどうかは事前に確認することをおすすめします。

- ゆうちょ銀行は家族信託に対応しているの?

ゆうちょ銀行では家族信託に必要な口座を開設できるのか、気になる方も多いのではないでしょうか。

家族信託(民事信託)における信託口口座の開設に関しては、2025年11月現在ゆうちょ銀行では対応していません。