成年後見人は、後見事務の対価として、被後見人の財産から報酬を得ることができます。

報酬の相場は月額2〜6万円程度 ですが、本人が所有する財産額や後見事務の内容によって異なります。

成年後見人の報酬は、成年後見制度でかかる費用の大部分を占めるため、目安額や算定基準について、しっかりと理解しておきましょう。

本記事では、成年後見人の報酬の具体的な相場や算定方法、報酬の決定・支払いまでの手続きの流れについて、徹底的に解説していきます。

要約

- 成年後見人の報酬の相場は、月額2〜6万円程度である

- 成年後見人の報酬は、本人の「報酬付与の申立て」に基づき、家庭裁判所が決定する

- 成年後見人の報酬には、通常の後見事務に対する基本報酬と、特別困難な事務に対する付加報酬がある

- 成年後見人の報酬は、被後見人本人の財産から支払われる

- 成年後見人への報酬の支払いは、一般的に年に1度、1年分をまとめて支払う

成年後見制度を検討中の方へ

家族信託の「おやとこ」では、認知症による財産管理問題に悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応

します。

認知症になる前であれば、任意後見や家族信託など、様々な制度を選択することもできます。費用や各制度のデメリットなど、専門家と相談し慎重に決めることをおすすめします。

無料で相談する

無料で相談する

目次

成年後見人の報酬はいくら?

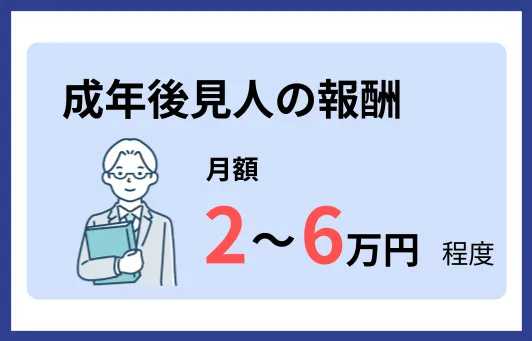

成年後見人の報酬の目安は、月額2〜6万円程度 です。

つまり、年間で24〜72万円程度 かかります。

被後見人(本人)の財産額が大きい場合や、複雑な後見事務が発生する場合など、成年後見人への負担の大きさによって、報酬は異なります。

「成年後見人の報酬」とは?

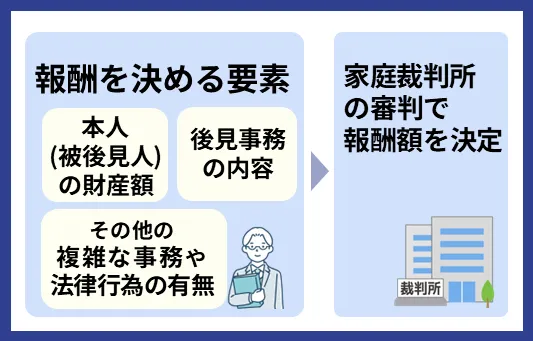

成年後見人には、被後見人の財産額や後見事務の内容に応じて、家庭裁判所の審判により決定された相当な報酬が与えられることが定められています(民法862条)。

成年後見人が報酬を得るには、成年後見人が、家庭裁判所に対して「報酬付与の申立て 」を行います。

この申立て内容から、裁判官が適正妥当な金額を算定し、審判によって報酬額が決定されます。

この流れは、保佐人、補助人、成年後見監督人、保佐監督人、補助監督人、任意後見監督人の報酬についても同様です。

つまり、成年後見人等は、家庭裁判所へ申立てを行い、審判を受けなければ、報酬を得られません。

仮に、報酬付与の申立てを行わず、自己の判断で被後見人の口座から勝手に報酬を引き出すことは不正行為となるため、注意しましょう。

親族が成年後見人になった場合の報酬はどうなる?

親族が成年後見人となった場合、専門家(司法書士、弁護士など)のように「仕事」としてではなく「家族」として後見事務を行うため、報酬を受けないケースが多いです。

ただし、親族でも、専門家と同様に、家庭裁判所に「報酬付与の申立て」を行い、審判を受けて報酬を得ることができます。

成年後見人は、自分自身の日常生活や仕事に加えて、後見事務の負担を抱えることになります。

家庭裁判所の関与、法的な義務や制限もあり、大きな負担になることもあります。

その点を考慮し、親族の成年後見人にも報酬を与えることで、前向きに後見事務に取り組めたり、家族間の関係が安定したりするといった効果もあるでしょう。

親族を成年後見人の候補者とする場合は、報酬に関しても本人や親族としっかり話し合うことをおすすめします。

成年後見制度を検討中の方へ

家族信託の「おやとこ」では、認知症による財産管理問題に悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応

します。

認知症になる前であれば、任意後見や家族信託など、様々な制度を選択することもできます。費用や各制度のデメリットなど、専門家と相談し慎重に決めることをおすすめします。

無料で相談する

無料で相談する

【成年後見人】報酬の目安と算定方法

成年後見人の報酬は「基本報酬 」と「付加報酬 」の2つの要素に分けられます。

成年後見人の報酬内容

- 基本報酬

通常の後見事務を行った場合に発生する報酬

(後見が終わるまで発生する) - 付加報酬

特別困難な後見事務や一定の法律行為を行った場合に発生する報酬

(対象期間の事務内容によって発生するかどうかは異なる)

それぞれについて解説します。

基本報酬

基本報酬は「通常の後見事務」を行った場合に発生する報酬です。

特別困難な後見事務が発生せずとも、成年後見人は基本報酬を得ることができます。

基本報酬は、被後見人の財産額(管理財産額) によって異なります。

月々の目安金額は以下の通りです。

| 基本報酬の目安 | |

|---|---|

| 被後見人の財産が1000万円以下の場合 | 月額2万円程度 |

| 被後見人の財産が1000万〜5000万円以下の場合 | 月額3~4万円程度 |

| 被後見人の財産が5000万円を超える場合 | 月額5~6万円程度 |

管理財産額が大きくなるほど、財産管理事務も複雑になり、負担が大きくなると考えられるため、報酬額の目安は高くなります。

これらの報酬の目安と算定方法は、継続的な財産管理権限が与えられた保佐人および補助人についても同様です。

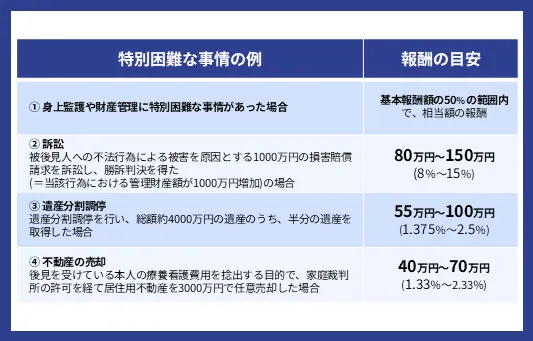

付加報酬

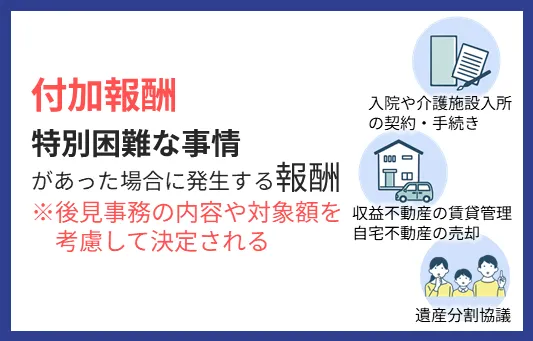

後見事務において特別困難な事情があった場合 は、基本報酬に加えて付加報酬が上乗せして支払われる場合があります。

「特別困難な事情」は、事案ごとに考慮されますが、その具体例は下記の通りです。

付加報酬が発生する「特別困難な事情」の例

- 身上監護(生活、医療や介護に関する手続きや契約など)で特に複雑な事務が発生した

- 被後見人が複数の収益不動産を所有しており、管理事務が複雑であった

- 訴訟・非訟・家事審判を行った

- 調停・訴訟外の示談を行った

- 遺産分割協議を行った

- 不動産の処分を行った

- 保険金の請求を行った など

本人の財産管理や身上監護において、特別困難で複雑な事務が発生した場合、付加報酬は「基本報酬額の50%以内」を目安に付与されます。

参考: 成年後見人等の報酬額のめやす|大阪家庭裁判所 、 報酬付与申立事情説明書|和歌山家庭裁判所

その他にも、訴訟や示談、遺産分割協議、不動産の処分などの一定の法律行為を行った場合は、その対象額や事務内容に応じて、報酬が支払われることがあります。

成年後見人は、付加報酬を得るに該当する事務を行なった場合、報酬付与の申立てにおいて、特別な事務の内容や対象額を証明する書類を提出し、基本報酬に加えて付加報酬の付与を求めることになります。

もし、成年後見人が複数いる場合でも、報酬の合計金額は変わりません。

各成年後見人の報酬は、それぞれが行った業務の量や内容に応じて案分されます。

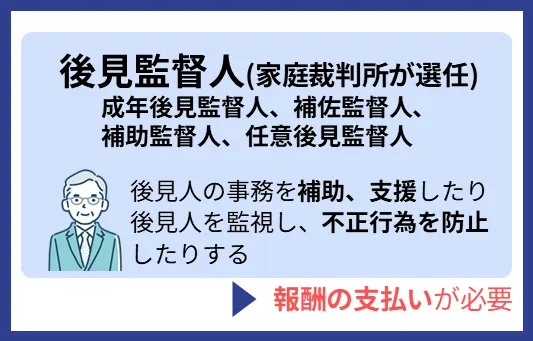

【成年後見監督人】報酬の目安と算定方法

成年後見制度では、成年後見人の業務を支援したり、不正を防止したりする役割として「成年後見監督人 」が選任される場合があります。

※保佐では保佐監督人、補助では補助監督人が選任される場合があります。

また、任意後見制度では、必ず専門職(弁護士や司法書士等)の「任意後見監督人」が選任されます。

後見監督人とは?役割や費用、選任の条件、後見人との違いなどを詳しく解説

成年後見制度の利用を検討している際、「後見監督人」について役割や職務内容、費用などに疑問や不安を感じてはいませんか? この記事では、後見監督人の役割や選任される条件、後見人との違い、報酬の目安などについてわかりやすく解説します。

後見監督人に対しても報酬は発生し、目安は以下の通りです。

| 成年後見監督人の報酬の目安 | |

|---|---|

| 被後見人の財産が5000万円以下の場合 | 月額1~2万円 |

| 被後見人の財産が5000万円を超える場合 | 月額2.5~3万円 |

成年後見人の基本報酬よりも、半分程度安くなる傾向にあります。

ただし、成年後見人と監督人の両方に報酬が発生する場合は、トータルの費用が大きくなることを覚えておきましょう。

【任意後見人】報酬の目安と算定方法

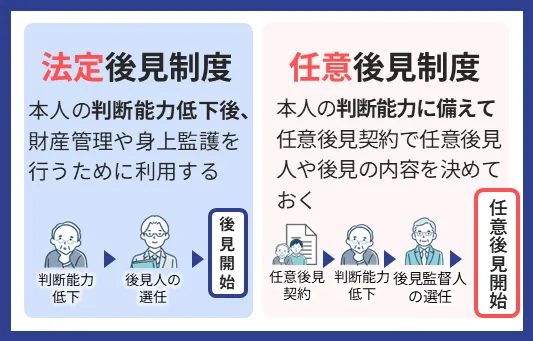

ここまで解説した成年後見人や成年後見監督人は、成年後見制度のうち「法定後見制度」における役割です。

一方で、任意後見人は「任意後見制度」において、本人を保護・支援する役割です。

任意後見人を誰にするかは、任意後見契約において、当事者が自由に指定できます 。

任意後見制度は、本人と任意後見人になる人の間で、事前に「任意後見契約」を結んでおき、本人の判断能力が低下した際に効力が発生し、任意後見人による財産管理や身上監護が開始するという制度です。

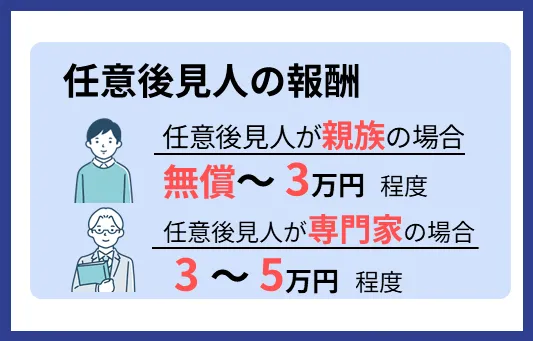

任意後見人への報酬も、任意後見契約において、当事者間で決定 します。

任意後見人には、親族(配偶者や子など)を指定するケースも多いため、報酬を設定しないことも多々あります。

しかし、親族が任意後見人になる場合でも、後見事務の負担を考えて報酬を設定することができ、報酬額の目安は月額3万円以内 です。

また、司法書士などの専門家を任意後見人として指定することもでき、この場合の報酬は月額3〜5万円程度 が目安です。

任意後見制度でも、以下のような困難・複雑な事務が発生した場合は、任意後見契約にて追加の報酬を定めておくことが可能です。

任意後見人への追加報酬の設定例

- 不動産に関する契約の締結(売買、賃貸、増改築など)

- 医療・入院・介護その他福祉サービス利用契約の締結

- 遺産分割協議、遺産分割調停などの法律行為

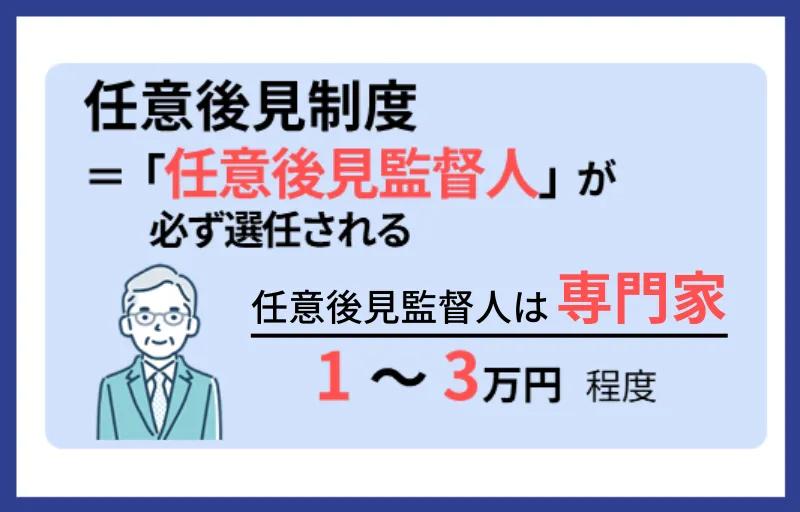

また、任意後見制度では、任意後見人の事務を支援・監視する「任意後見監督人 」が選任されます。

任意後見監督人には、司法書士や弁護士などの専門家が選任されるため、任意後見監督人への報酬は必ず発生することを覚えておきましょう。

任意後見監督人への報酬は、本人の財産額によって異なりますが、月々1〜3万円程度 が目安です。

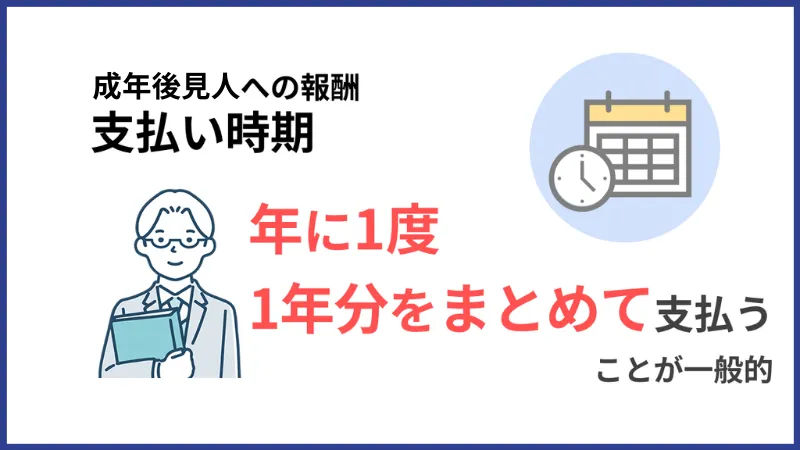

成年後見人の報酬の支払い時期はいつ?

一般的に、成年後見人への報酬は、後見業務が開始してから1年経過後、1年間の分をまとめて支払います。

その後も1年に1度 、成年後見人が家庭裁判所へ行う定期報告の際に、報酬付与の申立ても行われ、決定額の通知をもとに報酬を支払うことが一般的です。

成年後見人の報酬は誰が払う?

成年後見人の報酬は、被後見人 が支払います。

ただし実際には、成年後見人が家庭裁判所から報酬金額の通知を受けた後に「被後見人の財産から相当額の金銭を引き出す」という形で、報酬を得ることが一般的です。

成年後見人が家庭裁判所へ行う「報酬付与の申立て」にかかる手続き費用は、成年後見人が支払います。

報酬付与の申立て手続きの流れ

成年後見人が家庭裁判所に対して行う「報酬付与の申立て」の手続きの流れは以下の通りです。

報酬付与の申立て手続きの流れ

- 必要書類を揃える

- 申立書、申立て事情説明書等を記入する

- 家庭裁判所へ提出する

- 裁判官による審判が下され、金額通知書が届く

- 被後見人の財産から報酬を引き出す

順に解説していきます。

1.必要書類を揃える

報酬付与の申立てに必要な書類等は以下の通りです。

不動産の売却業務や、身上監護の複雑な手続きなど、付加報酬の対象となるような後見事務が発生した場合は、その事実を証明する資料も必要です。

具体的な報酬額や必要書類は、管轄の家庭裁判所へお問い合わせください。

2.申立書や申立て事情説明書を記入する

記載内容は、家庭裁判所によって異なる場合があるため、詳しくは管轄の家庭裁判所へお問い合わせください。

3.家庭裁判所へ提出する

すべての書類をまとめて、家庭裁判所へ提出します。

申立て手数料800円分の収入印紙と、郵便切手84円×1枚も忘れないようにしましょう。

4.裁判官による審判が下され、金額通知書が届く

家庭裁判所の裁判官は、提出された書類をもとに、成年後見人(成年後見監督人)への報酬額を決定します。

家庭裁判所から審判書(報酬額の通知)が送られ、この通知を受け取ったら、成年後見人は報酬を受け取ることが可能です。

通知書には、「●年●月●日から●年●月●日までの期間の報酬として、●●円を付与する」といった内容が記載されています。

5.被後見人の財産から報酬を引き出す

通知書に書かれている金額相当の金銭を、被後見人の預金口座から引き出し 、報酬として受け取ります。

成年後見人の報酬をシミュレーション!

本人の財産額や、後見事務の内容から、成年後見人の報酬を具体的にシミュレーションしてみましょう。

成年後見人の報酬

上述の通り、成年後見人の報酬の目安は、月額2〜6万円程度 です。

よって、仮に5年間、成年後見制度を利用した場合の報酬(基本報酬+付加報酬)を計算し、シミュレーションしてみました。

(あくまで目安であり、財産や後見事務の内容によって異なります。)

①預貯金1000万円、後見期間中に特別な業務が発生しなかった場合

基本報酬:月額2万円×12ヵ月×5年=120万円

付加報酬:なし

合計120万円程度

②預貯金1000万円、後見期間中に不動産を2000万円で売却した場合

基本報酬:月額2万円×12ヵ月×5年=120万円

付加報酬:40万円(不動産売却業務分)

合計160万円程度

③預貯金5000万円、後見期間中に特別な業務が発生しなかった場合

基本報酬:月額6万円×12ヵ月×5年=360万円

付加報酬:なし

合計360万円程度

④預貯金5000万円、後見期間中に不動産を5000万円で売却した場合

基本報酬:月額6万円×12ヵ月×5年=360万円

付加報酬:100万円(不動産売却業務分)

合計460万円程度

上記は5年間で終了する場合のシミュレーションですが、成年後見制度の利用期間が長くなると、その分報酬は多くかかります。

また、後見監督人が選任されている場合は、後見監督人への報酬も必要となることに注意しましょう。

成年後見制度の申立て手続きの依頼に関する報酬

成年後見制度の申立て手続きを司法書士などへ依頼する場合は、手続きの代行費用や相談費用が10〜20万円程度かかります。

成年後見制度の申立ては、一般の方にとっては慣れない手続きです。

また、専門的な知識や、法律用語の理解が困難な可能性があります。

よって、法律の専門家である司法書士や弁護士へ相談し、手続きを代行してもらえば、よりスムーズに、本人やご家庭の事情を考慮した申立て手続きが可能 です。

申立て手続きの代行費用の相場は10〜20万円程度ですが、実際の料金設定は専門家によって異なります。

また、申立て手続きの代行費用は、成年後見人への報酬とは別でかかりますので、注意しましょう。

成年後見人の報酬を払えない場合:成年後見制度利用支援事業の利用

「成年後見人の報酬を支払う余裕がない」という場合は、自治体が実施する「成年後見制度支援事業 」を利用するという選択肢があります。

支援事業の利用条件や、助成金額は自治体によって異なりますが、月に2万円程度を上限に助成金が受けられる場合もあります。

詳しくはお住まいの自治体へお問い合わせください。

参考: 東京都北区における成年後見制度の本人・親族申立費用、後見人等の報酬助成

成年後見人の報酬の算定基準や相場は変わる可能性がある

近年の高齢化や、単身世帯で身寄りがない高齢者の増加などにより、すべての人が本人らしい尊厳のある生活を実現・継続するために、厚生労働省は成年後見制度の利用促進に取り組んでいます。

そのなかで、本人の所得や資産の大小に関わらず、成年後見制度を適切に利用できるように報酬の算定基準の見直しや、助成事業の推進も検討されています。

よって、今後は成年後見人への報酬の算定基準や相場が改定されたり、助成事業が充実したりする可能性があるため、より成年後見制度が利用しやすくなることも考えられるでしょう。

今後の制度の改定や政府の動向も、チェックしておくことがおすすめです。

成年後見人の報酬まとめ

成年後見人の報酬について、算定方法や相場を解説してきました。

成年後見制度の利用にかかる費用の中で、成年後見人への報酬は大きな割合を占めるため、算定方法や相場については、しっかり理解しておく必要があります。

また、成年後見制度の利用開始後は、原則本人が亡くなるまで、成年後見制度を終了することはできず、成年後見人への報酬も継続的にかかります。

成年後見制度のご利用をご検討の方は、かかる費用などを含め、成年後見制度の特徴を十分に理解しておきましょう。

成年後見制度を検討中の方へ

家族信託の「おやとこ」では、認知症による財産管理問題に悩むお客様に、専門家がご家族に寄り添い、真心を込めて丁寧にご対応

します。

認知症になる前であれば、任意後見や家族信託など、様々な制度を選択することもできます。費用や各制度のデメリットなど、専門家と相談し慎重に決めることをおすすめします。

無料で相談する

無料で相談する